分析师:管涛(中银证券全球首席经济学家)

分析师:刘立品

联系人:魏俊杰

研报发布时间:2023年5月16日

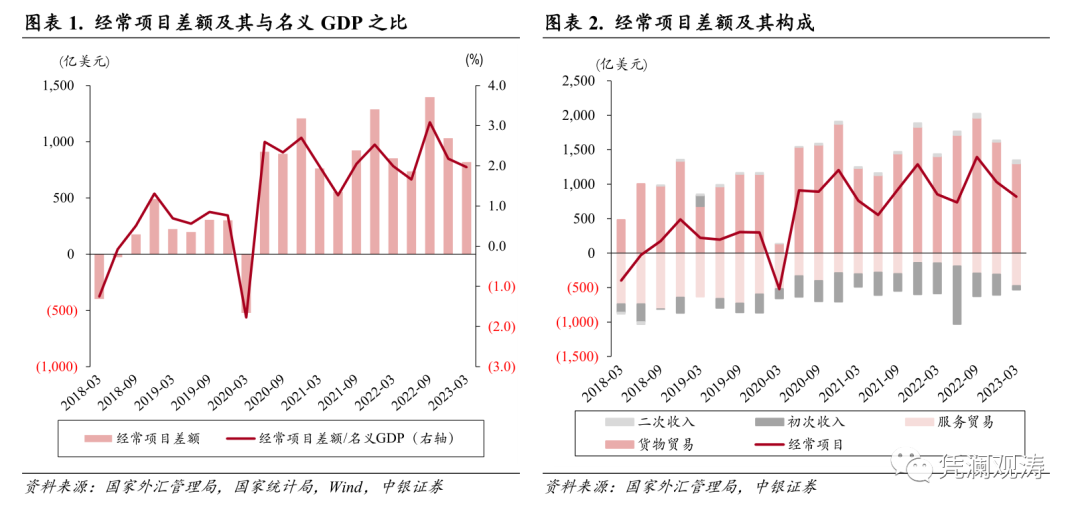

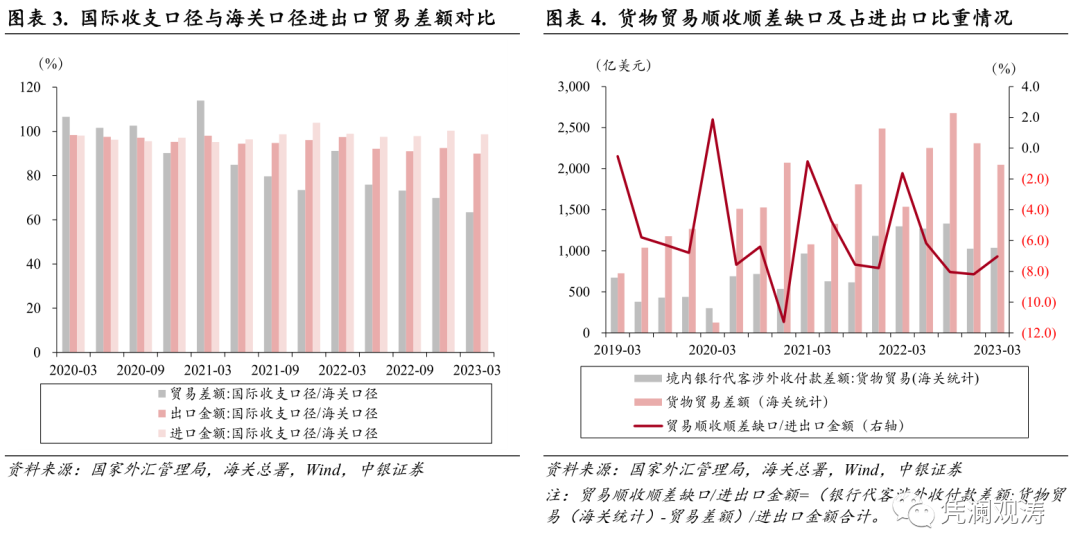

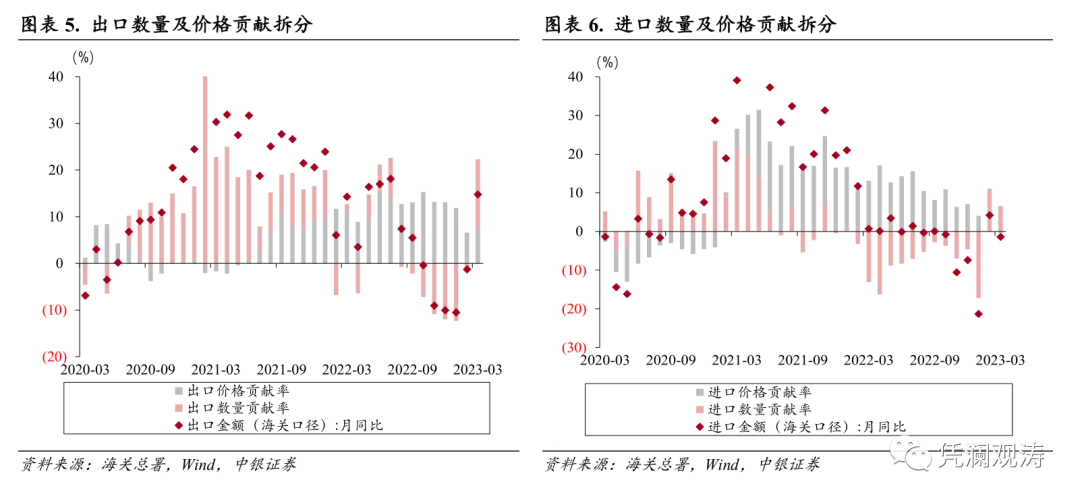

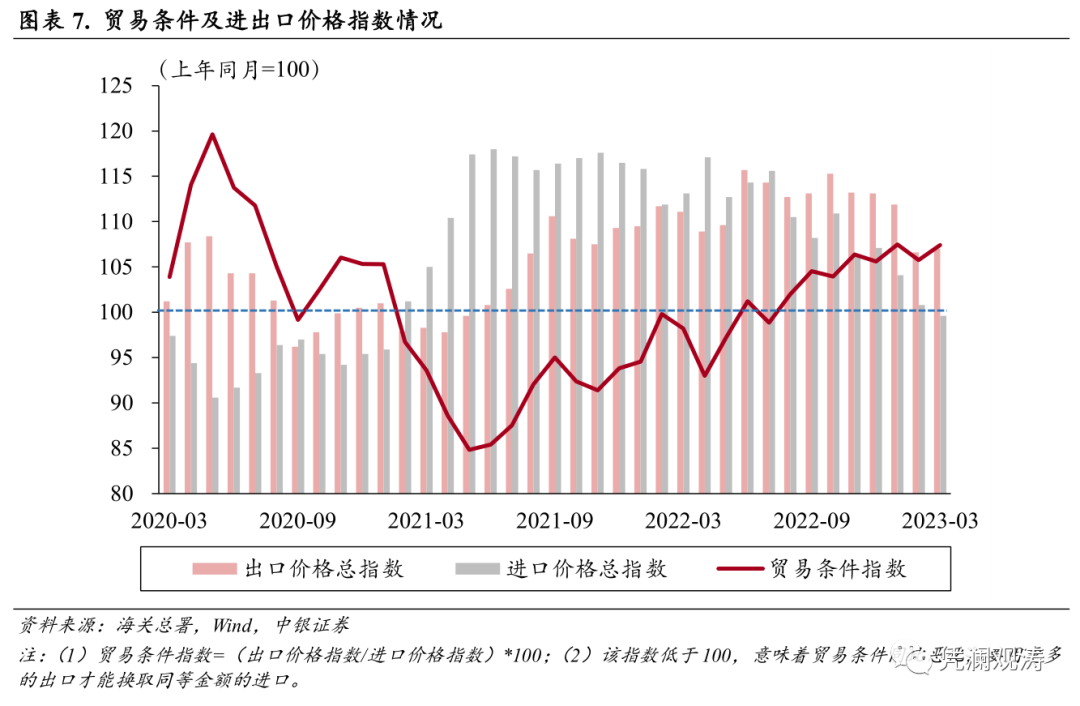

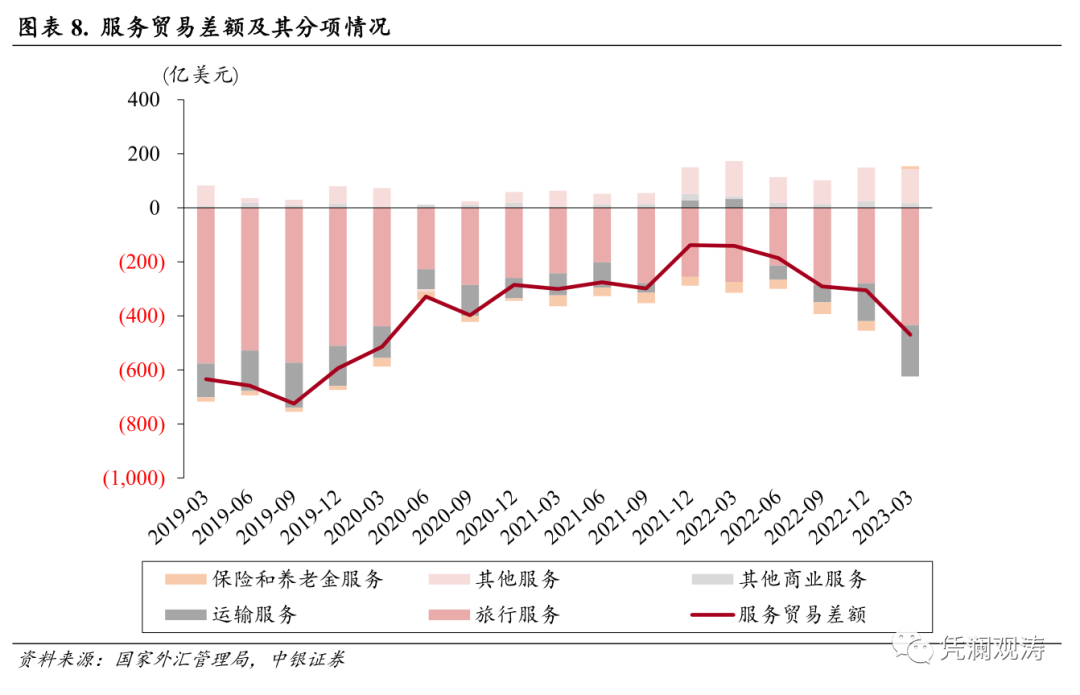

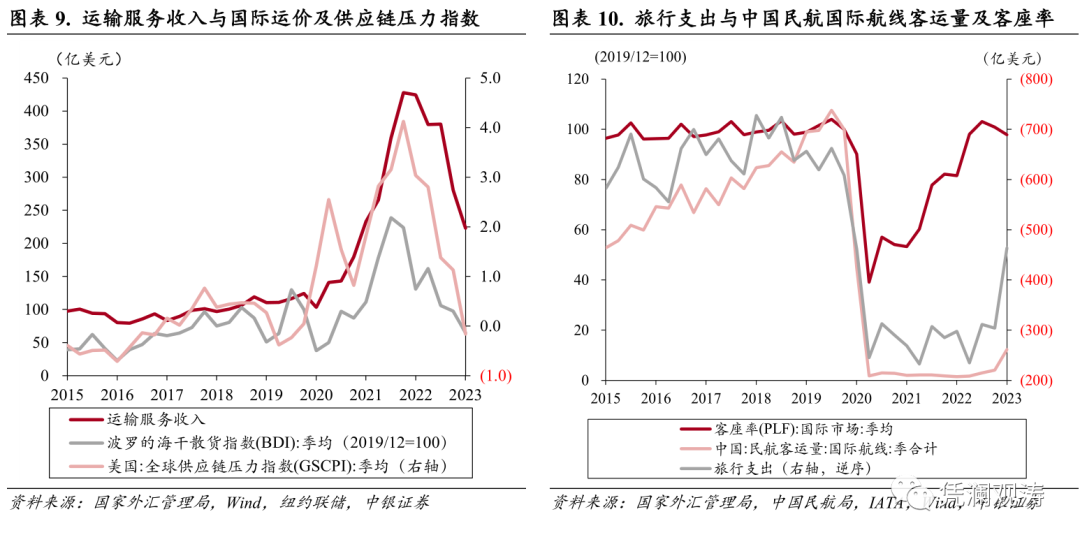

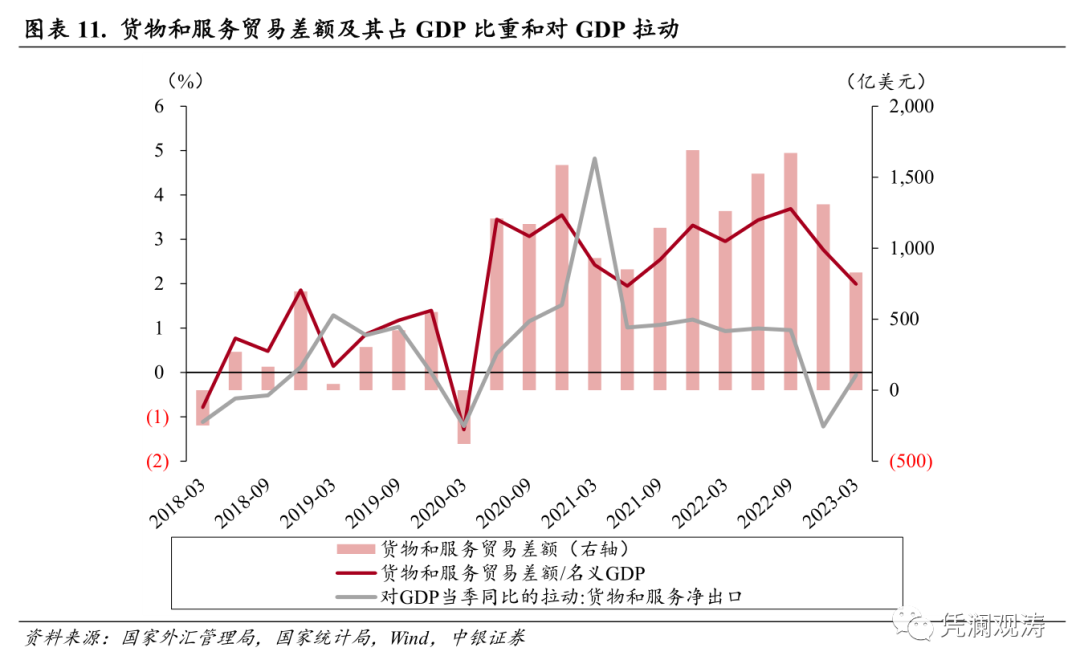

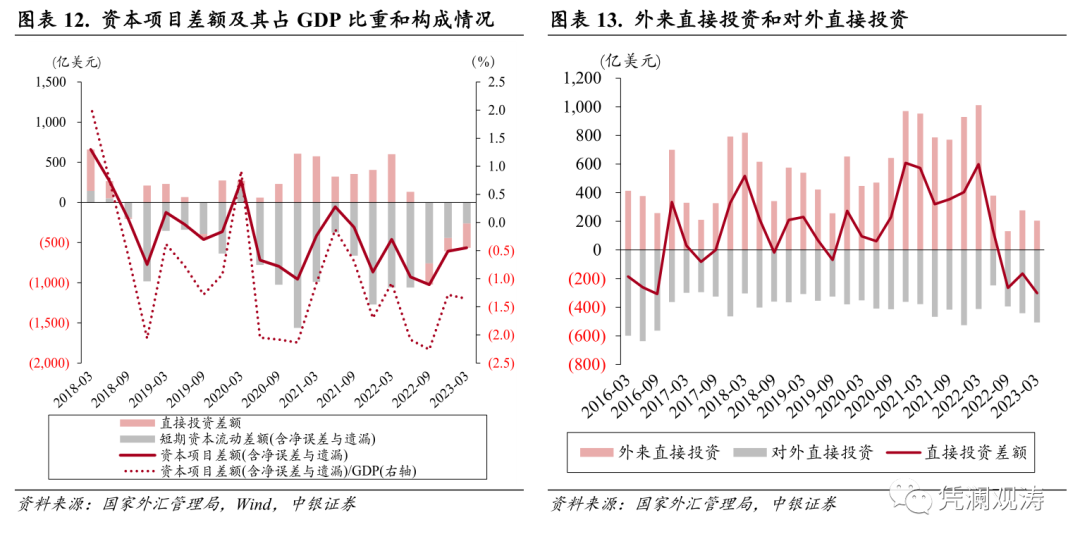

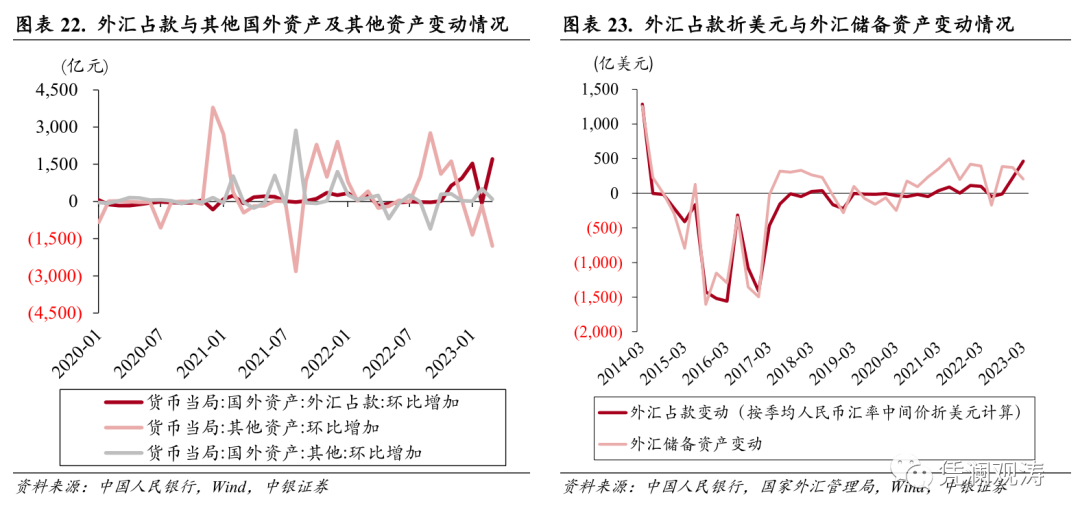

一季度,我国经常项目顺差小幅收窄,短期资本净流出收敛,交易和非交易引起的储备资产增加,国际收支延续自主平衡格局。 风险提示:海外金融风险及货币紧缩超预期,地缘政治局势发展超预期,国内经济复苏不及预期。 正文 5月12日,国家外汇管理局公布了2023年一季度我国国际收支平衡表初步数据,结合现有数据对一季度我国国际收支状况分析如下。 一、经常项目顺差仍处较高水平,外需对经济增长延续负拉动 一季度,我国经常项目顺差820亿美元,较2022年同期减少33亿美元、下降4%;经常项目差额占当季名义GDP的比重为2.0%,与2022年同期基本持平,继续处于±4%国际认可的合理范围以内,显示我国对外部门继续维持基本平衡,人民币汇率处于均衡合理水平(见图表1)。 分项来看,货物贸易顺差减少、服务贸易逆差增加是经常项目顺差减少的主要原因,二者合计贸易顺差同比减少433亿美元;初次收入逆差同比大幅收窄384亿美元,降幅达到86%,创下2018年三季度以来新低(见图表2),主要由于初次收入支出(借方)减少258亿美元,收入(贷方)增加127亿美元。由此可见,初次收入逆差收窄大致抵消了货物和服务贸易顺差的减少,经常项目顺差小幅下降。 一季度,货物进出口增速均有所下降,货物贸易顺差收窄。国际收支口径的货物出口和进口分别为7392亿、6092亿美元,同比下降7.3%、7.4%,货物贸易顺差为1299亿美元,下降7.4%(见图表2)。当季,国际收支口径的货物贸易出口、进口和进出口顺差分别相当于海关口径的89.9%、98.7%和63.5%(见图表3);银行代客涉外货物贸易收付款(海关统计)顺差1036亿美元,海关口径的贸易顺差2047亿美元,二者差值(贸易顺收顺差缺口)为-1012亿美元,占当季进出口总额比重为-7%,负值同比上升5.4个百分点,这表明贸易顺差不顺收的情况依然存在(见图表4)。 海关总署公布的进出口价格和数量指数显示,2023年1-2月份,出口呈现价增量降,同比(美元计价,下同)连续负增长,但降幅有所收窄,3月出口同比增速为14.8%,大幅超出市场预期,表现为量价齐增(见图表5)。其中,一季度对东盟出口同比增长18.9%,较2022年四季度上升8.5个百分点;对欧美合计出口同比下降12.2%,降幅收敛3.8个百分点。进口表现为价降量增,受大宗商品价格连续下跌的影响,进口价格增速逐月下降,并于3月转负,而数量增速自2月起转正(见图表6)。这反映随着国内经济重启,需求有所回升,同时也有2022年3月低基数的影响。一季度,我国贸易条件持续改善,月均贸易条件指数为107,同比和环比分别增长9.6%和1.5%,主要由于进口价格增速回落快于出口增速(见图表7)。 当季,服务贸易逆差为470亿美元,同比扩大234%,为2020年一季度以来最高。其中,运输服务和旅行服务逆差扩大为主要正贡献项,分别贡献了68%、48%(见图表8)。同期,运输服务服务由2022年一季度的顺差33亿美元转为逆差190亿美元,其中运输收入同比下降47%、支出同比增加5%,主要由于全球供应链压力大幅改善,国际运价大幅回落(见图表9);旅行服务逆差为434亿美元,同比扩大48%,其中旅行收入则小幅增加3亿美元,旅行支出大幅增加166亿美元,反映了国内疫后经济重启,跨境旅行快速恢复。中国民航局数据显示,2023年一季度国际航线的客运量为224万人次,同比增长7.2倍,不过仍低于疫情前水平(见图表10)。预计随着出入境措施优化,国际旅行逐渐恢复,旅行支出将继续增加。 一季度,货物和服务贸易合计顺差829亿美元,同比缩小34%,占当季名义GDP 比重为2.0%,同比和环比分别回落了0.96、0.21个百分点;货物和服务净出口对当季GDP同比增长为负拉动0.06个百分点,负贡献为1.3%,是连续第二个季度贡献为负,2022年同期为正拉动0.93个百分点,正贡献19.4%(见图表11)。尽管3月份外贸出口和顺差大超预期,但由于1-2月出口负增长叠加服务贸易逆差扩大,外需对经济增长延续负拉动。随着海外货币和信贷紧缩效应逐渐显现,外需下行压力依然存在,及时有效扩大内需是后续国内稳增长的关键。 二、资本项目逆差同比扩大,直接投资逆差增加,短期资本流出规模大幅收敛 一季度,资本项目(含净误差与遗漏)逆差565亿美元,环比缩窄7%,同比扩大23%;相当于同期名义GDP的-1.4%,负值环比和同比分别上升0.07、0.28个百分点(见图表12)。 分项来看,直接投资逆差302亿美元,为2016年三季度以来最大,同比和环比分别增加902亿、137亿美元,主要由于对外投资增加,同时外商来华投资减少。其中,对外直接投资净流出506亿美元,同比和环比分别增加93亿、64亿美元;外来直接投资净流入205亿美元,同比和环比分别减少808亿、72亿美元(见图表13)。这或反映了疫后经济重启,国内涉外主体加快对外投资,同时海外主体出于供应链安全和地缘政治等因素考虑,来华投资步伐放缓。至此,我国直接投资已连续三个季度净流出,为2016年四季度以来首次。4月28日召开的中央政治局会议强调,要把吸引外商投资放在更加重要的位置,稳住外贸外资基本盘。 一季度,短期资本流动(即证券投资、其他投资、净误差与遗漏合计)逆差263亿美元,同比和环比均大幅收敛,分别下降75%、41%(见图表12)。从高频的股票通数据来看,在国内经济重启的强预期驱动之下,外资连续净增持境内股票资产。陆股通项下一季度净买入1860亿元人民币,尤其是1月份净买入1413亿元人民币,创下历史单月新高;港股通当季累计净买入669亿元人民币,同比和环比分别下降15%、45%,与陆股通轧差后,股票通累计净流入1191亿元人民币,2022年一季度和四季度分别净流出1035亿、846亿元,同比和环比增加2226亿、2017亿元人民币(见图表14)。 北向债券通项下延续了净流出。由于中美利差延续倒挂,加之国内经济复苏强预期之下,市场一度预期利率将趋于上行,1-2月外资减持人民币债券资产,累计1828亿元人民币;3月国内经济复苏势头有所放缓,中债收益率再度下行,加之海外银行业动荡,美债收益率下行,中美利差环比小幅收敛,债券通项下外资恢复小幅净增持35亿元人民币。一季度,债券通项下外资累计净减持境内债券1793亿元人民币,同比增长41.6%、环比增长9.1倍(见图表14)。 中国人民银行公布的外资持有境内人民币金融资产数据变动也反映了这一趋势。截至一季度末,外资持有境内人民币金融资产余额为9.88万亿人民币,环比增加2573亿元人民币,其中分别净增持境内股票2045亿元[1]、贷款和存款合计1493亿元,净减持境内债券1865亿元人民币(见图表15)。 三、基础国际收支顺差下降,但依旧覆盖短期资本净流出 一季度,我国基础国际收支顺差(即经常项目与直接投资合计)为518亿美元,同比下降64%,直接投资顺差下降是主要原因,贡献了96%(见图表16)。当季,短期资本净流出(含净误差与遗漏)收敛幅度大于基础国际收支顺差降幅,二者之比为-50.8%,负值同比和环比分别回落了22.2、0.4个百分点(见图表17)。这表明尽管基础国际收支顺差下降,但同时短期资本流出压力减缓,基础国际收支顺差对冲短期资本净流出以后仍有盈余。 当季,人民币汇率(兑美元,下同)中间价和收盘价分别上涨1.4%和1.2%。在基础国际收支顺差收窄的情况下,人民币汇率升值驱动主要来自短期资本净流出大幅收敛。2023年1月份,在中国经济重启的强预期下,人民币汇率延续了2022年底以来的反弹行情,较2022年11月初低点最多反弹了8、9%。但2月份以后进入预期验证期,陆续公布的经济数据和政策有喜有忧,市场重归经济复苏初期的“弱现实”,人民币汇率小幅转弱,随后整体维持窄幅震荡。这基本印证了我们2022年底提出的2023年人民币汇率三种情形中的基准情形,即如期完成“三稳”工作,人民币汇率或将是宽幅震荡、略偏强势的行情[2]。 四、央行继续增持黄金储备,交易和非交易因素共同推动储备资产增加 一季度,我国储备资产增加255亿美元,其中黄金储备增加35亿美元(见图表18)。这显示央行继续在国际市场上增持黄金储备。截至2023年一季度末,我国黄金储备为6650万盎司(约合2068吨),较2022年三季度末增加386万盎司(约合120吨),增幅为6.2%。 按伦敦现货黄金(美元计价)季末价格计算,截至2023年一季度末,我国黄金储备资产市场价值较2022年三季度末增加269亿美元,其中交易引起的变动70亿美元,贡献了26%,非交易因素(估值效应)199亿美元,贡献了74%(见图表19)。截至2023年一季度末,我国黄金储备占储备资产比重为3.9%,较2022年三季度末上升0.6个百分点,但仍远低于国际平均水平(2022年末全球黄金储备占国际储备资产比重为13.8%)。 此外,当季我国特别提款权(SDR)资产增加13亿美元,这或反映了国际货币基金组织(IMF)成员国之间政策性交易的影响。 一季度,我国外汇储备资产增加206亿美元,央行公布的外汇储备余额增加562亿美元,两者差值为356亿美元(见图表20),这主要反映了汇率和资产价格等非交易因素引起的储备价值变动(即正估值效应或浮盈)。货币方面,主要货币汇率窄幅震荡,美元指数累计下跌0.9%,非美元货币涨跌不一(兑美元,下同),日元下跌1.3%,欧元上涨1.3%,英镑上涨1.9%,导致非美元储备资产折美元总体增加。资产方面,由于全球通胀连续下行,主要央行加息步伐放缓,市场预期紧缩周期渐进尾声,全球主要股指以上涨为主。其中,法国CAC40指数和德国DAX涨幅较大,分别上涨13.1%和12.2%;10年期美债收益率在1月和3月下降,一季度累计下行40个基点,以美元标价的已对冲全球债券指数上涨2.9%(见图表21)。 一季度,各月央行外汇占款项波动较大,其中1月和3月分别增加1537、1712亿元人民币,当季累计增加3181亿元人民币(折合465亿美元),央行资产负债表的其他资产项相应减少3315亿元人民币,1月和3月分别减少1352、1803亿元人民币(见图表22)。央行外汇占款变化远超过同期外汇储备资产变动,二者关系进一步失联,表明运用央行外汇占款变动来研判央行入市外汇买卖情况需要非常慎重(见图表23)。 注释: END

版权所有:北京五十人论坛顾问有限公司

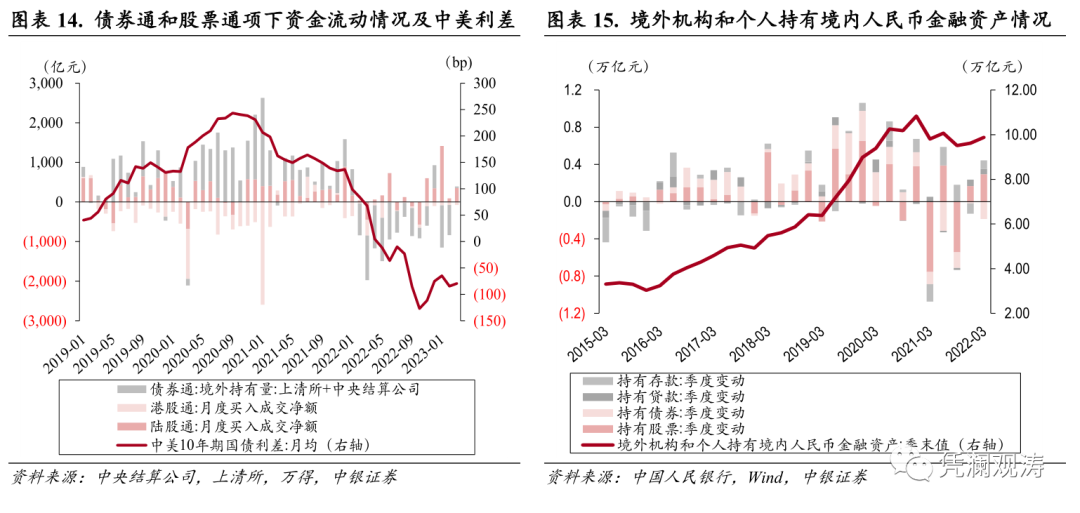

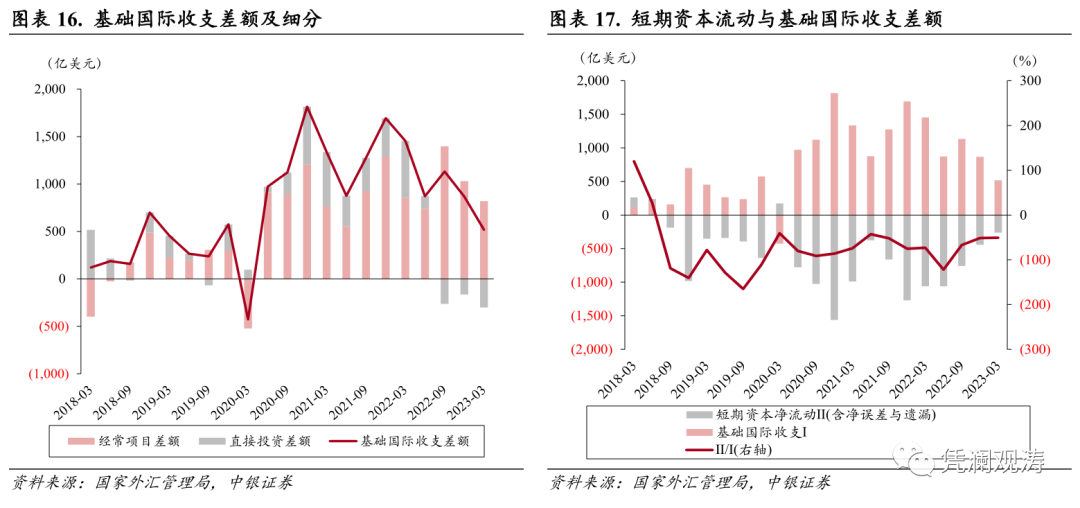

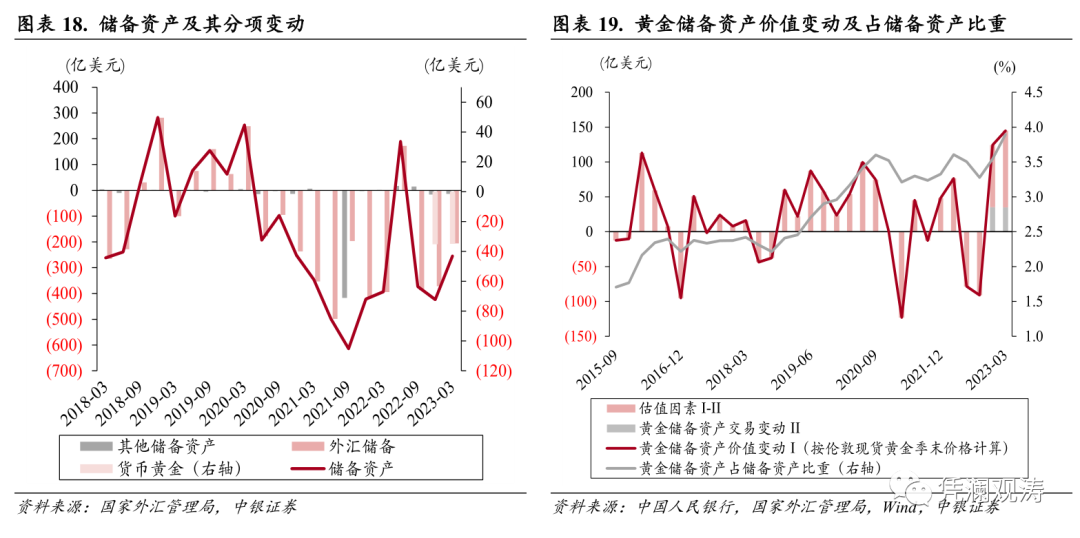

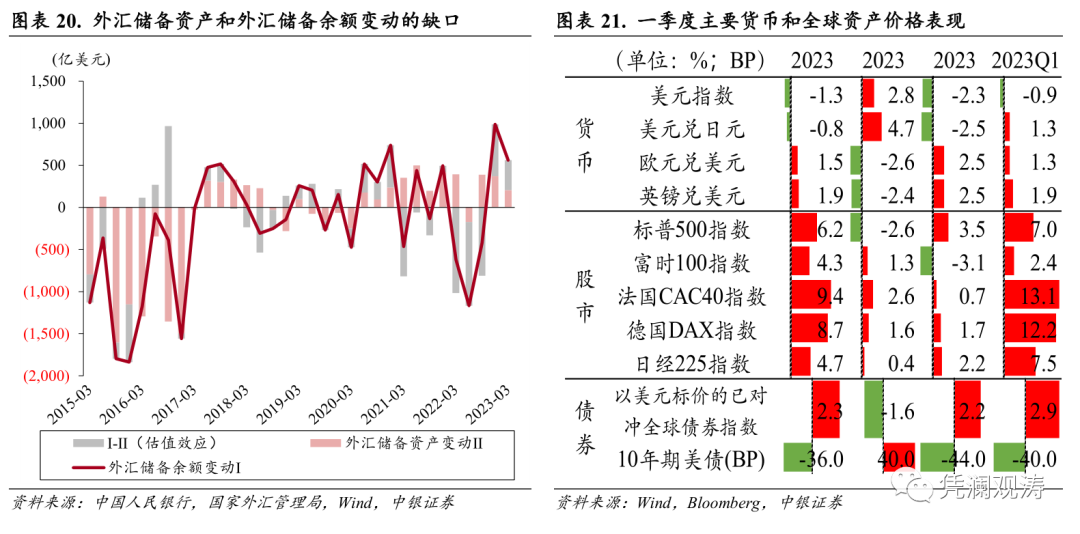

版权所有:北京五十人论坛顾问有限公司