要点 结合外汇局最近公布的国际收支平衡表和国际投资头寸表数据,可以对近年来我国对外证券投资情况进行较为全面、系统的分析。

日前,国家外汇管理局公布了2022年末中国对外证券投资资产分国别/地区和居民持有者部门的数据。结合外汇局公布的国际收支平衡表和国际投资头寸表数据,可以对近年来我国对外证券投资情况进行较为全面、系统的分析。

关于中国对外证券投资统计数据口径的简介

我国主要有三套国际收支统计数据反映对外证券投资状况。第一套是国际收支平衡表(BOP)数据。其中,非储备性质的金融账户项下的证券投资资产方可以反映当期我国对外股票和债券投资的流量情况。第二套是国际投资头寸表(IIP)数据。其中,证券投资资产方可以反映当期期末我国对外股票和债券投资的存量情况。第三套是对外证券投资资产数据。这是对国际投资头寸表中证券投资资产方的细化,既包括我国对外证券投资资产的交易品种构成(含股票、债券),也包括我国对外证券投资资产的国别/地区和居民持有者部门构成。第三套数据已经有些美国财政部国际资本流动报告(TIC)的风范了。

此外,我国还有一套银行业对外金融资产和负债数据。这是对国际投资头寸表中银行部门对外资产负债状况的细化,包括了银行部门对外资产负债的交易工具(含存贷款、债券、股票等其他资产)及币种构成。其中,交易工具部分的债券和股票资产,对应着对外证券投资资产数据中分居民持有者部门的银行部门相关数据。然而,银行业口径的数据只是将债券资产单列,却没有将股票资产从其他资产中区分出来。

需要指出的是,由于BOP和IIP数据会根据新的数据源定期进行更新,而对外证券投资资产数据没有这种调整机制,故后者与IIP口径虽然同属存量数据,有时也存在些许差异,但大的发展趋势基本一致。

过去五年来我国对外证券投资趋于活跃

2018年是我国回归汇率政策中性、央行基本退出外汇常态干预、人民币汇率进入双向波动新常态的起始之年。同时,也是百年变局加速演进的重要时点。所以,以下本文主要考察2018年以来我国对外证券投资的演变。

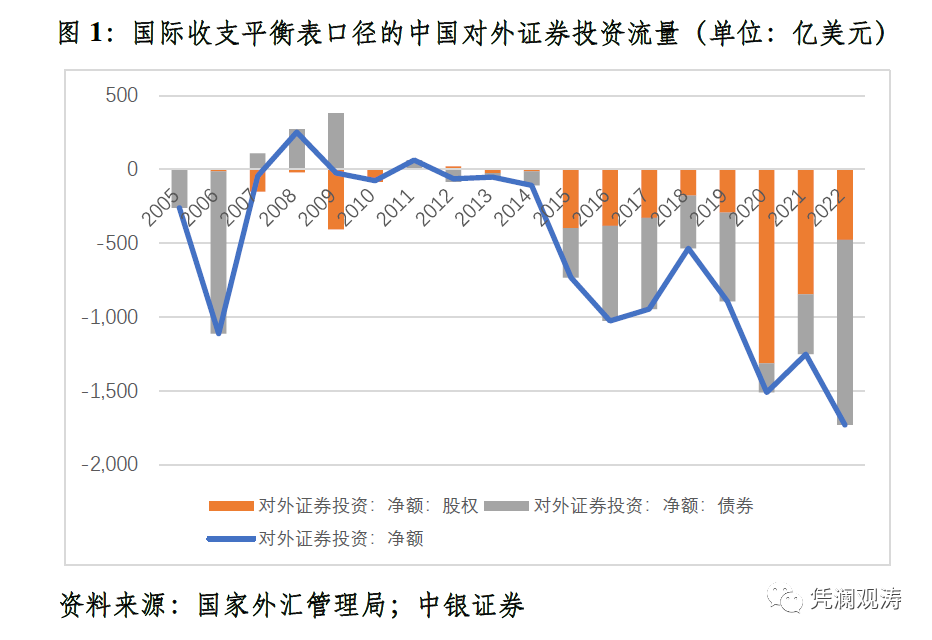

BOP数据显示,2018~2022年,我国对外证券投资累计净流出5926亿美元,较2013~2017年累计净流出额增长107%。其中,股票投资累计净流出3109亿美元,增长171%;债券投资累计净流出2818亿美元,增长64%。同期,我国对外证券投资中,对外股票和债券投资占比分别为52%和48%,2013~2017年分别为40%和60%(见图1)。这显示近年来我国对外证券投资的流量结构较2013~2017年间更加趋于均衡,同时也反映了同期我国加快金融双向开放,不断便利居民个人对外金融投资的积极成果。

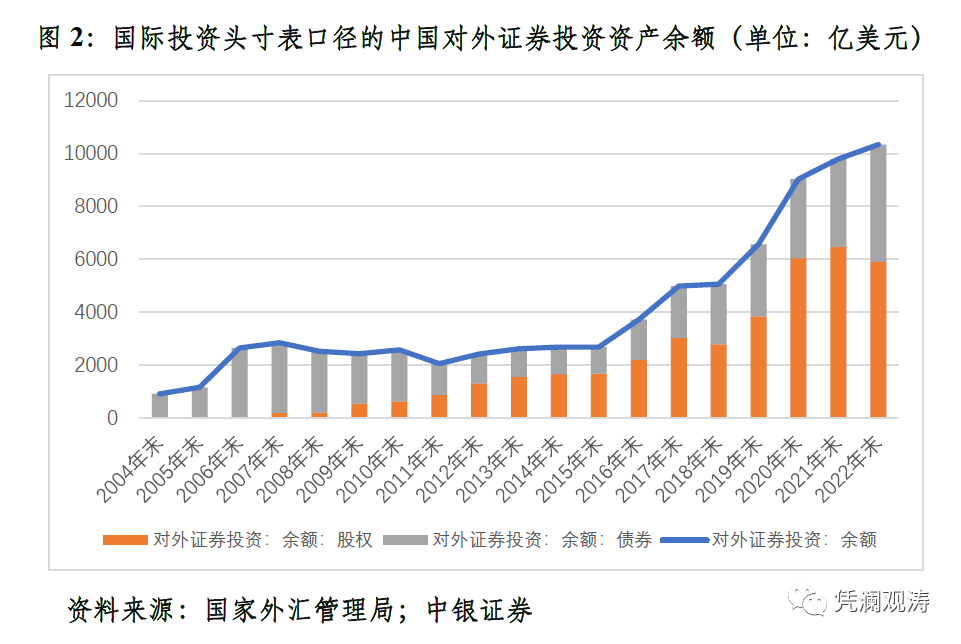

IIP数据显示,截至2022年末,我国对外证券投资资产余额10335亿美元,较2017年末增长107%。其中,股票资产余额5902亿美元,增长94%;债券资产余额4433亿美元,增长128%(见图2)。2018~2022年,我国对外股票投资资产余额相当于居民储蓄存款余额的比重平均为3.54%,较2013~2017年均值高出1.16个百分点,但占比依然较低,表明放宽居民对外投资限制并未造成存款大搬家。

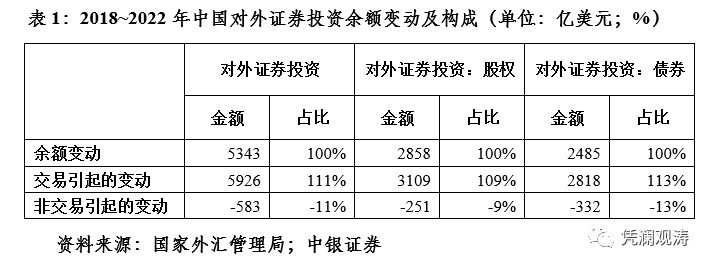

结合BOP和IIP分析,2018~2022年,我国对外证券投资资产余额增加5343亿美元,其中,对外证券投资累计净流出贡献了111%,非交易引起的变动(包括汇率及资产变动产生的估值效应,以及统计调整)累计为-583亿美元,贡献了-11%。同期,对外股票资产余额累计增加2858亿美元,其中,股票投资累计净流出贡献了109%,非交易引起的变动(包括汇率及资产变动产生的估值效应,以及统计调整)累计为-251亿美元,贡献了-9%;对外债券资产余额累计增加2485亿美元,其中,债券投资累计净流出贡献了113%,非交易引起的变动累计为-332亿美元,贡献了-13%(见表1)。这表明,过去五年我国对外证券投资资产增加是来自真金白银的民间资本输出,但除统计调整外的负估值效应显示,近年来海外金融市场赚钱不易。

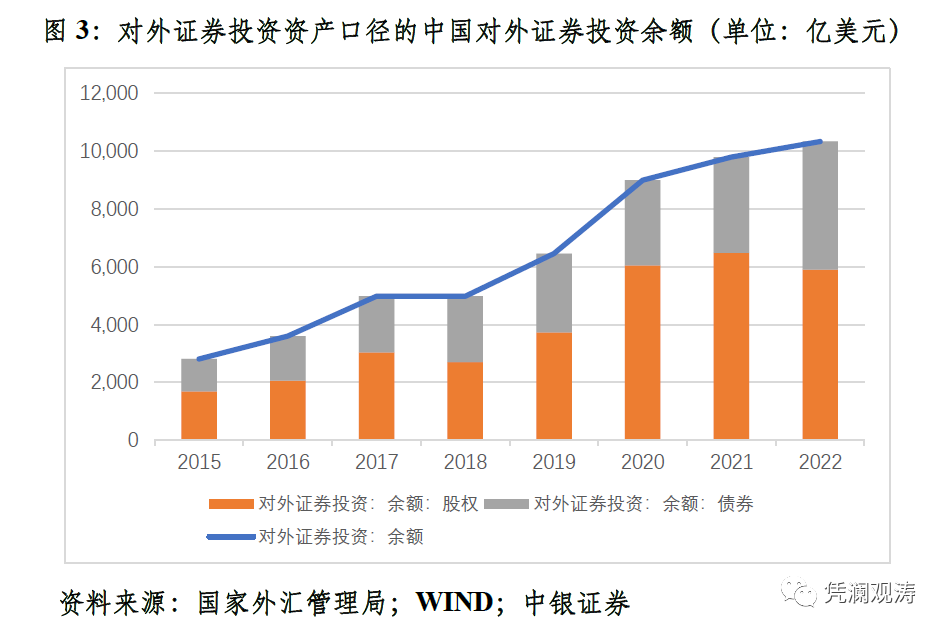

对外证券投资资产的数据显示,截至2022年末,我国对外证券投资资产余额10335亿美元,较2017年末增加5358亿美元,增长108%。其中,股票资产余额5902亿美元,增加2867亿美元,增长94%;债券资产余额4433亿美元,增加2491亿美元,增长128%(见图3)。此处股票和债券资产增加额均略大于IIP口径(见表1),主要是因为后者对2017年末相关数据均做了下修调整。

香港地区在我国对外证券资产配置的重要性显著提高

对外证券投资资产数据显示,截至2022年末,我国对外证券投资资产分布前十大国家和地区分别是中国香港(4223亿美元,占40.9%)、美国(2177亿美元,占21.1%)、开曼群岛(941亿美元,占9.1%)、英属维尔京群岛(721亿美元,占比7.0%)、英国(323亿美元、占3.1%)、日本(238亿美元、占2.3%)、卢森堡(214亿美元,占2.1%)、澳大利亚(183亿美元,占1.8%)、中国澳门(141亿美元,占1.4%)、法国(139亿美元,占1.3%)。

截至2017年末,我国对外证券投资资产分布前十大国家和地区分别为中国香港(1544亿美元,占31.0%)、美国(1452亿美元,占29.2%)、开曼群岛(385亿美元,占7.7%)、英属维尔京群岛(315亿美元,占比6.3%)、英国(176亿美元、占3.5%)、日本(130亿美元、占2.6%)、卢森堡(94亿美元,占1.9%)、澳大利亚(92亿美元,占1.8%)、德国(84亿美元,占1.7%)、法国(66亿美元,占1.3%)。

从前述两组数据对比看,2022年,前十大国家和地区在我国对外证券投资资产余额中合计占比90.0%,较2017年提高了2.8个百分点,显示我国对外证券投资资产配置的地理集中度进一步提高。过去五年,我国对外证券投资资产分布的前十大国家和地区,除德国掉出前十(占比回落0.50个百分点)、中国澳门(占比上升1.14个百分点)进入前十外,其他九个国家和地区排名没有变化。在这九个国家和地区中,中国香港、开门群岛、英属维尔京群岛、卢森堡、法国在我国对外证券投资资产的占比分别上升了9.84、1.38、0.64、0.19、0.01个百分点,美国、英国、日本、澳大利亚的占比分别下降了8.12、0.41、0.30、0.08个百分点(见图4)。

由此可见,尽管美国仍稳居我国对外证券投资资产分布的第二位,但占比明显回落,而中国香港和中国澳门的占比明显上升,同时主要离岸中心的占比也有不同程度的上升。

目前我国对外证券投资资产以股票为主

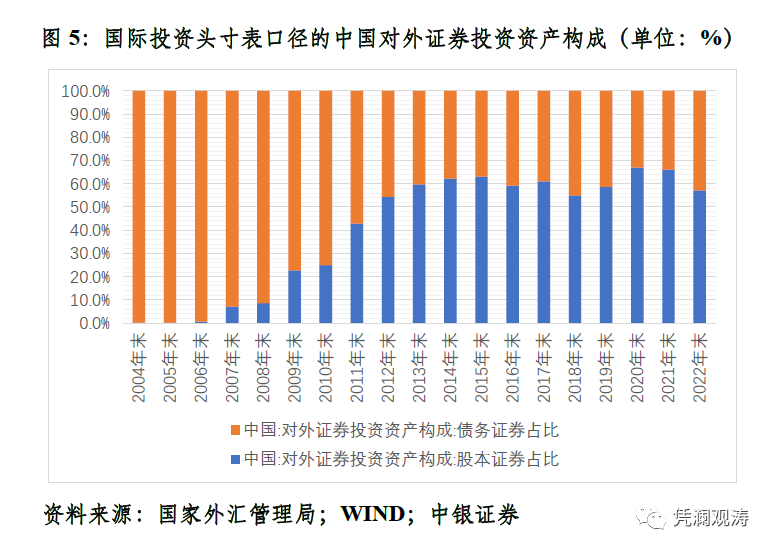

本世纪初,由于对外证券投资限制较多,我国民间主要通过银行渠道对外投资,且主要配置的是债券资产,现在通过港股通、QDII等渠道,更多配置股票资产。IIP数据显示,2018~2022年,我国对外证券投资资产中,股票资产占比平均为60.8%,较2013~2017年均值低了0.3个百分点,但较2008~2012年均值高了30.1个百分点,更远高于2004~2007年平均为2.0%的水平;债券资产占比平均为39.2%(见图5)。

根据分国别和地区的对外证券投资资产数据,截至2022年末,我国对外证券投资资产中,股票占比57.1%,债券占比42.9%。其中,对前十大国家和地区的股票投资资产合计5588亿美元,占到同期对外股票投资资产总额的94.7%,较2017年上升了6.2个百分点;债券投资资产余额合计3712亿美元,占到同期对外债券投资资产总额的83.7%,回落了4.8个百分点。这表明,过去五年来,我国对外股票投资的地理集中度进一步提高,但对外债券投资则更加分散化。

我国对外证券投资资产在前述十大国家和地区的构成有所不同。在中国香港,股票资产占比75.7%,债券资产占比25.3%;美国分别占比54.4%和45.6%,开曼群岛分别占82.9%和17.1%,英属维尔京群岛分别占比2.9%和97.1%,英国分别占比37.4%和62.6%,日本分别占比23.7%和76.3%,卢森堡分别占比69.6%和30.4%,澳大利亚分别占比21.7%和78.3%,中国澳门分别占比0和100%,法国分别占比29.2%和70.8%。可见,在前十大国家和地区中,四个(前三加上第七)是以股票投资为主,其他六个是以债券投资为主。

此外,截至2022年末,我国对外债券投资资产中,长期债券占比75.2%,较2017年末下降6.4个百分点;短期债券占比24.8%。其中,对美国债券投资资产中,长期债券占比95.8%,较2017年末上升5.1个百分点;短期债券占比4.2%。这显示我国对美债券投资更加偏向中长期债券,与美国财政部国际资本流动报告(TIC)关于中国投资者美债持有以短债为主的结果可以交叉印证。根据美方的TIC统计,到2022年底,中资美债持有中,短期美国国库券占比仅有1.8%。

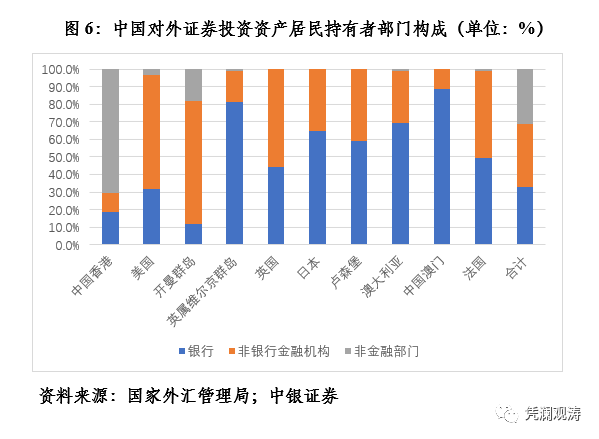

从我国对外证券投资资产的居民持有者部门分布看,截至2022年末,银行部门、非银行金融机构和非金融部门占比分别为33.2%、35.5%和31.3%。这种“三分天下”的分部门持有格局,也反映了近年来我国不断拓宽多元化、分散化对外投资渠道的积极成效。但是,对不同国家和地区的具体情况又有所不同。如中国香港,前述三大部门分别占比18.8%、10.9%和70.3%,非金融部门持有占到绝大部分,在前十大国家和地区中独此一家。这反映香港地区更多受益于内地与香港之间各种互联互通的试点安排,体现了香港地区在内地金融改革开放进程中的试验田作用。在美国,三大部门占比分别为31.5%、65.3%和3.1%,显示中国对美证券投资更多还是通过合规境内机构投资者制度(QDII)和银行渠道进行(见图6)。

(作者系中银证券全球首席经济学家)

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司