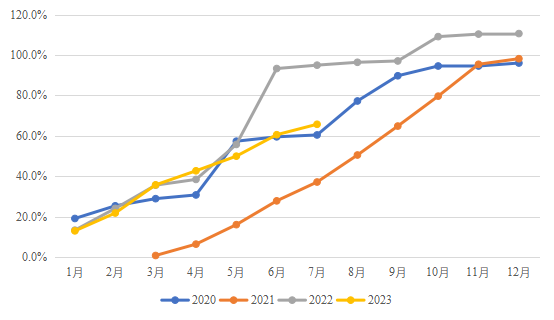

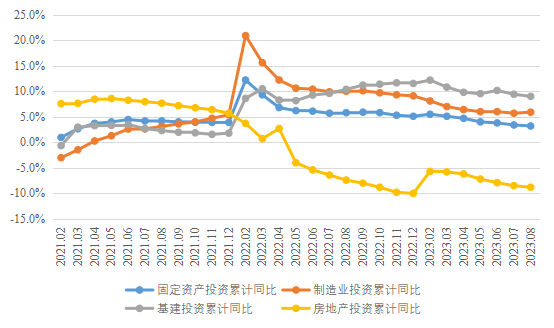

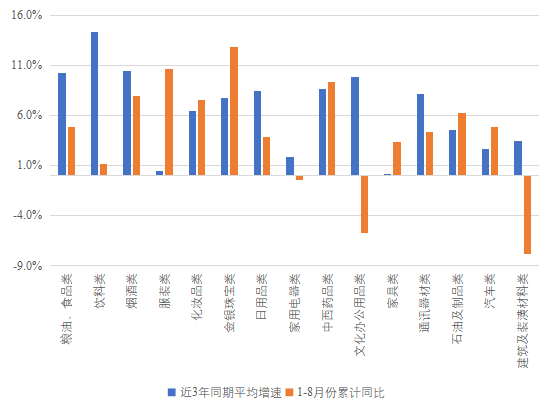

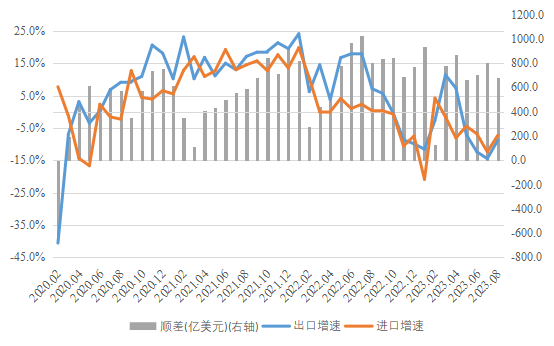

《经济研究》智库经济形势分析课题组 今年以来,随着疫情防控较快平稳转段,我国经济总体处于疫后修复期,但修复的斜率逐步趋缓。面对这种情况,7月下旬召开的中央政治局会议指出,当前我国经济运行面临新的困难挑战,要精准有力实施宏观调控,加强逆周期调节和政策储备。从近期政策变动情况看,地方专项债发行节奏加快,贷款市场报价利率(LPR)连续两次调降,全国一些核心城市陆续调整优化了房地产政策。随着这些政策调整效果的逐步显现,下半年我国经济有望呈现温和上升态势、可以实现全年经济增长目标。目前来看,下半年美国CPI同比读数将会有所起伏,难以再现快速下降局面,这增加了美国货币政策走向的不确定性,短期内可能对国际金融市场产业一定冲击。在全球对制造业商品需求下降、主要国家制造业景气程度较低的情况下,我国商品出口仍面临较大制约。下一步,应适度加强逆周期调节,为实现今明两年经济平稳健康发展打好基础。 一、前三季度我国经济运行的主要特征 (一)我国经济总体处于疫后修复期,但修复的斜率逐步趋缓 制造业投资保持较高韧性,但受基建投资增速下降以及房地投资降幅扩大影响,固定资产投资增速有所下降。今年初,在经济修复仍存在较多不确定因素的情况下,我国多项政策靠前发力,推动了一季度基建投资较快增长;但随着服务业特别是需要人员密接的服务业修复,政策靠前发力的必要性和力度似有所下降。今年一季度,我国地方政府新增专项债发行规模占全年专项债限额的35.7%,为疫情暴发以来的最高水平;但随后专项债发行节奏有所放缓,1-7月份,新增专项债发行占全年限额的65.7%,较去年同期低29.3个百分点。在国有土地使用权出让收入下降的背景下,地方新增专项债发行收入成为支撑基建投资的关键性力量。随着基数抬升,年初以来,我国基建投资累计增速总体呈逐步下降态势。1-8月份,我国基建投资同比增长9.0%,增速较上半年下降1.2个百分点;以2021年同期值为基数,近两年同期平均增速为9.7%,与上半年平均增速持平。高频数据显示,9月全国水泥、钢材价格指数进一步走弱,预示着基建投资增速可能继续放缓。 图1 新冠疫情暴发以来我国新增专项债 各月累计发行进度情况 数据来源:WIND 虽然,目前全球对制造业产品需求正处在周期性下行阶段,我国出口自去年四季度已现负增长,但在新发放企业贷款利率下降和制造业投资税收优惠政策扶持下,我国制造业投资仍保持较高韧性。去年9月至今年8月,全球制造业PMI已连续12个月处于荣枯线以下;其中,制造业新订单指数,自去年7月以来,已连续14个月处于荣枯线以下。在此背景下,我国以美元计价的外贸出口,自去年10年出现负增长;今年前8个月,我国外贸出口累计同比下降5.6%,降幅较上半年扩大2.4个百分点。今年上半年,我国制造业产能利用率为74.7%,比去年同期下降1.0个百分点。面对这些不利因素,我国持续加强对制造业投资的支持力度;2022年,新发放企业贷款加权平均利率为4.17%,比2021年下降34个基点;今年上半年,新发放企业贷款加权平均利率降至3.96%,比上年同期低25个基点。同时,我国推出多项制造业投资税收优惠政策。在政策的呵护下,我国制造业投资仍保持较高韧性。今年1-8月份,我国制造业固定资产投资累计同比增长5.9%,增速较上半年仅下降0.1个百分点;近两年同期平均增速为7.9%,较上半年平均增速也仅下降0.3个百分点。 房地产投资方面,随着疫情防控平稳转段后的积压需求较快释放,今年初,我国房地产销售出现一些积极变化;但在房地产市场供求关系发生重大变化的背景下,随着前期积压的需求释放完毕,叠加居民收入增长预期仍未完全修复,房地产市场销售和投资跌幅逐步扩大。今年1-8月份,我国商品房销售面积同比下降7.1%,降幅较一季度和上半年分别扩大5.3、1.8个百分点;我国房地产投资同比下降8.8%,降幅较一季度和上半年分别扩大3.0、0.9个百分点。高频数据显示,9月前两旬全国30个大中城市商品房日均成交面积同比下降12.0%,跌幅虽较上月有所收窄,但仍处在较深区间。房地产销售仍未明显回暖从根本上制约着房地产投资的增长。 受制造业投资保持较高韧性、基建投资增速下降以及房地投资降幅扩大的综合影响,固定资产投资增速有所下降。从已公布的数据来看,今年1-8月份,全国固定资产投资(不含农户)同比增长3.2%,增速较上半年下降0.6个百分点;以2021年同期值为基数,近两年1-8月份平均增速为4.5%,比上半年平均增速下降0.4个百分点。 图2 2021年2月至2023年8月固定资产及各主要分项 投资增长情况 注:2021年各月数据为2020-2021年两年同期平均增速 数据来源:国家统计局 随着疫情防控较快平稳转段,年初至今,我国与出行相关的可选消费和服务消费实现较快增长,基本生活消费增速回落,一些房地产后周期商品消费下降则较为明显;总的来看,今年我国消费增势显著好于前三年,但实现较快增长的基础仍不稳固。受益于各类消费场景恢复,疫情暴发后被抑制的部分服务消费得到较好修复,消费总体呈现较好增长势头。1-8月份,社会消费品零售总额累计同比增长7.0%,增速虽较上半年下降1.2个百分点,但较前三年同期平均增速高出4.2个百分点。从不同消费类型来看,1-8月份,餐饮消费收入同比增长19.4%,增速虽比上半年下降2.0个百分点,但比前三年同期平均增速高出21.5个百分点;以2019年同期值为基数,近四年平均增速为2.9%,比上半年平均增速提高0.1个百分点,显示出在暑期出行高峰的带动下,餐饮服务消费保持了较强修复势头。同时,一些可选消费特别是与出行相关的可选消费,今年以来也呈现出较快增长。1-8月份,在限额以上单位商品零售中,服装、鞋帽、针纺织品类、化妆品类、金银珠宝类同比分别实现了10.6%、7.5%、12.8%的增长,较前三年同期平均增速分别提高了10.1、1.1、5.1个百分点;汽车这类大件耐用消费品,在供给约束逐步消除和政策支持下,零售额实现了4.9%增长,较前三年同期平均增速提高2.3个百分点。一些与居家生活相关的必须品消费增速则明显回落,1-8月份,粮油食品类、饮料类、日用品同比分别增长4.9%、1.2%、3.9%,较前三年同期平均增速分别下降5.3、13.1、4.6个百分点。 图3 限额以上单位各大品类商品1-8月份累计同比增速 及前三同期平均增速 数据来源:国家统计局 在房地产市场总体仍较疲软的情况下,一些房地产后周期商品消费下降较为明显。1-8月份,家用电器和音响器材类、建筑及装潢材料类同比分别下降0.4%、7.8%,较前三年同期平均增速分别低了2.3、11.2个百分点。总体来看,在基数较低影响下,年初以来,我国消费实现了较快增长,但也应该看到消费实现较快增长的基础仍不稳固。如果以2019年同期值为基数,1-8月份,我国社会消费品零售总额近四年同期平均增速为3.8%,较上半年平均增速低了0.2个百分点,比一季度平均增速低了0.5个百分点。扣除消费价格变动的影响,近四年同期平均增速也显示出逐步下降的态势。根据我们前期的研究,今年以来,我国居民收入增长预期有所恢复,但恢复程度仍较为有限,这一定程度上限制了居民消费的增长。 货物贸易进、出口总体均呈现下降态势,货物和服务净出口对GDP增长的负向拉动作用有可能加深。随着全球消费结构逐步向疫情前回复以及全球供应链的逐步修复,去年四季度以来,我国以美元计价的货物贸易出口总体呈现出负增长;在一些产品进口是为了满足再出口以及国内需求总体偏弱的情况下,我国货物进口也呈现出负增长。今年1-8月份,我国实现货物贸易出口22232.4亿美元,同比下降5.6%,降幅较上半年扩大2.4个百分点;外贸进口为16699.9亿美元,同比下降7.6%,降幅较上半年扩大0.9个百分点;我国实现货物贸易顺差5532.5亿美元,比去年同期减少72.7亿美元,上半年为增长232.6亿美元。高频数据显示,9月初以来,上海出口集装箱综合运价指数呈现出明显的下降势头,预示我国货物贸易出口可能仍将呈现负增长。 图4 2020年2月至2023年8月 我国外贸进出口及顺差情况 注:2021年的进、出口增速为近两年复合增速 数据来源:海关总署 疫情暴发后,受我国居民境外出行明显减少以及海运服务价格提高等因素影响,2020—2022年我国服务贸易逆差较疫情前明显收窄。今年以来,随着居民境外出行增多和海运服务价格下降,上半年,我国服务贸易逆差累计已达1021亿美元,超过去年全年923亿美元的水平;今年前三季度我国服务贸易逆差将继续扩大。今年上半年,我国货物和服务净出口对GDP同比的负向拉动作用为0.6个百分点。随着我国货物贸易顺差收窄叠加服务贸易逆差扩大,货物和服务净出口对我国GDP增长的负向拉动作用可能继续加深。 从生产端看,受海外需求收缩等因素影响,工业增加值增速较前三年同期明显回落,进入三季度,除受高温影响带动电力生产加快以外,采矿业和制造业增速均继续放缓;疫情影响消退使服务业生产较前三年同期明显加快,但三季度服务业扩张态势也有所趋缓。主要受基数变动影响,1-8月份,我国规上工业增加值同比增长3.9%,较上半年提高0.1个百分点,但较前三年同期平均增速低1.7个百分点;以2019年同期值为基数,近四年同期平均增速为5.1%,比上半年平均增速低0.2个百分点。工业三大门类增加值增速均低于前三年同期平均水平,1-8月份,采矿业增加值同比增长1.7%,较前三年同期平均增速低2.5个百分点,近四年同期平均增速为3.5%,比上半年平均增速低0.5个百分点;制造业增加值同比增长4.3%,较前三年同期平均增速低1.4个百分点,近四年同期平均增速为5.4%,比上半年平均增速低0.1个百分点;受上年基数抬升影响,电力、热力、燃气及水生产供应业增加值同比增长3.5%,增速较上半年下降0.6个百分点,近四年同期平均增速为5.5%,比上半年平均增速加快0.5个百分点,显示出暑期高温加大了对电力生产的需求。 疫情影响的消退,使得今年前三季度服务业生产较前三年同期平均增速明显加快,但三季度服务业生产扩张的态势有所放缓。今年1-8月份,我国服务生产指数同比增长8.1%,比前三年同期平均增速高出3.8个百分点,但较上半年下降0.6个百分点;考虑近四年同期平均增速,以剔除基数变动影响,近四年1-8月份我国服务业生产指数平均增速为5.2%,比上半年平均增速低0.2个百分点。 (二)城镇调查失业率稳中趋降,生活性服务业修复对吸纳外来户籍人口就业发挥了积极作用 随着疫情影响的消退,今年以来,我国生活性服务业较快修复,增加了用工特别是外来务工人员的用工需求,带动了城镇调查失业率的下降。今年一季度,我国城镇调查失业率月均值为5.5%,二季度已下降至5.2%,进入三季度,受高校毕业生大量进入劳动力市场影响,7月份我国城镇调查失业率短暂上升至5.3%,8月份又回落至5.2%,与2019年同期值持平,随着高校毕业生陆续就业或退出劳动力市场,9月份,我国城镇调查失业率有可能继续下降。 分结构来看,进入三季度,我国本地户籍人口城镇调查失业率高于二季度,但外来户籍人口城镇调查失业率则较二季度继续下降,显示出生活性服务业修复对吸纳外来户籍人口就业发挥了积极作用。7-8月份,我国本地户籍人口城镇调查失业率月均值为5.3%,较二季度提高0.2个百分点;外来户籍人口城镇调查失业率月均值为5.0%,比二季度下降0.4个百分点,较一季度下降0.7个百分点。从服务业较为聚集的大城市调查失业率来看,情况也是如此。7-8月份,我国31个大城市城镇调查失业率月均值为5.4%,比二季度下降0.1个百分点,较一季度下降0.3个百分点。 (三)PPI同比降幅由扩大转为收窄、CPI同比趋向于围绕零值上下波动 年初至今,国际能源价格经历了由降转升的过程,上半年在需求下降背景下,原油价格震荡下行,三季度受石油输出国减产等因素影响,原油价格较快回升;有色金属价格则保持相对稳定;以国内定价为主的黑色金属等产品价格在一季度较快上涨后,二季度价格明显回落,三季度价格保持相对稳定。受这些因素的综合影响,一季度我国PPI环比月均降幅为0.13个百分点;二季度PPI环比月均降幅扩大至0.73;进入三季度PPI环比降幅收窄并开始转正,7、8月份,我国PPI环比分别增长-0.2%、0.2%。上半年,在环比下行和去年价格变动的翘尾因素负向拉动作用逐步加深的情况下,我国PPI同比降幅由1月的0.8个百分点扩大至6月的5.4个百分点。随着环比降幅收窄和翘尾因素负向拉动作用明显减弱,三季度我国PPI同比降幅逐步收窄。8月份,我国PPI同比下降3.0%,比6月份收窄2.4个百分点,9月份,我国PPI同比降幅有可能继续小幅收窄。未来数月,随着翘尾因素影响减弱,PPI同比走势将更多取决于国际原油价格变动以及国内基建、房地产投资对黑色金属等产品价格的影响。 受食品价格由降转升和暑期出行增加带动服务价格上涨影响,年初至今,我国CPI环比呈现先降后升的态势。因今年春节较去年提前,1月份我国CPI环比上涨0.8%,2月份转为下降0.5%,一季度月均环比0增长;二季度CPI月均环比下降0.2个百分点;进入三季度,受猪肉价格止跌回升和服务价格上涨等影响,CPI环比实现了正增长,7、8月份环比分别上涨0.2、0.3个百分点。在去年价格变动的翘尾因素正向拉动作用总体减弱和环比下降的共同作用下,6月份,CPI同比由1月份的上涨2.1%转为0增长;7月份,虽然CPI环比由负转正,但受翘尾因素正向拉动作用明显减弱影响,CPI同比下降0.3%;8月份,随着环比继续回升和翘尾因素正向拉大作用加强,CPI同比实现了0.1%的小幅增长。9月份,虽然燃油价格有所上涨,但在猪肉价格相对稳定和服务价格回落的情况下,CPI同比有可能再次转为小幅负增长。 二、近期国际经济形势变化及对我国的影响 受去年价格变动的翘尾因素影响,上半年,美国CPI同比读数呈现持续较快下行态势;随着翘尾因素影响减弱,下半年美国CPI同比读数将会有所起伏,难以再现快速下降的局面,这增加了美联储货币政策走向的不确定性因素,短期内可能会对国际金融市场产生一定冲击。目前来看,在新冠疫情影响消退的情况下,全球消费重心从商品向服务转移仍未结束,商品需求下降,世界主要国家制造业景气程度较为低迷,对我国商品出口仍会形成较大制约。6月份,美国CPI同比增长3.0%,较1月份下降3.4个百分点,其中,去年价格变动的翘尾因素下降了5.4个百分点,今年新涨价因素向上贡献了2.0个百分点。6月份,更受美联储关注的核心个人消费支出(PCE)指数同比上涨4.1%,较1月份下降0.6个百分点,其中,去年价格变动的翘尾因素下降了2.1个百分点,今年新涨价因素向上贡献了1.5个百分点。随着去年价格变动的翘尾因素下降幅度明显减小,叠加国际原油和粮食价格波动,下半年美国CPI同比读数难以再现快速下降的局面;7、8月份,美国CPI同比分别上涨3.2%、3.7%,涨幅较6月份明显提高。但美国核心PCE,在去年价格变动的翘尾因素下降幅度与上半年相当且工资涨幅有所放缓的情况下,可能呈现继续向2%目标靠拢的趋势。目前来看,下半年美联储货币政策走向的不确定因素增多,在展示强硬货币政策立场的同时,实际货币政策走向更加难以预料,从而对国际金融市场可能产生一定冲击。 在新冠疫情影响消退的情况下,全球消费重心从商品向服务转换仍未结束,同时以发达国家为中心的货币紧缩对商品消费也形成了一定抑制作用。商品需求不足导致全球制造业景气度低迷。标普国际发布的7月全球制造业PMI,已经连续11个月低于50的荣枯线。跌破50的时间长度仅次于雷曼危机之后的经济衰退期。分地区来看,在全球29个主要国家和地区中,7成国家制造业PMI低于50,企业活动萎缩。尤其是欧洲的低迷尤为突出,区域内最大的德国仅为38.8。美国供应管理协会(ISM)公布的7月美国制造业指数为46.4,较上月小幅改善,但仍连续9个月低于50的荣枯线。该指数连续低于50的时间创出2008年金融危机引发的经济衰退以来的最长纪录。电子产品和化工产品订单低迷。日本7月制造业PMI为49.6,连续2个月低于50。世界主要国家制造业景气程度较为低迷,对我国商品出口仍将形成较大制约。 三、下一步我国经济运行可能的基本态势和简短政策探讨 (一)我国经济有望呈现温和上升态势,全年可能实现5.1%左右的增长 目前,我国经济处在服务业修复的顺风和全球对制造业产品需求下降的逆风叠加影响的时期。7月下旬召开的中央政治局会议指出,当前我国经济运行面临新的困难挑战,主要是国内需求不足,一些企业经营困难,重点领域风险隐患较多,外部环境复杂严峻;会议同时强调,加大宏观政策调控力度,着力扩大内需、提振信心、防范风险,不断推动经济运行持续好转、内生动力持续增强、社会预期持续改善、风险隐患持续化解。从近期政策变动情况看,地方专项债发行节奏加快,贷款市场报价利率(LPR)在6月份和8月份连续两次调降;包括北上广深在内全国一些核心城市陆续调整优化了房地产政策。随着这些政策调整效果的逐步显现,下半年我国经济有望呈现温和上升态势。 从一些经济指标的走势看,今年初,由于前期积压的部分需求得到集中释放,我国消费修复的斜率较为陡峭,二季度消费修复的斜率开始趋缓,进入三季度,消费增长有进一步放缓之势。今年一季度,我国社会消费品零售总额同比增长5.8%,近四年同期平均增速为4.3%;二季度,近四年同期平均增速已降至3.7%;7-8月份,我国社会消费品零售总额近四年平均增速下降至3.2%。社会消费品零售总额增速下降固然和消费物价变动有一定关系,但剔除物价变动影响,增速也有所下降。如果在今年剩下的4个月中,我国社会消费品零售总额四年平均增速仍维持在3.2%的水平,那么全年社会消费品零售总额同比将增长6.8%左右(名义增速),低于年初的预期水平。基础设施投资方面,虽然目前地方专项债发行开始提速,但前几年同期基数也有所抬升,因此累计同比增速可能继续下降;房地产投资全年可能仍将维持较大负增长,成为拖累投资增长的主要因素;制造业投资虽有一定韧性,但累计同比增速有可能处于稳中有降的状态。外需方面,受海外需求总体收缩和去年同期基数下降的综合影响,下半年我国外贸出口可能会持续一段时间负增长,但跌幅有可能收窄。综合出口、固定资产投资以及消费增长可能面临的现实情况,我们预计2023年三、四季度中国GDP增速可能分别为4.6%、5.1%左右,下半年GDP增速可能在4.8%左右,全年GDP可能实现5.1%左右增长,可以实现全年经济增长目标。 (二)城镇调查失业率可能缓慢趋降 今年2月以来,随着我国疫情防控较快平稳转段,我国服务业特别是需要人员密接的服务业得到较快修复,这带来了我国城镇调查失业率的下降。4-6月份,我国城镇调查失业率维持在5.2%的水平,但16-24岁人口城镇调查失业率则呈现出持续走高的态势。虽然,国家统计局未公布7月以来的青年人口调查失业率,但按照往年的季节性规律,在高校毕业生大量进入劳动力市场后,青年人口调查失业率在7月份会达到年内高峰,8月份以后则会逐步走低,从而带动整体城镇调查失业率的下降。同时,随着我国稳就业政策在下半年逐步落地见效,预计我国城镇调查失业率可能会缓慢趋降。 (三)PPI同比跌幅可能保持基本稳定、CPI同比可能会趋于零增长 从国际定价的商品来看,短期内,受石油输出国减产等影响,国际能源价格有所上行,但目前并不存在价格持续上行的基础;国内定价的黑色金属等价格受基建和房地产投资影响较大,价格可能会维持基本稳定。因此,四季度我国PPI环比可能会呈现持平或小幅下降状态,在去年价格变动的翘尾因素影响减弱的情况下,PPI同比跌幅可能在3.2%左右,全年PPI同比降幅也可能在3.2%左右。从国内农产品期现货市场价格走势来看,受季节等因素影响,四季度,鲜菜、鲜果价格可能会有所上涨;猪肉价格在经历一段时间快速上涨之后已呈现基本稳定的状态。非食品价格中,受节假日影响,交通通信类价格可能有所上涨,对服务类价格会形成一定支撑。在考虑翘尾因素的情况下,CPI同比可能零增长,全年CPI同比涨幅可能在0.3%左右。 (四)适度加强逆周期调节,为实现今明两年经济平稳健康发展打好基础 从今年前三季度的经济表现来看,我国经济总体处于向上修复过程之中,但二季度以来修复的斜率趋缓,经济运行面临新的困难挑战。在此背景下,应密切跟踪内外需变化,根据实际情况适度加强逆周期调节,保持经济运行在合理区间。目前来看,我国实现全年经济增长5.0%左右的目标难度不大,但也应该看到,今年我国经济虽然受到外需下降的影响,同时也得益于疫后服务业修复的推动。如果今年经济最终实现了5.0%左右的增长,那么近两年平均增速在4.0%左右。展望来年,全球经济复苏仍然较为乏力,海外需求可能难有大的改观。世界银行今年6月发布的《全球经济展望》报告预测,2023年全球经济可能实现2.1%的低增长,2024年增速也仅恢复至2.4%,较疫情暴发前的2017—2019年平均增速3.1%的水平仍有较大差距。在服务业今年已实现较好修复的基础上,明年服务业继续修复的动能也将趋弱。因此,为保持我国经济平稳健康发展,明年政策提前发力的必要性上升。如果逆周期调节政策能够在今年底明年初及时落地见效,将有利于较长时间内稳增长、稳就业、稳预期目标的实现。 课题负责人:黄群慧 执行负责人:杨耀武 课题组成员:刘洪愧、李天健、孙小雨、贺颖、周慧珺 本报告执笔:杨耀武

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司