报告负责人

■张晓晶 中国社会科学院金融研究所所长、国家金融与发展实验室主任

报告执笔人

■张晓晶 中国社会科学院金融研究所所长、国家金融与发展实验室主任

■刘 磊 国家金融与发展实验室国家资产负债表研究中心秘书长

摘要

■2023年三季度的宏观杠杆率从二季度末的283.3%上升至286.6%,上升了3.3个百分点,前三季度共上升了13.5个百分点。实体经济债务存量的同比增速仅为9.3%,处于2000年以来的低点。但名义GDP以更快的速度下滑,导致宏观杠杆率被动上升。预计全年宏观杠杆率上升12-13个百分点,四季度微弱下降。

■居民杠杆率上升幅度最小,提高了0.3个百分点,住房贷款同比增速持续两个季度为负。非金融企业杠杆率继续上升,提高了1.2个百分点。企业债务增速基本稳定,但投资增速仍在下降。政府杠杆率升幅最大,提高了1.8个百分点,但财政政策的力度和效果有限。

■当前逆周期宏观调控的重点在于扩张中央政府的资产负债表。就政策安排而言:易于操作、能够落地的政策更容易让市场主体有“获得感”;集中性、强度大的政策能够更快地扭转市场主体预期;而足够明确、举旗定向的大政方针则能够起到最终稳定锚的作用。

目录

一、总判断:总体债务扩张有限,宏观杠杆率被动上升

二、分部门杠杆率分析

(一)居民房贷持续两季度负增长,杠杆率被动上升

(二)非金融企业债务增速平稳,投资增速下滑

(三)政府部门持续加杠杆

(四)金融部门杠杆率有所回落

三、当前逆周期宏观调控的重点

报告正文

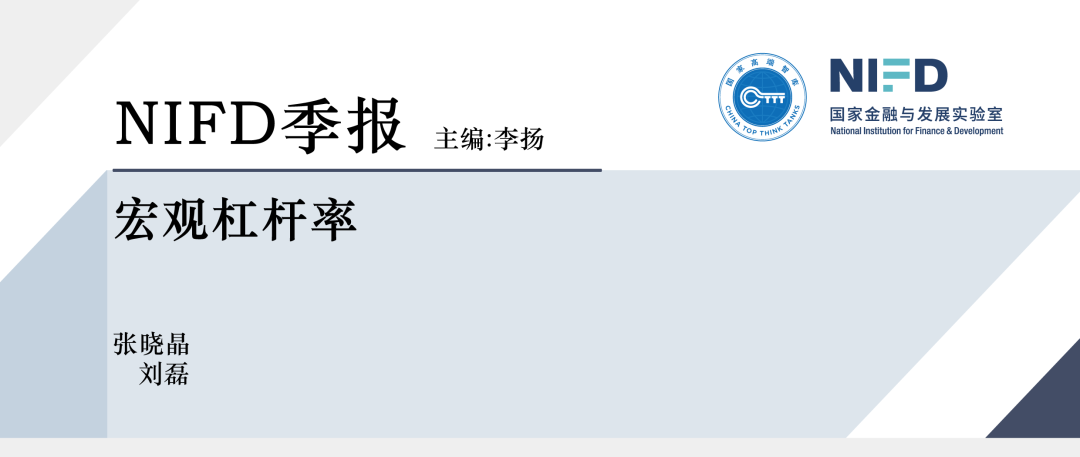

我们测算2023年三季度宏观杠杆率上升3.3个百分点,从二季度末的283.3%上升至286.6%。其中,居民部门杠杆率上升了0.3个百分点,从二季度末的63.5%升至63.8%;非金融企业部门杠杆率上升了1.2个百分点,从二季度末的167.8%上升至169.0%;政府部门杠杆率上升了1.8个百分点,从二季度末的52.0%增长至53.8%。1M2/GDP下降了0.1个百分点,从二季度末的232.1%降至232.0%;社融存量/GDP上升了3.1个百分点,从二季度末的295.2%升至298.3%。

前三个季度,宏观杠杆率共上升了13.5个百分点,其中,非金融企业部门上升了8.1个百分点,政府部门上升了3.5个百分点,居民部门上升了1.9个百分点。

图1 实体经济部门杠杆率及其分布

资料来源:中国人民银行、国家统计局、财政部;国家资产负债表研究中心。

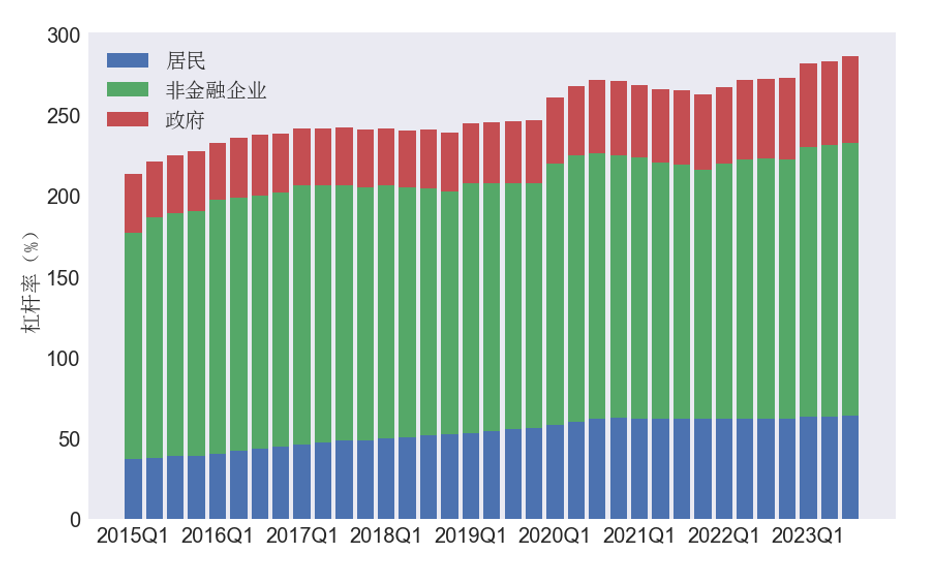

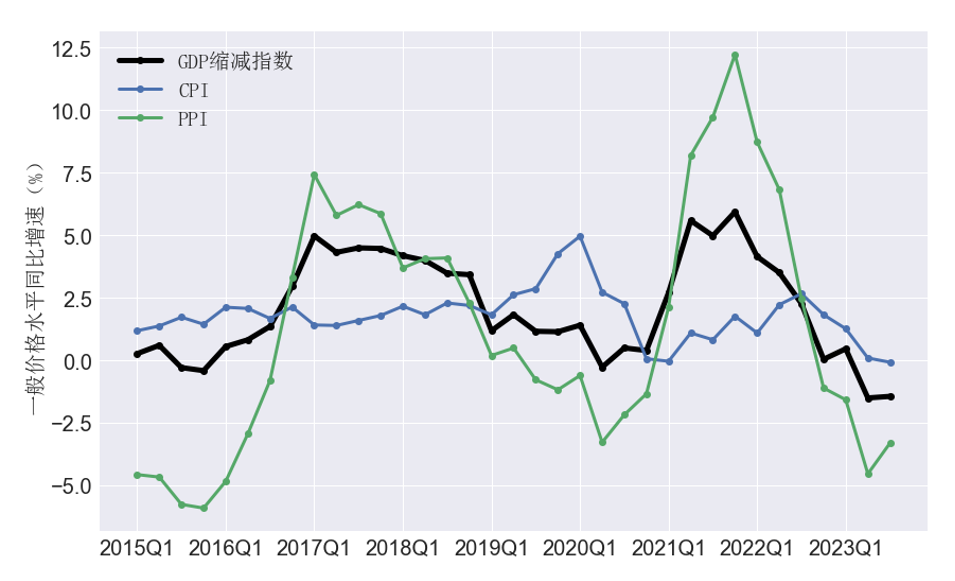

名义经济增速非常低。二季度和三季度的名义GDP单季同比增速都显著低于实际GDP。三季度实际GDP同比增长了4.9%,但名义GDP仅增长了3.5%,二者之间的缺口(GDP缩减指数)达到-1.4%。从乐观的方面来看,三季度的经济恢复超出预期,有望完成全年的实际GDP增速目标。但一般价格水平持续同比下跌,拖累了名义GDP的增长。宏观杠杆率的增幅取决于名义债务和名义GDP的相对增速,较低的名义经济增速是近几个季度宏观杠杆率上升的主要原因。

图2 实际与名义GDP同比增速

资料来源:国家统计局、财政部;国家资产负债表研究中心。

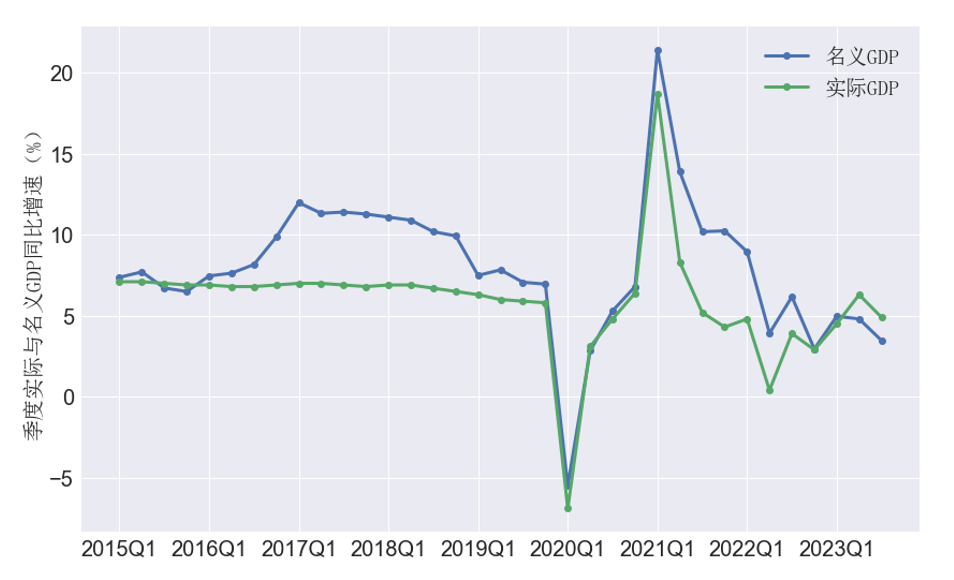

实体经济债务增速仍处于低位。我们估算的三季度末实体经济债务存量达到357.8万亿元,同比增长了9.3%。债务增速处于历史上较低的水平。其中,居民、企业和政府的债务同比增速分别为6.9%、9.2%和12.5%。居民债务同比增速在去年低基数的基础上仍然较低,企业债务增速在经过年初的高点后有所下滑,政府债务增长远高于其他部门,是拉动总债务增长的主要原因。经济增长的内生动力仍需进一步启动,目前私人部门主动加杠杆的意愿有限。宏观杠杆率虽然上升,但主要是由名义增速下滑所导致,形成被动加杠杆的局面。

图3 各部门债务同比增速

资料来源:中国人民银行;国家资产负债表研究中心。

一般价格水平处于负增长区间。三季度的CPI和PPI指数同比增速均值分别为-0.1%和-3.3%。PPI同比增速相比二季度有所好转,但依然处于负增长区间。GDP缩减指数为-1.4%,与二季度基本持平。一般价格水平同比为负主要体现出有效需求不足,需求和供给之间的缺口较大。2009年二季度和三季度,我国曾出现持续两个季度GDP缩减指数小于-1%的情况;再之前是1998年三季度至1999年三季度,出现了持续五个季度GDP缩减指数小于-1%的情况。之前这两个时期分别对应着中国经济面临较大外部冲击(2008年全球金融危机和1997年亚洲金融危机),有效需求严重不足。我们期待政策当局采取更大幅度的逆周期调控手段,拉动需求,尽快改变一般物价水平下降的格局。

图4 GDP缩减指数、PPI与CPI

资料来源:国家统计局;国家资产负债表研究中心。

二季度报告中,我们预期三季度杠杆率上升2.5个百分点,实际杠杆率上升了3.3个百分点,超出预期。但根据实际数据,我们将二季度宏观杠杆率调降了0.6个百分点,三季度实际杠杆率的上升仅是略超预期。杠杆率增幅超出预期的主要原因仍是名义经济增速的超预期下行,一般物价水平(GDP缩减指数)持续处于低位,前三季度累计名义GDP增速仅为4.4%。如果全年名义GDP增速达到5%,则四季度宏观杠杆率能回落1个百分点左右,全年上升12-13个百分点。

❑ 居民房贷持续两季度负增长,杠杆率被动上升

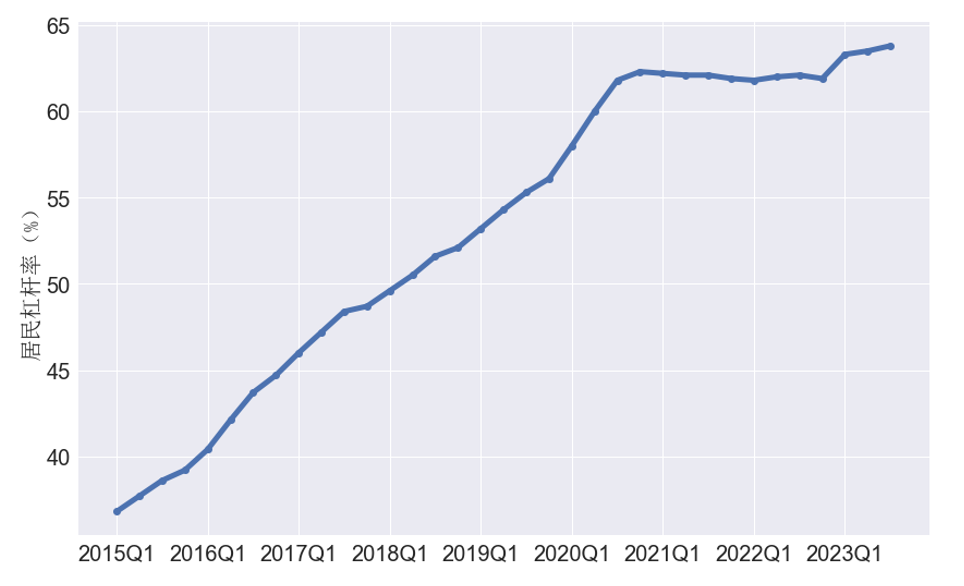

2023年三季度居民部门杠杆率上升了0.3个百分点,从二季度末的63.5%上升至63.8%;前三季度居民杠杆率共上升了1.9个百分点。居民债务同比增速长时间处于较低的位置,住房贷款同比负增长,居民杠杆率的微幅提升主要受经济增速较低的影响。居民存款仍然在上升,但并无“超额储蓄”。

图5 居民部门杠杆率

资料来源:中国人民银行、国家统计局;国家资产负债表研究中心。

1. 房贷负增长,居民债务增速下降

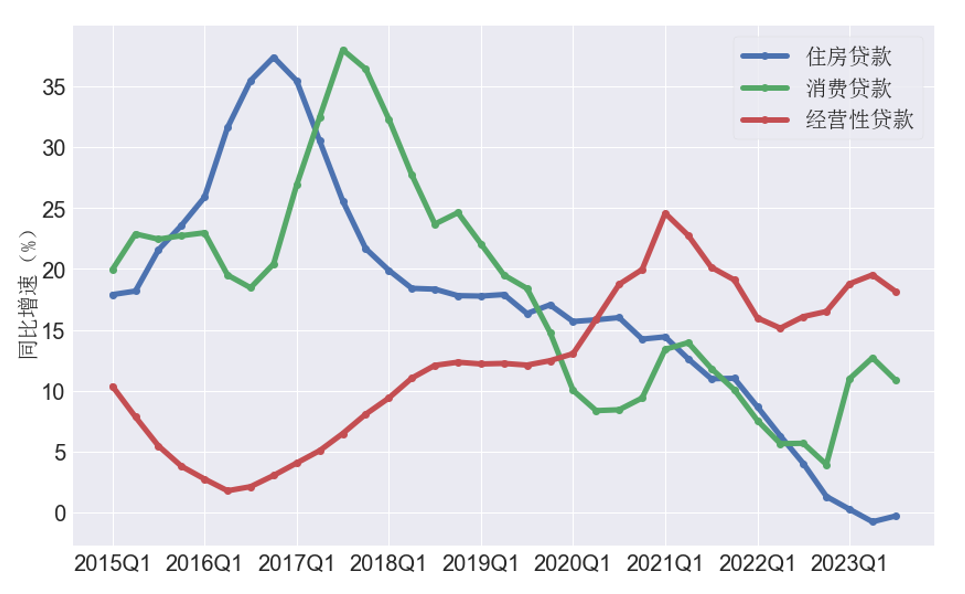

前两个季度居民住房贷款同比增速分别为0.3%和-0.8%,我们测算三季度的增速大约在-0.3%附近。居民住房贷款已经连续两个季度出现负增长。同时,居民经营性贷款和居民消费性贷款(除住房外)的增速也有所下降。居民主动借债的意愿有限,导致居民杠杆率较长时间以来保持稳定。由于个人经营性贷款仍保持着较高的增速,居民杠杆率结构继续调整。经营性贷款是近年来居民加杠杆的主要方式,在居民全部贷款中的占比已经由2019年末的20.5%上升至2023年三季度的27.5%。

图6 居民部门各类贷款增速

资料来源:中国人民银行;国家资产负债表研究中心。

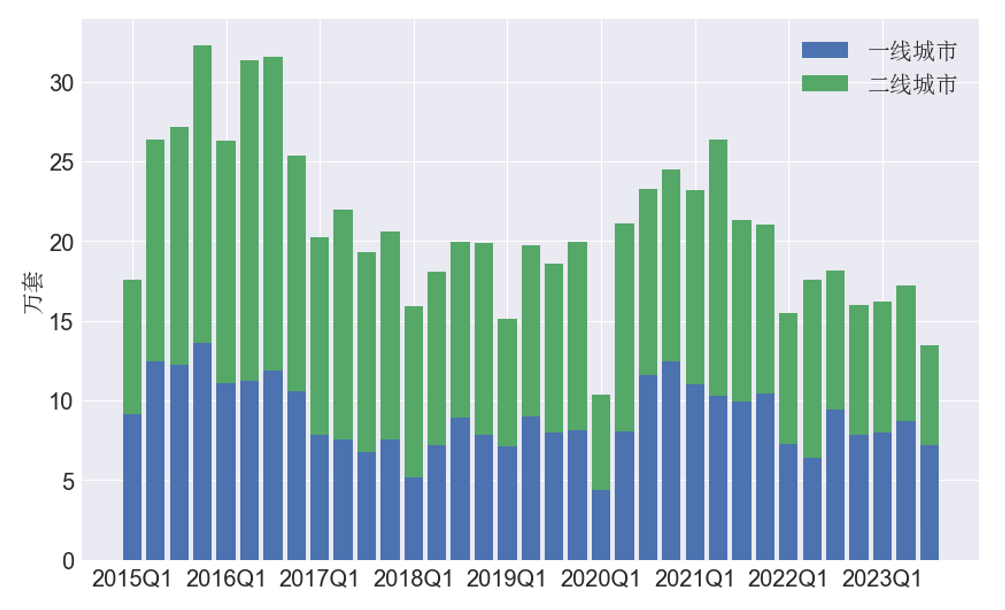

三季度房地产市场成交规模再度下降,十大城市商品房成交套数降至13.45万套,其中一线城市7.21万套,二线城市6.24万套,均低于2022年同期水平。二线城市的单季度成交套数已经达到2012年以来的最低点(除2020年一季度受疫情严重影响的时期)。整体房价也相较二季度末有所下行,三线城市平均住房每平米单价跌至1万元以下。

图7 十大城市商品房成交套数

资料来源:国家统计局;国家资产负债表研究中心。

2. 居民资产积累速度也在下降

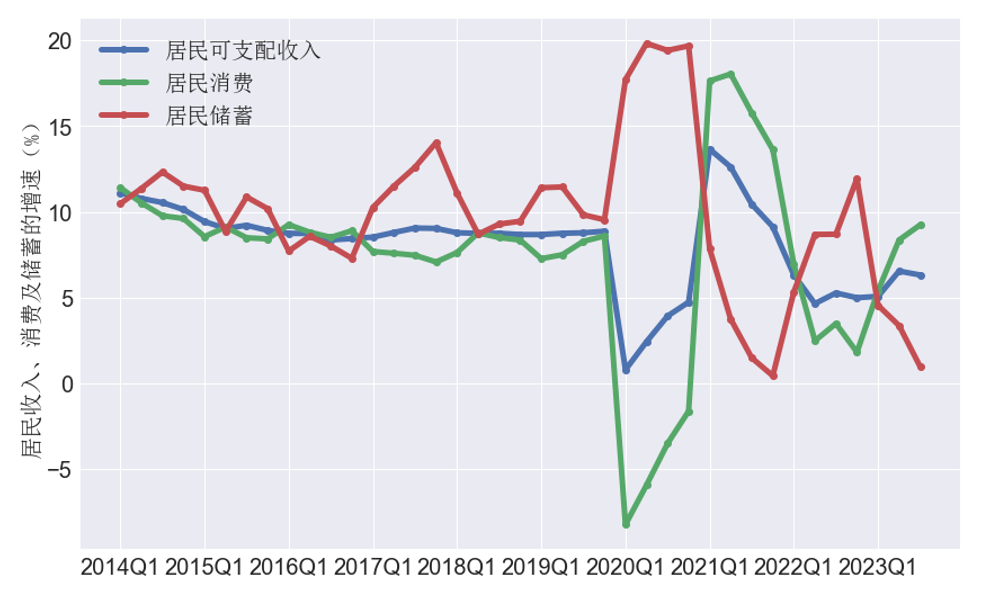

前三季度的全国居民人均可支配收入达到29398元,相比2022年同期增长了6.3%;人均消费支出达到19530元,相比2022年同期增长了9.2%。与二季度的情况相似,依然是居民消费领先于居民收入的增长,并没有超额储蓄的现象。在居民资产负债表中,居民减小负债增速的同时,资产积累的速度(主要体现为居民储蓄增速)也在下降。

图8 居民可支配收入、消费支出及储蓄的增速

资料来源:Wind;国家资产负债表研究中心。

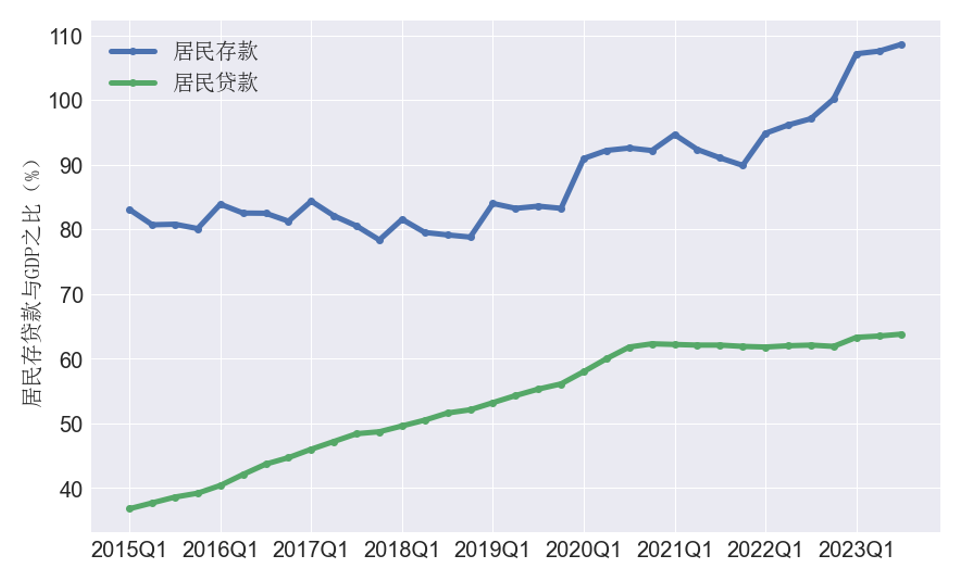

三季度末居民部门的存款规模达到135.6万亿元,相比二季度末增长了2.5万亿元,前三季度共增长了14.4万亿元。2022年居民存款共增长了17.9万亿元,其中前三季度增长13.3万亿元,四季度增长了4.6万亿元。预计2023年居民部门的存款增长幅度与2022年的增长幅度基本持平,居民存款仍将以较快的速度增长。我们判断未来一段时间居民存款大幅增长仍将是常态,由于货币金融环境较为宽松,货币增速领先于债务增速,最终将体现在居民的资产负债表中。

图9 居民部门存贷款与GDP之比

资料来源:中国人民银行;国家资产负债表研究中心。

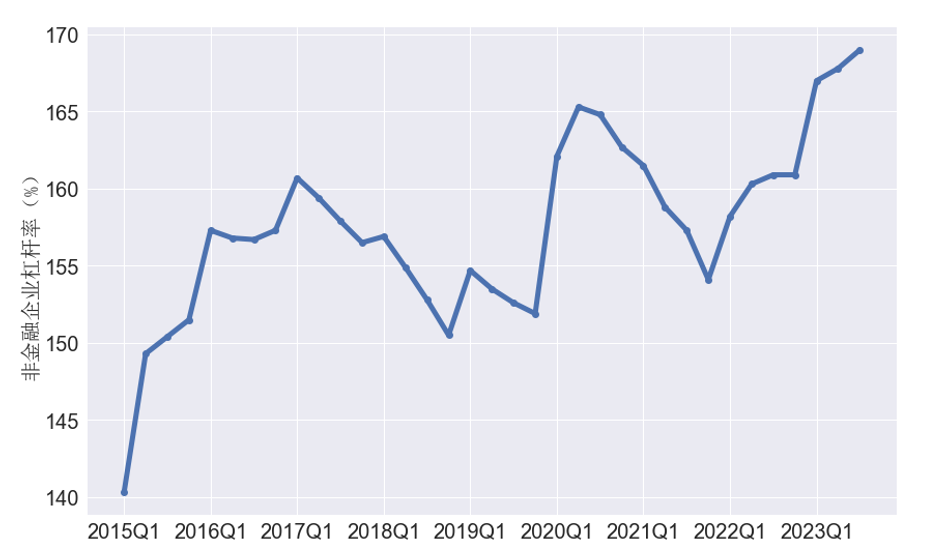

❑ 非金融企业债务增速平稳,投资增速下滑

2023年三季度,非金融企业杠杆率从二季度末的167.8%升至169.0%,上升了1.2个百分点;前三季度共上升了8.1个百分点。非金融企业杠杆率在2023年一季度出现了较大幅度的上涨后,二季度涨幅有所下降,三季度涨幅提升。三季度末企业部门债务增速为9.2%,但固定资产投资增速仅为3.1%,宽松的货币政策环境并没有有效传导至企业的投资端。尤其是私营企业和民间投资都出现了同比下滑,无法有效拉动经济恢复增长,企业部门杠杆率也在被动上升。

图10 非金融企业部门杠杆率

资料来源:中国人民银行、国家统计局;国家资产负债表研究中心。

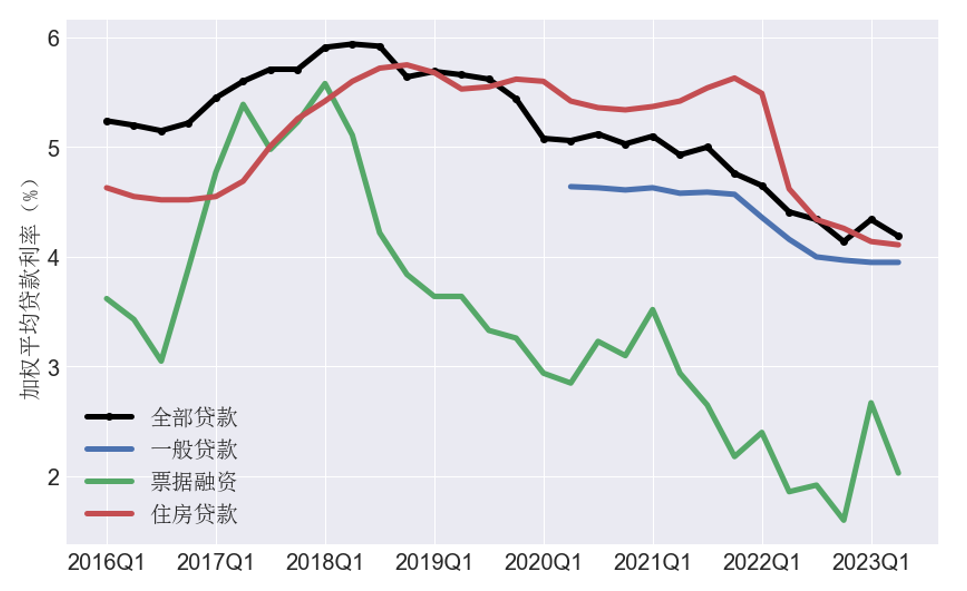

1. 利率水平稳中有降,流动性充裕

二季度企业贷款平均利率与一季度相同,保持在3.95%的水平;住房贷款平均利率下降到4.11%;票据贷款平均利率下降到2.03%;全社会贷款平均利率下降到4.19%。从2020年二季度货币政策走向宽松以来,截止到2023年二季度,企业贷款利率共下降了69个基点,房贷利率共下降了131个基点,全社会平均利率下降了87个基点。

图11 贷款加权平均利率

资料来源:中国人民银行;国家资产负债表研究中心。

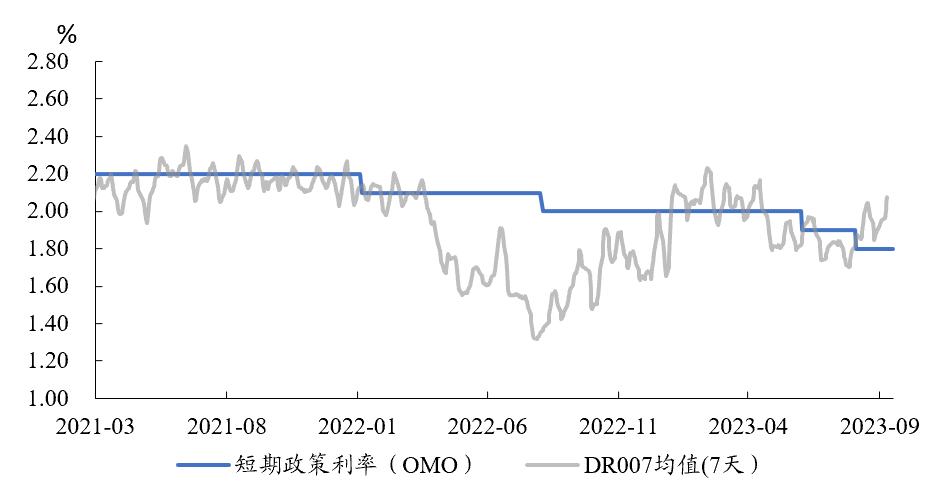

从货币政策操作来看,三季度央行加大力度维持流动性平稳。首先,8月央行调降MLF利率15个基点、调降7天逆回购利率10个基点,意在降低金融机构资金成本。其次,9月降准如期而至,约释放5000-6000亿元长期流动性,对中长期流动性缺口进行适当对冲。最后,三季度央行公开市场操作规模超出前两年同期。除7月央行货币净回笼8000亿元左右,8、9月公开市场均为净投放。继二季度降息后,8月央行再度降息。一方面,经济承压时期货币政策选择坚持逆周期调节,推动实体经济融资成本下行。另一方面,央行降息为化债提供低利率环境。LPR、贷款利率等均有下降;存量房贷利率下调落地,为提振地产需求助力。

图12 银行间利率走势

资料来源:中国人民银行、Wind;国家资产负债表研究中心。

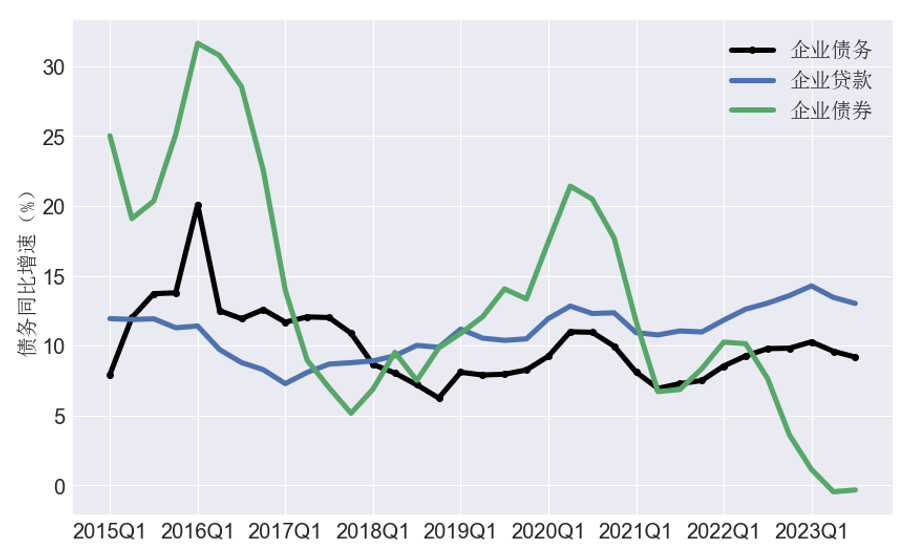

2. 企业债务增速略有下降

在流动性不断宽松的环境下,企业债务增速继续向下。三季度末企业债务同比增长了9.2%,连续两个季度下降。其中企业贷款同比上升了13.0%,相对较高;而企业债券融资规模同比下降了0.3%。房地产企业债券发行规模明显下降,国企和民企的房地产债券发行都受到影响。金融机构对城投债投资趋于谨慎,存量城投债规模也在下降。三季度末,Wind口径统计的城投债存量为13.1万亿,相比二季度末降低了5692亿元。这些因素导致非金融企业债券存量规模的增速连续两个季度出现负值。企业部门的负债更依赖于间接融资,银行贷款占比上升。

图13 非金融企业债务同比增速

资料来源:中国人民银行;国家资产负债表研究中心。

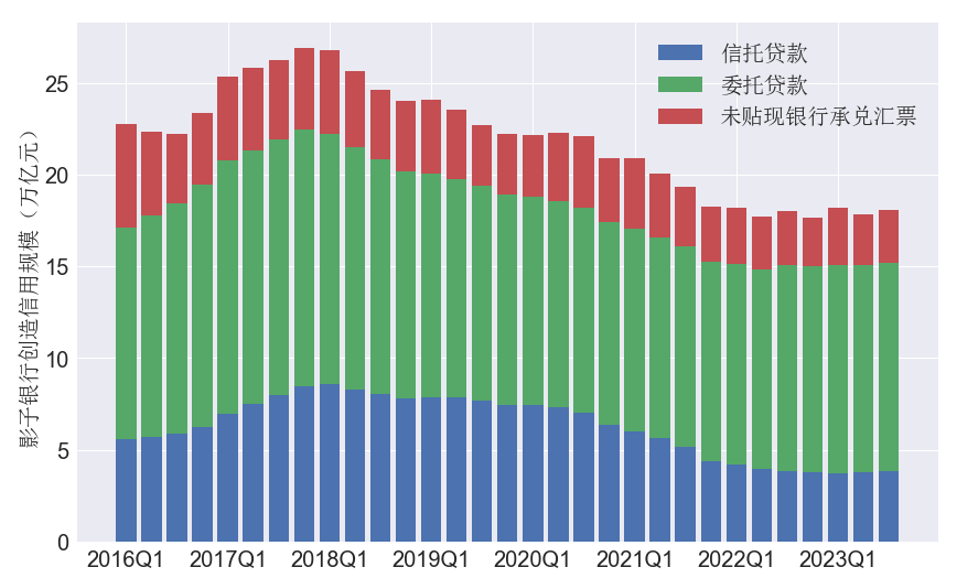

企业表外融资环比略有上升。相比于二季度末,信托贷款上升了400亿元,委托贷款上升了400亿元,未贴现银行承兑汇票上升了1600亿元,三者加总共上升了2400亿元。从2022年一季度开始,过去七个季度企业表外融资每个季度的变化都小于5000亿元,有增有减,七个季度企业表外融资存量共下降了1600亿元。未来一段时间,受信用环境宽松的影响,企业的三类表外融资可能会呈现稳中有升的态势。

图14 非金融企业融资规模

资料来源:中国人民银行;国家资产负债表研究中心。

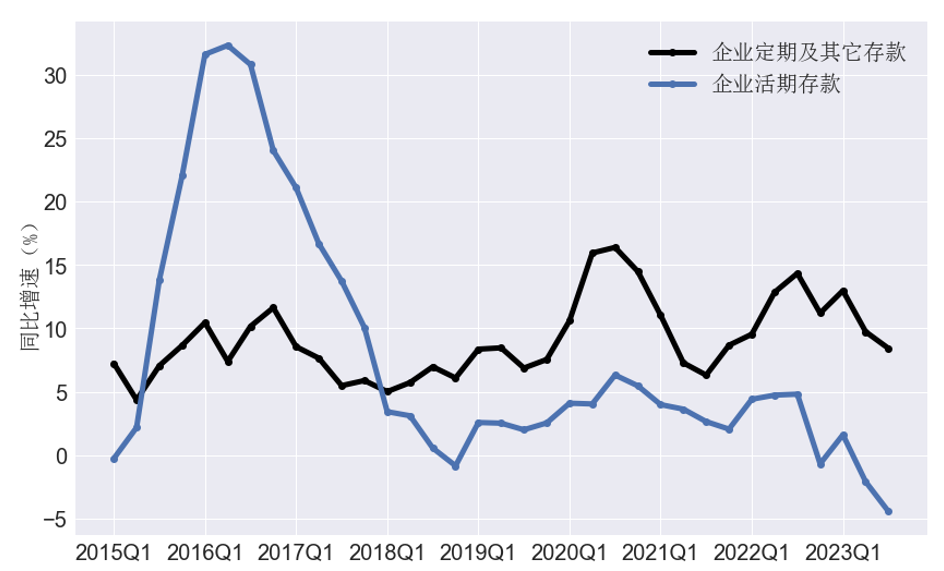

从存款角度看,三季度末企业存款增速下降,企业定期及其他存款同比仅增长了8.4%,而企业活期存款同比下降了4.5%,M2与M1的剪刀差持续拉大,反映当前货币扩张向实体经济活跃度的传导效果较差。企业的贷款没有充分转化为企业可以活用的资金。在银行的资产负债表中,央行释放的流动性面临着较低的资金需求,银行间利率下降但并没有带动流动性需求上升。在企业的资产负债表中,信用创造出的存款更多的从企业部门流向居民部门,表现为投资的萎靡;且资金更多的以定期存款的形式存在,同样表现了较弱的活化资金需求。

图15 企业存款的同比增速

资料来源:中国人民银行;国家资产负债表研究中心。

3. 非金融企业投资继续下降

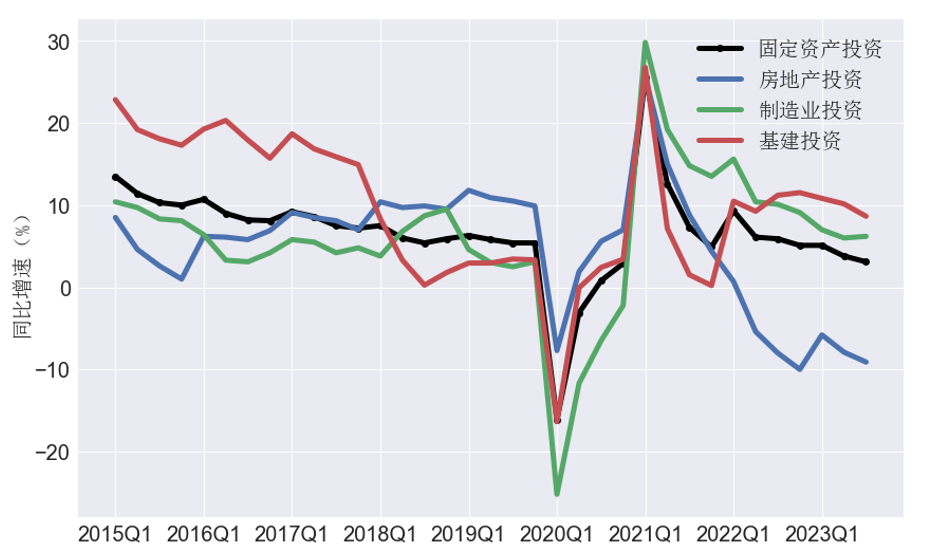

三季度的企业投资增速继续下行。前三个季度固定资产投资累计同比增速降至3.1%,低于前三季度累计名义GDP增速(4.4%),也低于上半年的累计投资增速(3.8%)。近年来,企业投资增速下滑速度过快,投资增速已经显著低于了居民消费增速,投资是GDP下行的主要原因。未来一段时间,稳住经济增长的主要工作仍然在于稳住投资的增长。

在所有投资中,仍然是基建投资增速最快,前三季度同比增长了8.6%,也是处于下行趋势中。基建投资与政府债务和政府支出的关联性较强,财政政策的托底部分起到了稳投资的作用,但整体效果有限。

房地产投资累计同比下降了9.1%,相比2021年前三季度,已经累计下降了17%。

前三季度制造业投资累计同比增长了8.6%,高于名义GDP增速,但相比过去几个季度也是处于增速下滑的状态。

图16 固定资产投资累计增速

资料来源:国家统计局;国家资产负债表研究中心。

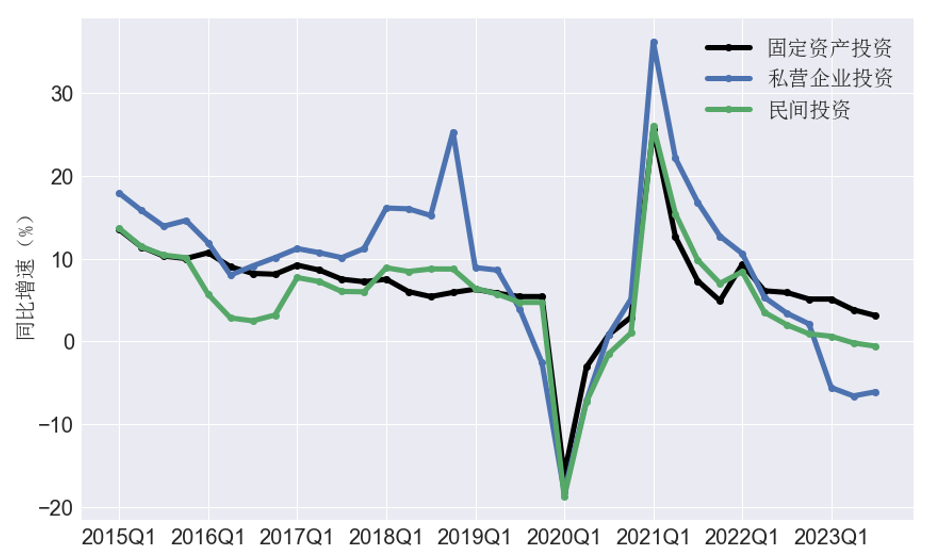

民间投资和私营企业投资的表现仍有待提升。前三季度私营企业投资累计同比下降了6.1%,民间投资累计同比下降了0.6%。

图17 私营企业投资与民间投资

资料来源:国家统计局;国家资产负债表研究中心。

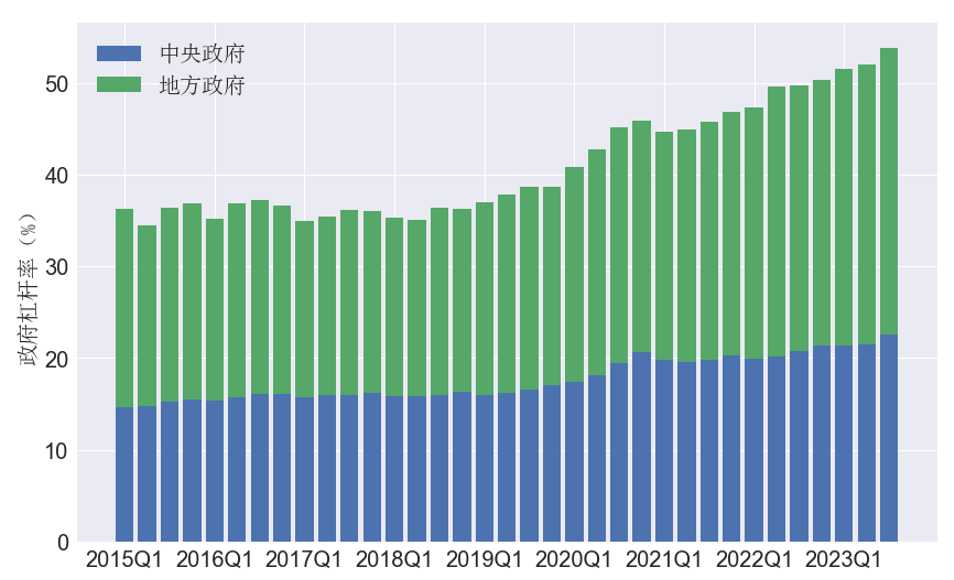

❑ 政府部门持续加杠杆

2023年三季度,政府部门杠杆率上升了1.8个百分点,从二季度52.0%上升至53.8%,前三季度共上升了3.5个百分点。其中,中央政府杠杆率从二季度末的21.5%上升至22.6%,增加了1.1个百分点;地方政府杠杆率从二季度末的30.5%升至31.2%,增加了0.7个百分点。今年前三季度中央和地方政府的财政扩张力度都与去年同期基本持平或略低于去年同期,财政政策“加力提效”的力度和效果有限。随着四季度大量特殊再融资债券的发行,今年地方政府债务增长有可能超过全年限额的增长。

图18 政府部门杠杆率

资料来源:中国人民银行、国家统计局、财政部;国家资产负债表研究中心。

1. 中央政府加大扩张力度

今年年初预算的中央财政国债限额298608.35亿元,新增债务限额3.16万亿元,新增规模比去年增加了5100亿元,相应的财政赤字率目标由去年的2.8%提升至3%。10月24日,全国人大常委会批准了国务院增发国债和2023年中央预算调整方案,明确中央财政将在今年四季度增发2023年国债1万亿元,财政赤字率由3%提高到3.8%。这1万亿元新增国债中有5000亿元将于本年使用,剩余5000亿元用于明年。

从前三个季度来看,政府债务扩张规模与去年基本一致,前三季度增加了2.36亿元。三季度国债的增幅较大,也带动了中央政府杠杆率1.1个百分点的抬升。截至当前,年初设定的3.16万亿元新增额度中还有将近8000亿没有使用。叠加新增的1万亿元国债,四季度的新增国债规模将接近1.8万亿元,中央政府杠杆率将再上升1.1-1.2个百分点。

这次在年末新增国债并调整预算赤字具有重要意义。首先是主动突破了3%的预算赤字限制,将2023年的预算赤字率调高至3.8%。2024年有可能会继续扩张,将赤字率安排在接近4%的水平。财政立场趋于加大逆周期调节力度,有利于经济的较快复苏。

本次新增1万亿元国债虽然是“按特别国债管理”,但计入财政赤字,并不是严格意义上不计入财政赤字的“特别国债”,而更加类似于长期建设国债,属于一般意义上的国债,且资金全部转移到地方。中央财政提高了加杠杆的力度有利于缓解地方政府财政压力和隐性债务压力,地方政府获得资金既有利于增加基础设施建设投资,起到逆周期的调节效果,也有利于继续缓解地方隐性债务风险。

2. 新增地方政府债务略低于去年同期

2023年,地方政府一般债务限额165489.22亿元,专项债务限额256185.08亿元,新增限额分别为7200亿元和3.8万亿元。而去年地方一般债和专项债的新增限额分别为7200亿元和3.65万亿元。今年的地方一般债新增限额与去年持平,地方专项债新增额度比去年提高了1500亿元。但2022年实际地方专项债新增达到了3.97万亿元,甚至都超过了今年地方专项债的新增限额,因此今年地方财政的扩张力度也基本与去年持平。

今年前三季度,地方政府一般债实际新增了6288亿元,与全年新增额度较为接近;地方政府专项债实际新增了3.28万亿元,低于去年前三季度3.56万亿元的新增规模,与全年的新增限额相比,四季度尚有5169亿元的额度。从财政政策力度本身来看,今年前三季度地方政府新增的一般债和专项债均小于去年前三季度的水平。虽然财政当局希望今年的财政政策要“加力提效”且要“靠前发力”,但实际上前三季度地方赤字规模的增长并没有高于去年。从财政政策发力的效果来看,基建投资增速虽然高于制造业和房地产的投资增速,但其本身相比于上一年也有所下降,且尚没有实现带动民间投资增长的效果。

7月24日中央政治局会议提出“有效防范化解地方债务风险,制定实施一揽子化债方案”,8月28日十四届全国人大常委会第五次会议明确了2023年防范化解地方政府债务风险的工作重点。化解地方政府隐性债务依然是未来一段时间稳增长和防风险的重点工作。特殊再融资债券是化解隐性债务工作的一项重要工具。近期多个地方政府披露了特殊再融资债的发行计划,待发行规模已超过九千亿元,这有可能加大四季度地方政府债务的增长规模。特殊再融资债一般是指用于偿还存量债务的新增地方债,主要被用来置换地方隐性债务。特殊再融资债曾在2020-2021年建制县隐性债务风险化解试点,以及2021-2022年全域无隐性债务风险试点中使用。

随着新增国债规模的扩大,未来地方专项债的新增规模有望缩减;通过中央政府加杠杆方式化解地方隐性债务,实现稳增长与防风险的平衡。

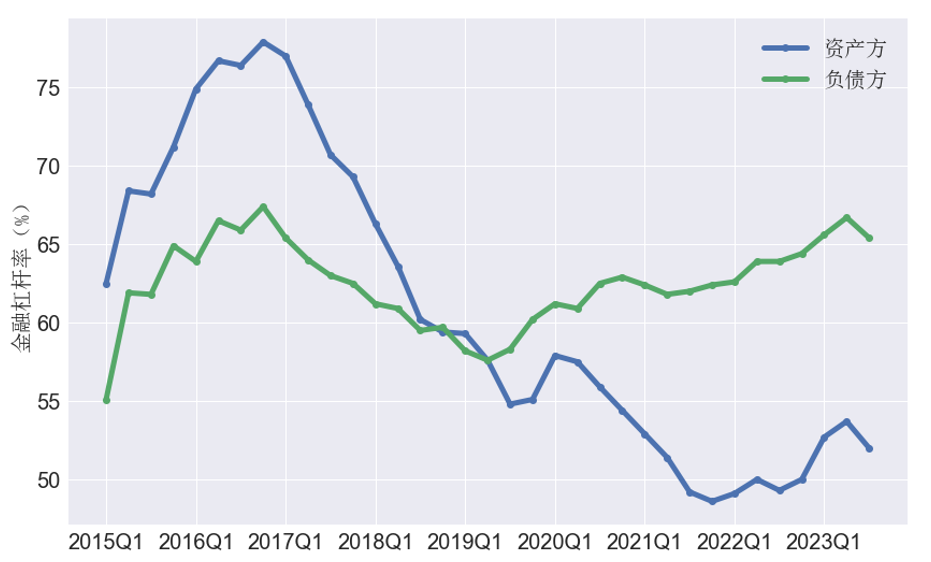

❑ 金融部门杠杆率有所回落

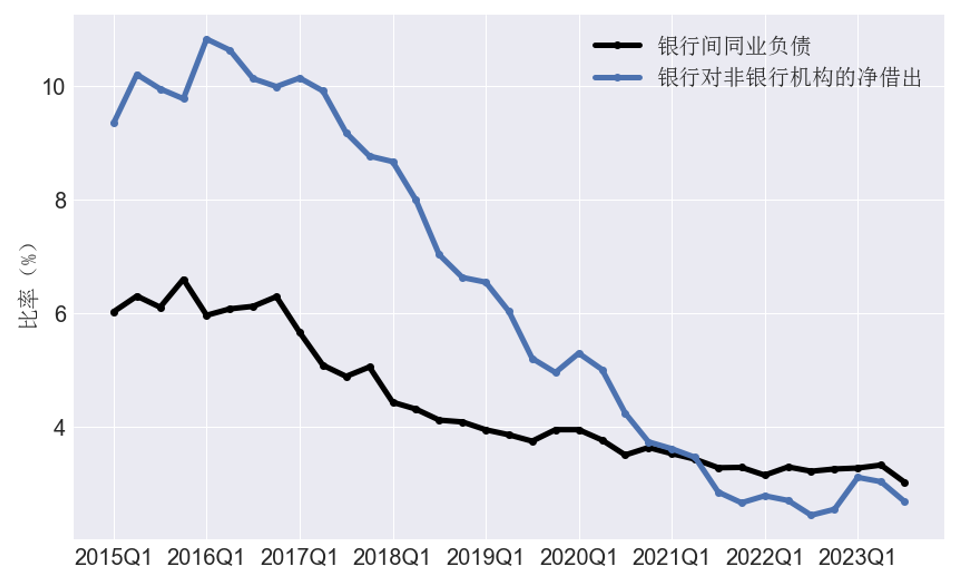

2023年三季度,资产方口径下的金融杠杆率从二季度末的53.7%下降至52.0%,下降了1.7个百分点;负债方口径下的金融杠杆率从二季度末的66.7%下降至65.4%,下降了1.3个百分点。前三季度资产方口径的金融杠杆率共上升了2.0个百分点,负债方口径的金融杠杆率共上升了1.0个百分点。银行间同业拆借和银行为非银行金融机构的净借出占比环比下降,央行再度提出要防范资金套利和空转,降低了金融杠杆率水平。

图19 宽口径金融部门杠杆率

资料来源:中国人民银行、国家统计局;国家资产负债表研究中心。

2023年上半年商业银行间的同业贷款以及商业银行向非银行金融机构的拆借资金在商业银行资产负债表中的占比略有抬升,但这并不意味着金融杠杆率再次回归到上升趋势中,监管当局仍十分重视金融运转效率和各类资金空转的现象。8月4日国家发展改革委、财政部、人民银行、税务总局联合召开新闻发布会,央行再度提出要“防范资金套利和空转”,三季度末的金融机构间拆借资金占比以及金融杠杆率也再度下滑。

图20 银行间同业贷款及银行向影子银行的净借出在商业银行资产负债表中占比

资料来源:中国人民银行;国家资产负债表研究中心。

我们预期未来一段时期,金融杠杆率仍将呈现出基本稳定的状态。短期内可能会由于经济增速恢复较慢而再次上升,但长期来看不会有趋势性上升。

当前我国居民、企业与地方政府的资产负债表扩张均受限,有些部门甚至有收缩风险;而中央政府资产负债表相对健康且有扩张能力。从这个角度,通过中央政府资产负债表的扩张,使得其他部门资产负债表有所修复来提振经济,或许是逆周期宏观调控最为关键的一招。10月24日,全国人大常委会审议批准了国务院增发1万亿元国债并将2023年财政赤字率由3%提高到3.8%,就充分体现了扩张中央政府资产负债表这一调控思路。这与我们在报告中多次呼吁提高赤字率且要通过法定程序的建议是相吻合的。

2023年三季度实际GDP同比增长了4.9%,前三季度累计同比增长了5.2%。只要四季度的同比增速达到4.4%以上,就可以完成全年增长5%的目标。但从名义增长角度(这与杠杆率有着更直接的关系)看,三季度的名义GDP增速仅为3.5%,前三季度累计名义GDP同比增速仅为4.4%。名义GDP增速偏低是宏观杠杆率被动上升的重要因素;而物价低迷则是有效需求不足、经济复苏乏力的重要体现。

因此,我们仍需要加大财政和货币政策对经济复苏的支持力度。逆周期宏观调节的重点在于通过各项政策,特别是真金白银落地的政策(如新增1万亿元国债),向市场主体提供“可置信承诺”,稳定和提升其对未来经济增长的信心。

就政策安排而言:易于操作、能够落地的政策更容易让市场主体有“获得感”;集中性、强度大的政策能够更快地扭转市场主体预期;而足够明确、举旗定向的大政方针则能够起到最终稳定锚的作用。

[1] 2023年二季度末的政府部门杠杆率根据实际数据有所调整。中央政府杠杆率从21.4%调升至21.5%,地方政府杠杆率从31.2%调降至30.5%。

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司