要点 中国国际收支口径的外来直接投资由顺差转为逆差,究竟是因为关联企业债务波动还是外商撤资引起的,以及持续的时间如何,还有待进一步观察。

注:本文发表于《第一财经日报》2023年11月20日。

日前,国家外汇管理局发布了三季度国际收支初步数据。最新数据显示,当季中国国际收支口径的外来直接投资(即直接投资负债方)净流出118亿美元,为1998年有季度数据以来首次。于是,关于中国出现了大规模外商投资撤资和利润汇出的说法不胫而走。然而,用国际收支与其他口径数据交叉印证的结果显示,上述说法尚难成立。

1.外来直接投资骤减驱动直接投资由顺差转为持续逆差。

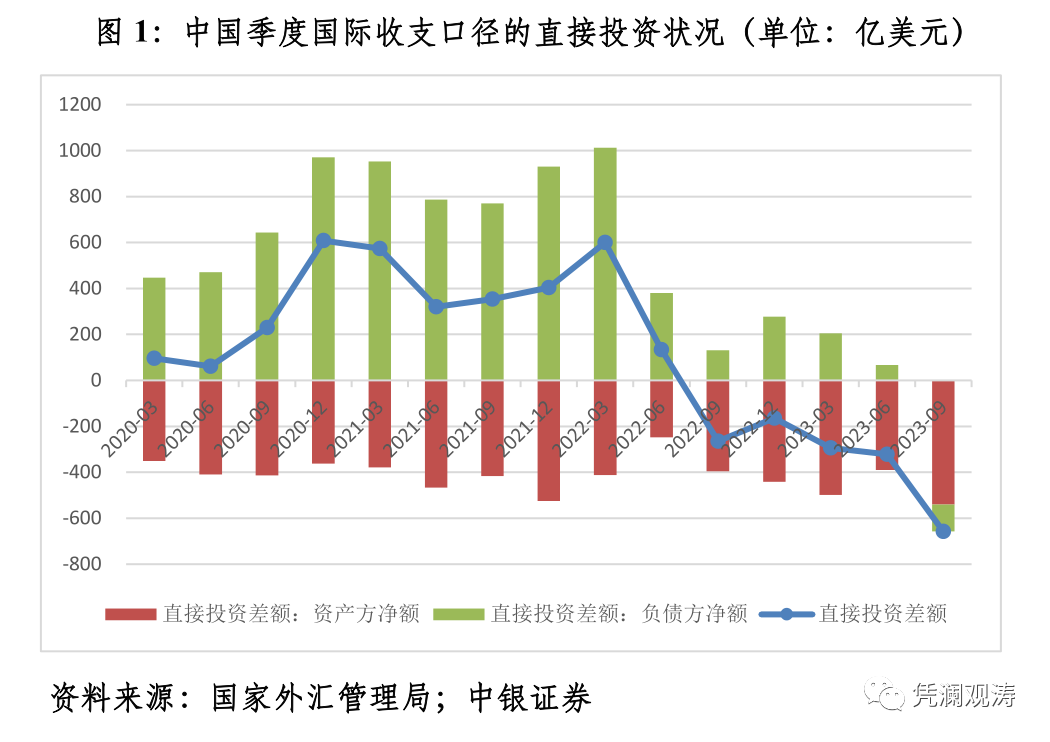

2022年三季度至2023年三季度,国际收支口径的直接投资连续五个季度净流出,季均净流出340亿美元,较2020年三季度至2022年二季度(上轮人民币汇率升值期间)季均净流入减少743亿美元。其中,对外直接投资(即直接投资资产方)季均净流出453亿美元,较2020年三季度至2022年二季度季均净流出多了50亿美元;外来直接投资季均净流入113亿美元,较2020年三季度至2022年二季度季均净流入少了693亿美元,贡献了同期直接投资净流入总降幅的93.3%(见图1)。

2.今年三季度外来直接投资转为净流出并不过分意外。

如前所述,2022年三季度以来,国际收支口径的外来直接投资净流入出现了趋势性下降。到2023年三季度,除了2022年四季度外来直接投资净流入环比增加146亿美元外,其他四个季度均为环比减少。2023年三季度,外来直接投资由上季净流入67亿美元转为净流出,净流入环比下降185亿美元,降幅在过去五个季度中排名第二,仅低于2022年三季度净流入环比下降249亿美元,同时更远低于2022年二季度环比下降632亿美元的规模(见图1)。显然,当2023年二季度外来直接投资净流入降至仅有数十亿美元之际,三季度净流入再减一点,转为净流出也在情理之中。

3.股权投资净流入骤减是外来直接投资下降的主要原因。

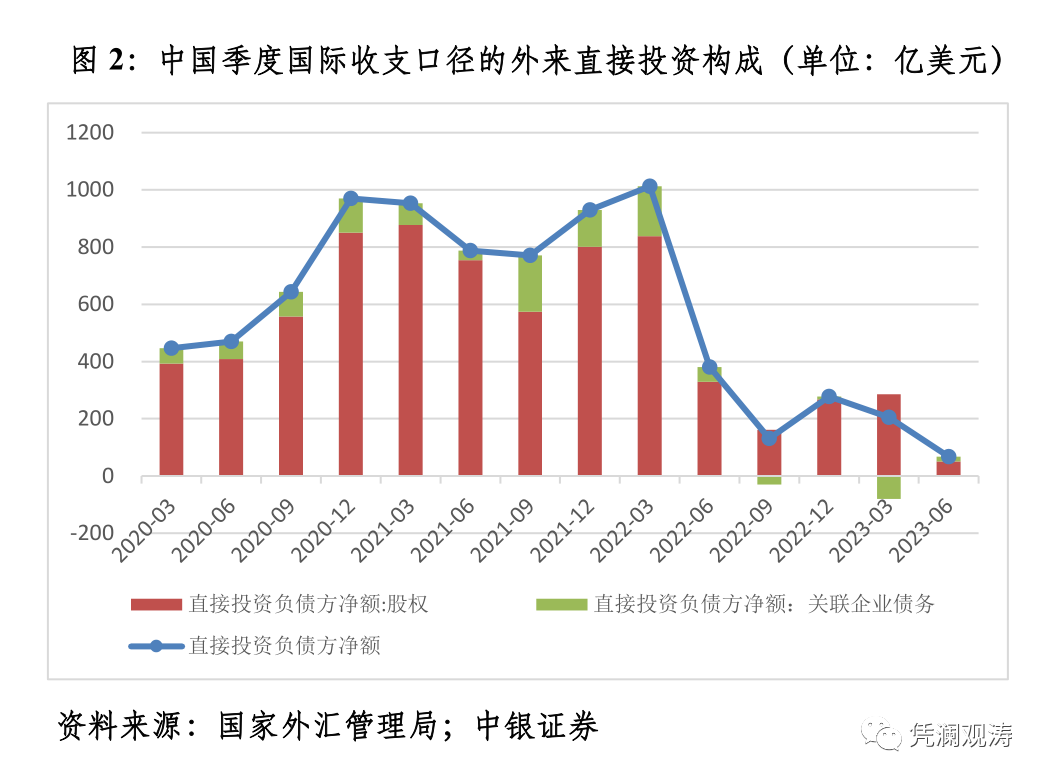

国际收支口径的外来直接投资包括外来股权投资和关联企业债务(即外商投资企业境外股东的贷款)。目前,2023年三季度国际收支仅为初步数据,只披露了直接投资资产方和负债方的净额,而没有披露借贷双方的具体构成。根据国际收支的正式数据,2022年三季度至2023年二季度,外商直接投资季均净流入170亿美元,较2020年三季度至2022年二季度季均净流入减少636亿美元,贡献了同期直接投资季均净流入总降幅的95.7%。其中,外来直接投资的股权投资季均净流入191亿美元,较2020年三季度至2022年二季度季均净流入减少506亿美元,贡献了同期外来直接投资净流入总降幅的79.6%;关联企业债务季均净流出21亿美元,较2020年三季度至2022年二季度季均净流入减少129亿美元,贡献了20.4%。

鉴于2023年三季度季均2年期和10年期美债收益率分别环比上升16和78个基点,预计当季关联企业债务将偏向净流出,上季为净流入16亿美元。2023年二季度外来直接投资的股权投资净流入仅为51亿美元,若当期撤资规模稍大一点的话,不排除该项目有可能转为负值(见图2)。

4.商务部口径的外商直接投资同比降幅远小于国际收支口径。

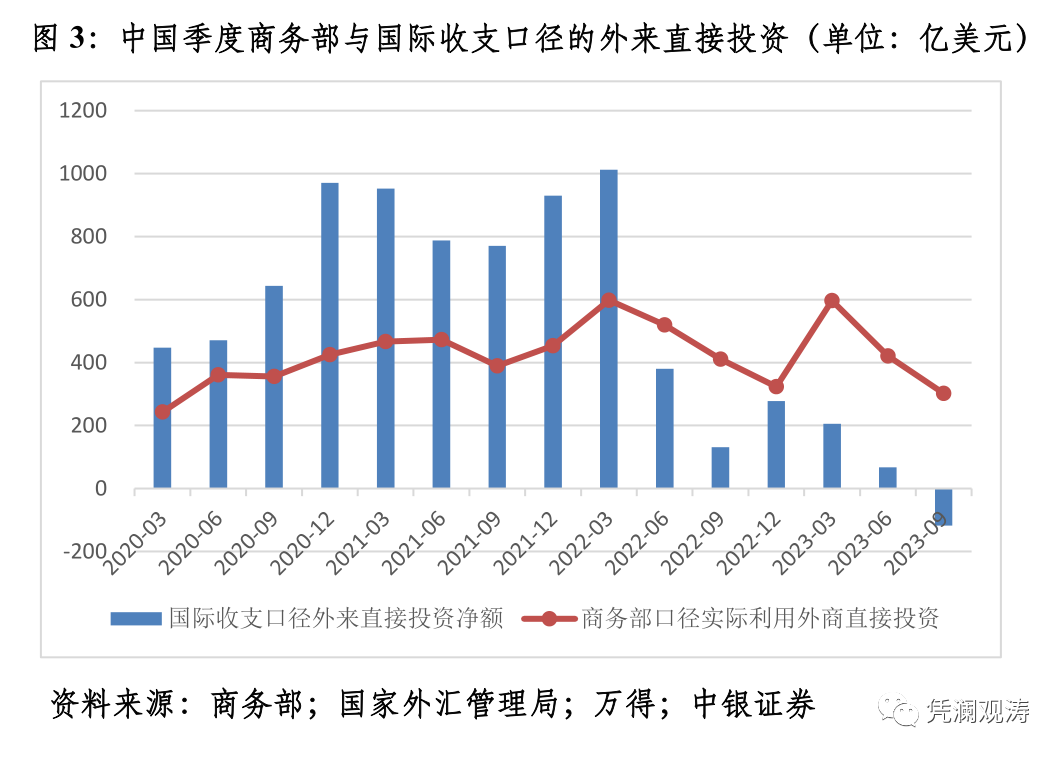

根据商务部的统计,2023年三季度,实际利用外商直接投资2163亿元人民币,以季均人民币汇率中间价折算约合302亿美元,同比下降26.6%(前三季度累计下降16.7%)。同期,国际收支口径的外来直接投资由上年同期净流入131亿美元转为净流出118亿美元(前三季度累计下降89.9%)(见图3)。二者虽然变动方向大体相同,但降幅差距较为明显,这主要反映了统计口径的差异。

商务部口径对应的是国际收支口径外来直接投资的股权投资,而不含关联企业债务。同时,股权投资部分,商务部口径对外商利润再投资和撤资的统计也不如国际收支口径完整、及时。有鉴于此,2023年三季度外来直接投资净额首次告负,引发了市场对于外商直接投资大规模撤资的猜测。

5.外企“两未利润”减少但大规模利润汇出和撤资却未必。

根据国际收支统计的权责发生制原则,外商投资企业的已分配未汇出利润和未分配利润(又称“两未利润”)均借记经常项目初次收入的投资收益项下,贷记资本项目外来直接投资的股权(未汇出利润视为利润再投资)或关联企业债务项下(其中还包括已分配未汇出利润)。根据国家统计局的统计,2023年上半年外商投资工业企业利润累计同比下降12.8%(前三季度累计同比下降10.5%),同期国际收支口径的投资收益借方折人民币同比下降6.3%。鉴于外商投资企业盈利能力下降,计提“两未利润”理应减少,这不能算是撤资或者利润汇出。

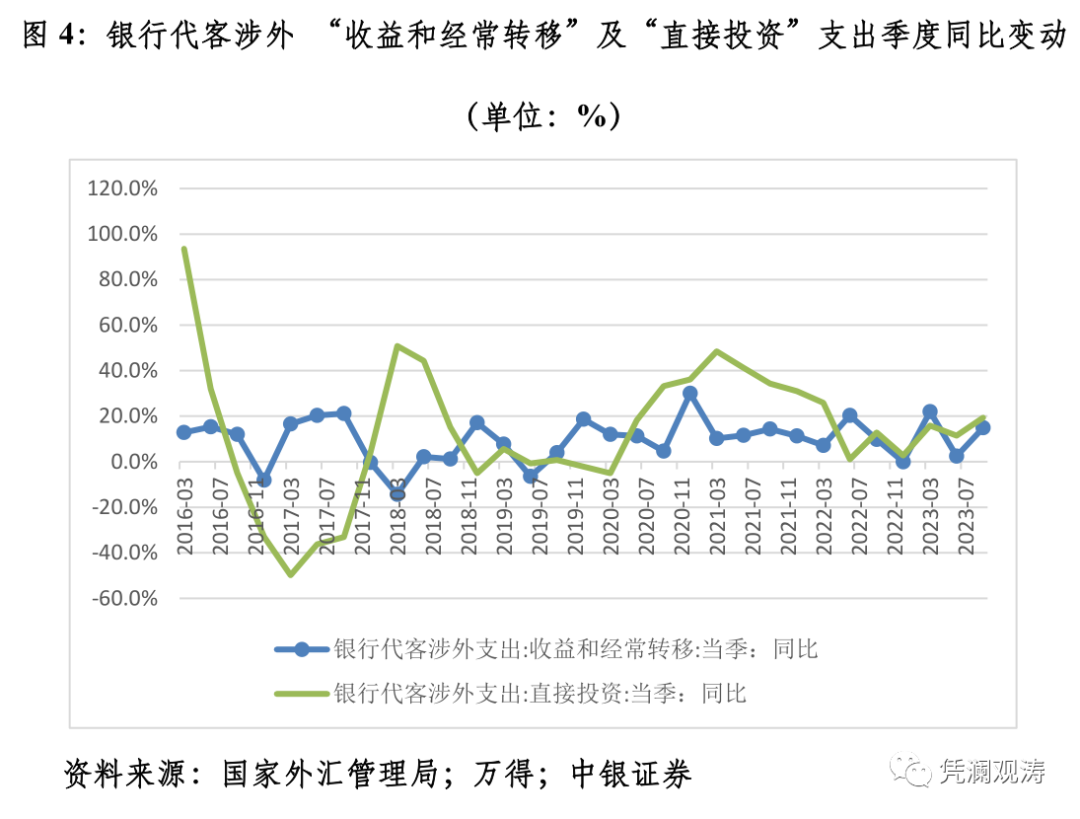

实际上,虽然三季度国际收支正式数据尚未公布,但当季银行代客涉外收付数据却是按月发布。如果外商大规模撤资和利润汇出,应当按照现金收付制反映在银行代客涉外收付的相关统计科目中,而相关统计并不支持前述观点。2023年三季度,银行代客涉外收付的收益和经常转移项下累计支出982亿美元,同比增长15.0%,较2018~2022年季均增速高出6.3个百分点,但也仅排在2020年一季度以来同比增速的第四位,并低于2023年一季度同比22.0%的增速;直接投资项下累计支出2147亿美元,增长19.3%,较2018~2022年季均增速还低了0.1个百分点,并且直接投资项下的涉外支出还包含了对外直接投资的股权投资,而不仅是外来直接投资的撤资(见图4)。

6.不同口径的外商直接投资数据有差异并非中国例外。

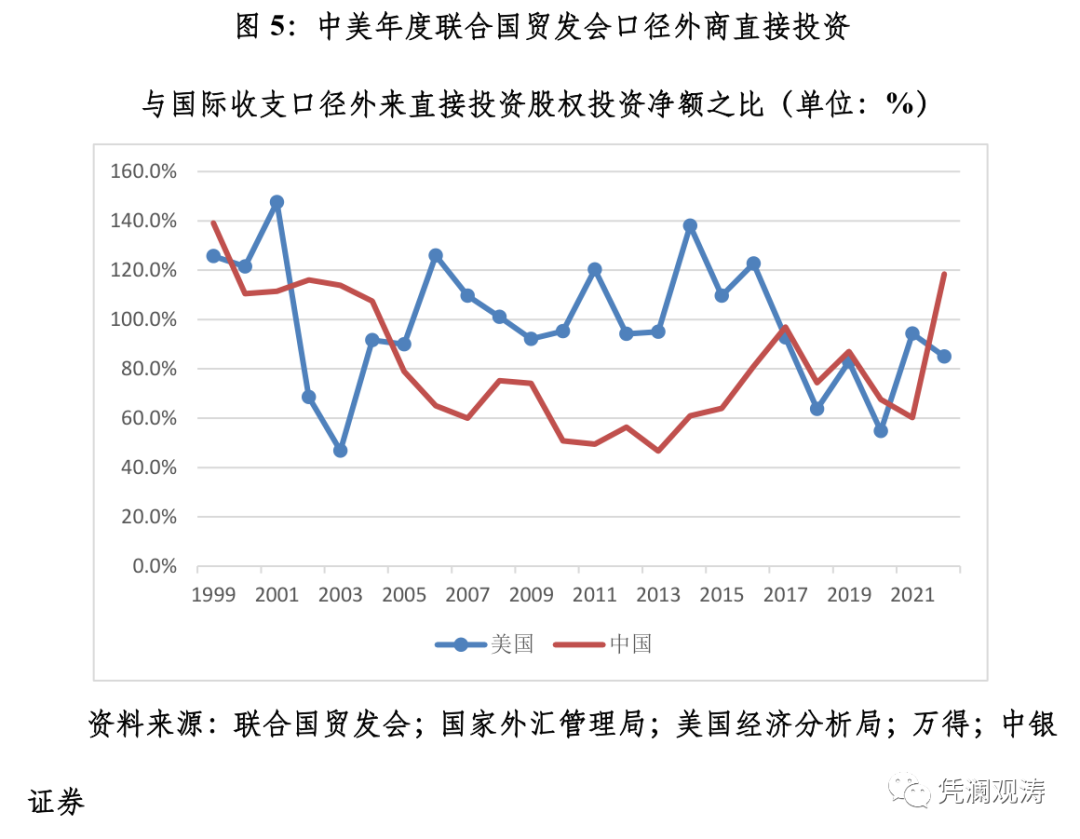

如1999~2022年间,美国联合国贸发会口径的外商直接投资金额与国际收支口径外来直接投资股权投资净额之比平均为98.7%,其中有10个年份该比例超过了100%,占到总年份的43.5%。同期,中国两个口径的平均占比为81.9%,其中有7个年份该比例超过了100%,占到总年份的30.4%(见图5)。

值得指出的是,联合国贸发会对中国利用外商直接投资的统计,采用的是商务部口径。中国前述平均比例低于美国,或与中国每年外来直接投资股权投资净流入中有相当一部分是来自利润再投资有关。此外,过去人们通常将直接投资视为稳定的长期资本流动,但现在直接投资受关联企业债务和利润再投资的影响,经常性地剧烈波动,几乎与短期资本流动无异,或令单独区分短期资本流动意义大减。同时,这也进一步印证了,所有跨境资本流动冲击都是从流入开始的。

7.个别季度外来直接投资净额为负非常少见,但并非从不发生。

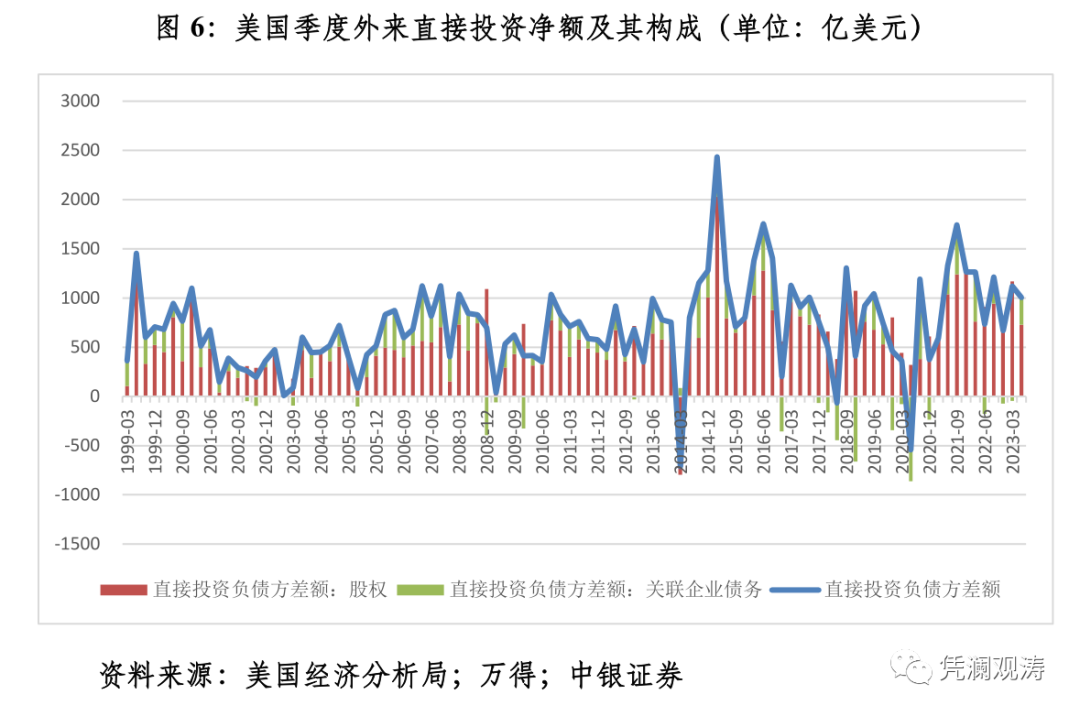

1999年一季度至2023年二季度间,美国国际收支口径的外来直接投资出现过三次净流出,分别为2014年一季度713亿美元、2018年二季度67亿美元和2020年一季度542亿美元。其中,第一次为外来直接投资的股权投资净流出797亿美元所致,相当于当季外来直接投资净流出额的1.12倍;后两次为关联企业债务净流出所致(见图6)。由此可见,中国1998年初以来季度外来直接投资首次出现少量净流出并非“惊世骇俗”,因为同经济和金融周期一样,外商直接投资也会有波峰和波谷的周期性变化。

8.警惕市场情绪偏空时对负面消息的过度炒作。

前期,市场曾经借口出口负增长热炒中国产业外迁,结果却南辕北辙。据世界贸易组织统计,2023年上半年,中国商品出口同比(美元口径)下降1.9%,但出口市场份额较上年同期不降反增0.40个百分点。同期,盛传受益于中国出口订单流失的印度和越南,其出口份额分别下降0.07和0.11个百分点。当然,这也反映了在市场情绪较为悲观的时候,任何负面消息都容易被放大传播。对此,有关方面要加强预期引导,市场主体也要客观理性。

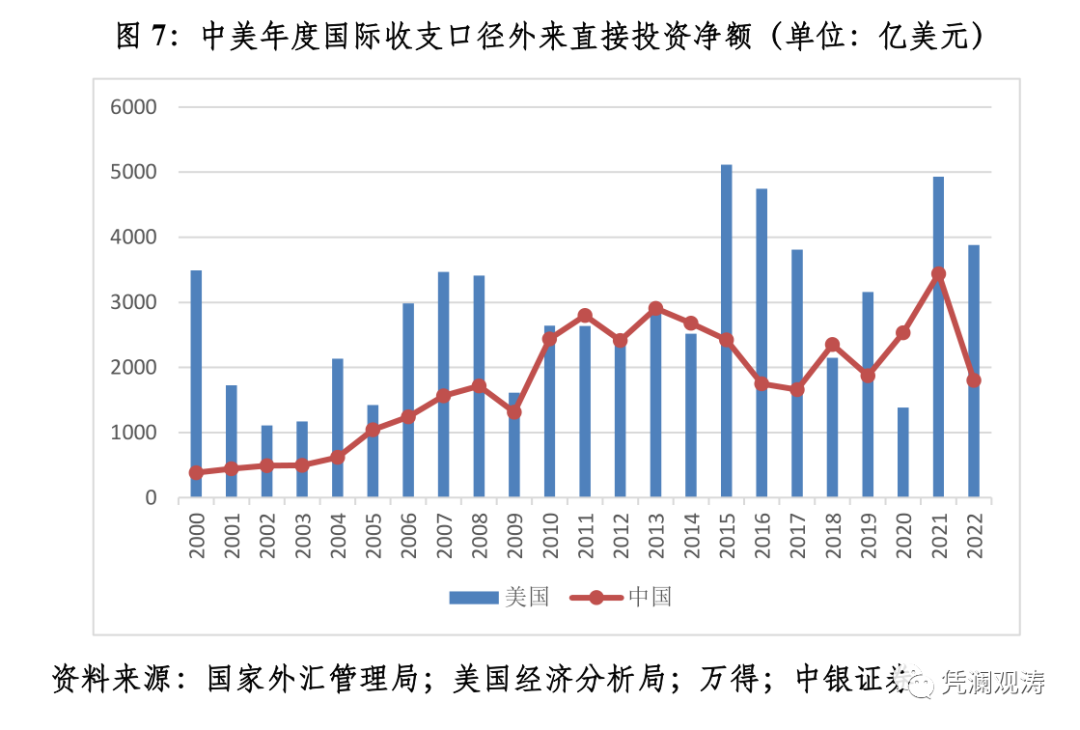

实际上,国际收支口径的外来直接投资净额波动较大也并非中国的专利。从年度数据看,2000~2022年间,美国外来直接投资净流入有13个年份环比负增长,占到总年份的56.5%,环比降幅最大的为2020年(56.2%),且2001~2002年和2016~2018年间出现了连年环比下降;中国有9个年份环比负增长,占到总年份的39.1%,降幅最大的为2022年(47.6%),且2014~2017年间出现了连年环比下降(见图7)。

9.关注直接投资持续净流出对国际收支自主平衡能力的影响。

中国国际收支口径的外来直接投资由顺差转为逆差,究竟是因为关联企业债务波动还是外商撤资引起的,以及持续的时间如何,还有待进一步观察。同时,只有进一步获取更加充分的信息后,方可对中国是否出现产业外迁趋势做出更为准确的判断。但是,由此引发的国际收支新动向仍需引起重视。

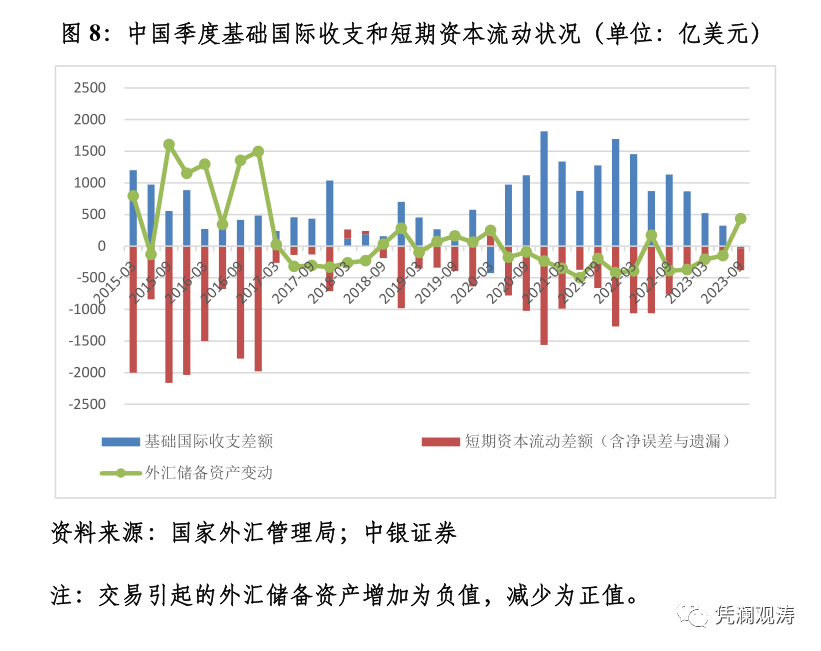

长期以来,中国年度经常项目与直接投资合计的基础国际收支一直是顺差,即便是2015和2016年遭遇“资本外流—储备下降—汇率贬值”的高烈度跨境资本流动冲击时也不例外。2015和2016年,中国基础国际收支分别顺差3611亿美元和1497亿美元,短期资本(包括证券投资、金融衍生品交易、其他投资和净误差与遗漏,又称非直接投资资本流动)分别净流出7041亿美元和5933亿美元。然而,2023年三季度,中国出现直接投资净流出略微超过经常项目顺差,基础国际收支逆差32亿美元的情形(上年同期为顺差1132亿美元),上次该项目出现逆差为2020年一季度的427亿美元。结果,尽管当季短期资本净流出350亿美元,同比减少53.9%,但同期储备资产减少382亿美元(上年同期为增加373亿美元),其中外汇储备资产减少432亿美元(上年同期为增加388亿美元)。

也就是说,2023年三季度,中国外汇储备余额下降779亿美元,交易引起的外汇储备资产减少贡献了55.5%,全球股债汇“三杀”引起的负估值效应337亿美元,仅贡献了45.5%。上次基础国际收支逆差的2020年一季度,短期资本净流入174亿美元,储备资产减少253亿美元,其中外汇储备资产减少248亿美元,贡献了同期外汇储备余额总降幅的52.4%(见图8)。

(作者系中银证券全球首席经济学家)

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司