分析师:管涛(中银证券全球首席经济学家) 联系人:付万丛 研报发布时间:2023年11月21日 9月份,美股三大指数跌幅扩大,但美元和美债收益率涨幅扩大,外资紧缩交易有所强化。外资、内资和美国财政部都在等美联储降息。 外资年内第二次流出,经济“软着陆”预期加速转向货币紧缩预期。9月份,外国投资者在美净减持证券资产674亿美元,为年内第二次减持,而上月和去年同期分别净增持1310亿美元和350亿美元。其中,私人和官方外资双双减持,分别净减持了621亿美元和53亿美元。外资流动性偏好依然不高,“美元荒”有所缓解,且当月三大类(长期证券、短期国库券及托管债务和现金资产)资产罕见均遭减持。美国经济韧性上升强化了货币紧缩预期。但是,美联储似乎也不愿意看到过快或过度的紧缩。 外资风险偏好进一步下降,美债“买短限长”全靠内资“接盘”。9月份,私人外资净减持了92亿美元美股,减持规模较上月明显扩大,且同时净卖出47亿美元美债;官方外资净减持了154亿美元美股,创1978年5月以来的净减持新高,但净买入了119亿美元美债。机构债和企业债继续获得净增持。总体上看,私人投资者规避美股和美债市场,而官方投资者“涌向”美债市场。此外,外资持有美债“名减实增”,延续7月份以来的“控长买短”,净减持了327亿美元中长期美债,但净增持了279亿美元短期国库券,显示美债长端收益率上行难以吸引外资加大力度增配中长期美债。三季度美债大规模发行主要由以货币基金为首的美国内资来承担,这从美联储逆回购协议规模大幅下降可以获得佐证。此外,从历史规律看,美财政部偏好在利率上行时期更多发行短债,一定程度上既迎合货币基金的久期厌恶,也促成了外资买债“控长买短”。 主要经济体持购债意愿均有所下降,中资继续控制对美元风险敞口。欧元区投资者大比例贡献了9月的外资买美债,净买入规模相当于本月外资买债的376%。英国、日本和中资投资者分别净卖出126亿美元、116亿美元和79亿美元美债。此外,中资投资者净卖出32亿美元美股,同时小幅净买入14亿美元机构债和2亿美元企业债,四大类资产合计净卖出96亿美元,减持规模环比减少了39%,而去年同期净买入130亿美元。 经济和金融的不稳定性根源来自超宽松货币政策时期释放的大量流动性。10月底以来美国“经济坏消息、美联储好消息”迅速提振市场风险偏好。而且,这一类“坏消息”还不足以引发经济衰退的担忧,纽约联储的周度经济指数依然稳定在2.0%左右,四季度均值(截至11月11日)较上季度上升了0.4个百分点至2.0%。9月底,美国M2与名义GDP比重依然显著高于疫情前水平,货币基金规模依然在5.7万亿美元左右,较2019年底多了2.1万亿美元。鉴于美联储主席鲍威尔的“灵活”历史,市场似乎就等一句“对未来利率调整持开放态度”。 风险提示:美联储货币紧缩超预期,地缘政治局势发展超预期。 正文 2023年11月17日,美国财政部发布了2023年9月份的国际资本流动(TIC)报告。TIC报告显示,9月,外国投资者在美净减持证券资产674亿美元,为年内第二次减持(上次为5月净减持1659亿美元),而上月和去年同期分别净增持1310亿美元和350亿美元。不过,三季度外资合计净增持1705亿美元,结束了连续三个季度的下滑,较上季度扩大了2.4倍,但同比减少了66%。此外,三季度美国贸易逆差1849亿美元,规模环比和同比分别减少了9.1%和12.2%。跨境资本和贸易项下“一增一减”,一定程度上助推了三季度美元涨势。 分投资者类型看,9月,私人外资净减持621亿美元,而上月和去年同期分别净增持1375亿和465亿美元;官方外资净减持53亿美元,连续三个月净减持,但减持规模环比和同比分别下降19%和54%(见图表1)。由于当时美债上限谈判“如火如荼”,私人和官方外资同时减持在今年5月也有发生,但此次减持规模较5月少了59%。9月份,ICE美元指数环比上涨2.47%,涨幅较上月扩大0.8个百分点;2年期和10年期美债收益率环比分别大幅上涨18和50个基点,收益率曲线明显陡峭化;标普500指数下跌4.9%,创年内单月最大跌幅。 前9个月,外国投资者在美合计净增持5649亿美元,同比减少了52%,降幅较上月扩大了7个百分点。其中,私人外资合计净增持4162亿美元,同比减少了65%,降幅较上月扩大了8个百分点;官方外资合计净增持1487亿美元,创下2013年以来同期新高,同比扩大了13.7倍。全球“美元荒”缓解后,官方外资增持美元证券资产是今年外资回流美国的重要贡献。 分交易工具看,当月三大类资产罕见均遭减持。9月份,外国投资者净减持长期证券17亿美元,上月和去年同期分别净增持622亿美元和1045亿美元;银行负债变化(现金资产)净减少370亿美元,减持规模同比减少了39%,上月为净增持293亿美元;短期美国国库券及其他托管债务净减持286亿美元,减持规模同比扩大了2.1倍,上月为净增持395亿美元(见图表2)。三季度,外国投资者合计净增持700亿美元长期证券,较上季度减少79%;同时净增持620亿美元短期国库券及其他托管债务和385亿美元现金资产,而上季度分别净减持238亿美元和2580亿美元,表明外资组合不仅更为均衡,而且久期明显缩短,与下文美债“控长买短”风格相似。 前9个月,外国投资者合计净增持长期证券7017亿美元,同比减少14%;合计净减持现金资产1322亿美元,去年同期为净增持2421亿美元;合计净减持短期美国国库券及其他托管债务46亿美元,去年同期为净增持1327亿美元。短久期资产的净减持再次呼应了上述的“美元荒”缓解,而长期证券组合的调整则表明今年风险偏好较去年明显改善。同期,外资净增持了债券资产(中长期国债+机构债+企业债)6734亿美元,相当于长期证券净买入额的96%,去年同期为净买入9875亿美元债券资产,占比为122%;净增持了1099亿美元股票资产,去年同期为净卖出3004亿美元。 美国经济韧性上升强化了货币紧缩预期。9月份,美国重要经济数据均好于市场预期,首先是制造业PMI环比回升1.4个百分点至49%,连续三个月回升;然后是新增非农就业29.7万人次,几乎是市场预期(17万人次)的两倍;最后是中东冲突、国际油价大幅上涨冲击下的通胀数据颇具韧性,CPI同比和环比为3.7%和0.4%,均强于彭博预期3.6%和0.3%。9月份,10年美债实际利率收益率上涨了39个基点,贡献了名义收益率涨幅的78%,显著抑制了市场风险偏好。同期,标普500、道琼斯和纳斯达克三大指数分别下跌了4.9%、3.5%和5.8%,VIX指数上涨29%至17.5。9月份FOMC后,点阵图显示明年仅有两次降息,到2024年底联邦基金利率仍在5%以上。市场逐步撤回降息预期,9月底CME联邦基金期货价格显示,2024年12月将降息至4.5%至4.75%区间,较上月底上升39个基点,但依然较美联储目标区间多了两次降息(见图表3)。 但是,十月以后“峰回路转”,美联储似乎也不愿意看到过快或过度的紧缩。10月12日公布的FOMC会议纪要显示,所有的与会者一致同意委员会处于一个应当“谨慎行事”的位置,需要依赖数据并考虑“风险的平衡”。随之是美联储官员的密集“鸽声”,例如美联储理事沃勒表示,金融市场的收紧将代替美联储做一些工作。这也成了包括美联储主席鲍威尔在内的多数官员一致口径。“吊诡”的是6月以来金融条件指数反而更趋宽松,主要来自企业信用利差没有明显走扩。芝加哥金融条件指数从5月底-0.25%一路下滑至9月底-0.34%,11月10日更是低至-0.41%。11月份以来的“股债双升”离不开美联储紧缩预期显著降温(见图表3)。11月15日,素有“新美联储通讯社”之称的著名记者Nick Timiraos发文称,10月的就业报告和通胀报告强烈暗示,美联储本轮最后一次加息发生在7月。这不得不令人怀疑美联储可能只关注“股债双杀”,当实际利率上升过快或过高、美股跌幅较大或较快时,就出来安抚市场;反之市场过于乐观时,就出来敲打市场。问题是,未来会不会出现“紧缩不绝对就是绝对不紧缩”。 风险偏好在紧缩预期影响继续下降。9月份,剔除银行对外负债变动后,私人海外投资者在美净减持了251亿美元证券资产,而上月和去年同期分别净增持了1082亿和1069亿美元,主要受私人外资净卖出327亿美元中长期美债的影响。其中,私人外资净减持了92亿美元美股,连续两个月净减持,减持规模环比和同比分别扩大了2.9和1.4倍;净增持了229亿美元机构债和154亿美元企业债,合计383亿美元,环比和同比分别增加了27%和72%(见图表4)。同期,官方外资净减持了154亿美元美股,创1978年5月以来的净减持新高,上月和去年同期分别净增持了20亿美元和30亿美元美股;净增持了5亿美元机构债和8亿美元企业债,合计13亿美元,环比和同比分别减少了84%和88%(见图表5)。总体上看,私人投资者规避美股和美债市场,而官方投资者“涌向”美债市场。同时,美国投资者变化不大,净减持了7亿美元海外股票,低于前8个月月均28亿美元的净增持,而上月为净减持19亿美元;净买入0.2亿美元海外债券,上月为净卖出3亿美元海外债券。由此观之,美联储紧缩预期升温下,全球风险偏好回落是统一的。 前9个月,私人外资累计净增持了905亿美元美股,去年同期净减持了2820亿美元美股,同时累计净增持了1581亿美元企业债,同比增加了44%;官方外资累计净增持了194亿美元美股,去年同期净减持了184亿美元,同时累计净增持了169亿美元企业债,同比增加了6%;美国投资者累计净增持了217亿美元海外股票和507亿美元海外债券,而去年同期净减持了296亿美元海外股票和2124亿美元海外债券。这与今年以来的全球风险偏好修复、“美元荒”缓解一致。 外资持有美债“名减实增”。如前所述,9月份,2年期和10年期美债收益率环比大幅上升。截至9月末,外资持有美债余额为76054亿美元,较上月末下降了1016亿美元(见图表6)。其中,外资净买入美债72亿美元,主要来自官方外资,为2022年5月以来的新低,环比和同比分别减少了88%和86%,负估值效应1088亿美元,相当于近两个月美债持有规模均值的1.42%,跌幅与今年2月相近(当月,2年期和10年期美债收益率环比分别上升了60个基点和40个基点)。此外,9月份,私人外资持有美债表现好于官方外资。官方外资持有美债余额36916亿美元,较上月末下降了479亿美元,剔除净买入119亿美元美债,负估值效应(含交易损失,下同)为598亿美元,占近两个月中长期余额均值的1.6%;私人外资持有中长期美债余额39138亿美元,较上月末下降了537亿美元,剔除净卖出47亿美元美债,负估值效应为489亿美元,占近两个月中长期余额均值的1.2%。 外资买债延续“控长买短”。9月份,私人外资净减持了327亿美元中长期美债,上月和去年同期为净增持271亿美元和980亿美元;净增持了279亿美元短期国库券,环比减少了26%,但同比扩大了27倍,且连续四个月超过中长期美债(见图表7)。同期,官方外资净增持了152亿美元中长期美债,结束连续两个月净减持,上月和去年同期分别净减持了54亿美元和375亿美元;净减持了33亿美元短期国库券,同比缩小了69%,上月为净增持12亿美元(见图表7)。当月,私人和官方投资者合计净减持175亿美元中长期美债、净增持247亿美元短期国库券。 三季度美债市场格局发生较大变化。需求端可能以美国境内的货币基金为主,难以持有较长久期美债,否则估值变化会大幅影响净值。截至9月底,外资持有美债在公共持有美债(可交易)余额的比重降至29.6%,为2002年四季度以来的新低,环比和同比分别降低了1.1和1.2个百分点。正如前文所述,既有可能是外资手上的美元少了,也有可能是中长期美债流动性恶化、不确定性上升“劝退”了外资。美联储逆回购协议规模较6月底下降了5168亿美元,同期美债公共持有规模较6月底上升了8681亿美元,表明大部分是美国自己买了自己的债务。供给端以发行短债为主,美债发行期限结构变短迎合市场需求。三季度,短期美债发行在整体规模的比重为月均87.1%,环比上升5个百分点,为2002年三季度以来新高,9月达到92.4%。据彭博数据显示,9月底美债余额平均期限为72.33个百月,较6月底下降了1.7个月,与2022年3月底持平;平均收益率则较2022年3月底上升了153个基点至3.01%。多位美国金融人士批评美财长耶伦没有抓住历史级别的零利率大量发行中长期美债,需要为当前美国政府债务利息明显上升负责。历史规律显示,当美联储转向降息时,美财政部将开始提升中长期美债发行量(见图表8)。因而,不管是发达国家金融市场、新兴市场经济体还是美财政部,都在等美联储的“一声哨响”。 前9个月,外资持有美债余额累计上升4691亿美元。其中,私人外资累计净买入4051亿美元,同比下降44%;官方外资累计净买入737亿美元,去年同期为净卖出1616亿美元;私人和官方外资合计净买入4788亿美元,同比下降13%,负估值效应97亿美元,去年同期为负估值效应10390亿美元。 三、主要经济体购债意愿均有所下降,中资继续控制对美元风险敞口 分主要国家和地区看,欧元区购债完全抵消了英国、日本和中国的净卖出。9月末,欧元区投资者持有美债余额15124亿美元,较上月末上升了83亿美元。其中,欧元区投资者净买入113亿美元中长期美债和158亿美元短期国库券,合计净买入271亿美元美债,占外资买债的376%,环比减少了29%,但同比增加了3.3倍,负估值效应188亿美元(见图表9)。同期,英国持有美债余额6689亿美元,较上月末下降了292亿美元。其中,英国投资者净卖出196亿美元中长期美债,但净买入70亿美元短期国库券,合计净卖出126亿美元美债,上月和去年同期为合计净买入356亿和398亿美元美债,负估值效应165亿美元(见图表10)。前9个月,欧元区投资者持有美债余额上升1545亿美元,其中,累计净买入美债1469亿美元,2022年同期为净减持583亿美元美债;正估值效应77亿美元,2022年同期为负估值效应55亿美元;英国投资者持有美债余额上升770亿美元,其中,累计净买入美债893亿美元,同比下降76%;负估值效应123亿美元,同比下降97%。 日本投资者减持美债。9月末,日本持有美债余额10877亿美元,较上月末下降了285亿美元,依然是美债最大单一持有国家。其中,日本投资者净卖出141亿美元中长期美债,净买入25亿美元短期国库券,合计净卖出116亿美元美债,上月为净买入34亿美元,去年同期为净卖出339亿美元,负估值效应达到169亿美元(见图表11)。前9个月,日本投资者持有美债余额上升129亿美元,其中,合计净买入171亿美元美债,2022年同期为净卖出906亿美元美债;负估值效应42亿美元,2022年同期为负估值效应938亿美元。 自9月下旬美元兑日元升至150区间起,市场针对日本干预外汇的猜测和讨论时有发生。不过,根据10月底日本财务省公布的数据显示,9月28日至10月27日期间,日本政府没有进行外汇干预。2022年9月,日本政府宣布动用外储干预汇率,日本投资者当月净卖出美债339亿美元,并于当年10月再次净卖出373亿美元。美日利差走阔是今年日元大幅贬值的重要原因。虽然日本银行取消收益率曲线控制并开启利率正常化有助于缓解日元贬值压力,但是利差的另一端美联储货币政策才是关键。彭博数据显示,利率期货价格在今年11月14日公布美国通胀数据前后一个交易日出现“大变脸”。以25个基点为一次利率调整,2024年7月,美联储降息次数提升1次至两次(11月13日仅1.2次);欧央行降息次数提升0.3次至两次(11月13日仅1.8次);英格兰银行降息次数提升1.1次至两次(11月13日仅1.1次);以10个基点为一次利率调整,日本银行加息次数下降0.2次至两次(11月13日2.2次)。基本上,只要美联储调整,其他主要央行都会轻松不少。 中资投资者控制对美元风险敞口。9月末,中国持有美债余额达到7781亿美元,为2009年5月以来新低,余额较上月末下降了272亿美元。其中,中资投资者净卖出10亿美元中长期美债和69亿短期国库券(可能为中长期国债久期下降为短期国库券),合计净卖出79亿美元美债,连续五个月净减持,减持规模环比减少了14%,去年同期为净买入14亿美元美债,负估值效应193亿美元(见图表11)。此外,中资投资者净卖出32亿美元美股,同时小幅净买入14亿美元机构债和2亿美元企业债,四大类资产合计净卖出96亿美元,减持规模环比减少了39%,去年同期净买入130亿美元;美国投资者净卖出2亿美元中国股票和1亿美元中国债券。前9个月,中资投资者持有美债余额下降889亿美元,其中,净卖出523亿美元美债,同比增长172%,负估值效应369亿美元,减少69%;中国投资者对美国四大类证券投资累计净卖出400亿美元,去年同期净买入913亿美元。同期,美国投资者净卖出39亿美元中国股票,但净买入9亿美元中国债券。 四、主要结论 总体来看,紧缩预期升温下,美国的外资选择避开美股和美债的下跌共振,内资承接了大部分新增美债。9月主要资产价格延续和强化了8月行情,即10年期美债收益率上涨、价格下跌和美股下跌,但美元指数上涨。美债流动性恶化,MOVE指数与VIX指数均明显上升。美债实际利率上涨抑制美股估值,呈现“股债双杀”。外资大幅放缓对美债的增持,同时抛售美股,但继续增持机构债和企业债,说明经济危机风险依然不高。三季度,美国内资(主要是货币基金)承接了大规模美债融资,但受制于久期风险,一定程度上迫使美财政部更多发行短期美债。美债供需两端均在等待美联储降息信号,外资也不再跟着中长期美债收益率上升就增持中长期美债。此外,9月和今年前9个月的流动性偏好依然保持低位,持有现金不如持有生息资产。当月,仅欧元区投资者净增持了美债,且净买入规模有所下降。英国、日本和中资投资者均减持了美债。 经济和金融的不稳定性根源来自超宽松货币政策时期释放的大量流动性。正如8月TIC报告所言,市场既想要“弱一点”的经济数据降低紧缩预期(Higher for Longer),又不希望经济弱到失速陷入衰退。这种不平衡状态也是一种风险,既有可能导致金融条件骤紧,形成预期自我强化、自我实现的经济衰退,也有可能快速膨胀,形成更大的“泡沫”,从而招致更严厉的货币紧缩。2023年10底开始连续公布的三份“坏数据”(PMI、非农和通胀)迅速让美股仅用两周时间就收复了过去两个月的失地。尤其是,11月14日公布的美国通胀小幅好于预期,导致美债收益率曲线大幅下降、美元单日下跌1.5%(年内最大单日跌幅)。市场自信能够“拿捏”美联储,不仅是因为10月以来美联储官员的安抚,更是因为美联储主席鲍威尔执掌以来喜欢“倾听”市场声音,例如2019年1月4日在美国经济学家年会上表示,“美联储对市场的信号保持敏感,在仔细倾听市场对风险的担忧;和以往一样,政策没有预设路径” 。尽管美联储货币政策持续紧缩,但是美国的M2与名义GDP比重在2023年9月末(75.1%)依然高出2019年底约5.2个百分点。如果美联储紧缩不坚定,不排除再通胀风险。

版权所有:北京五十人论坛顾问有限公司

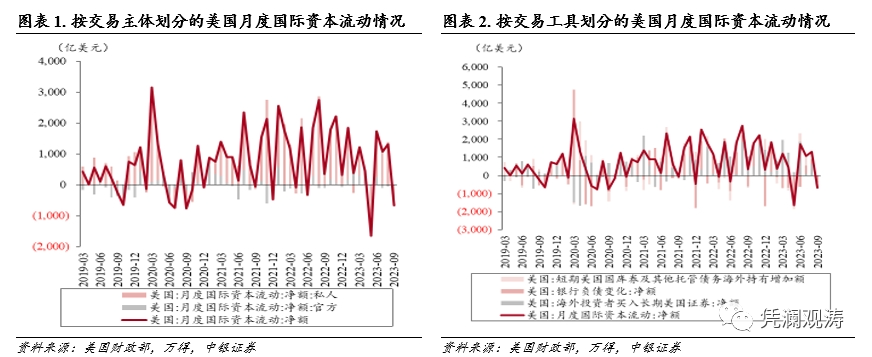

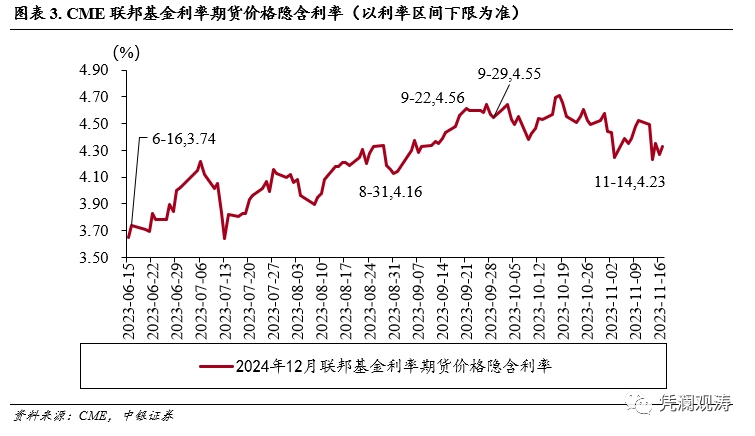

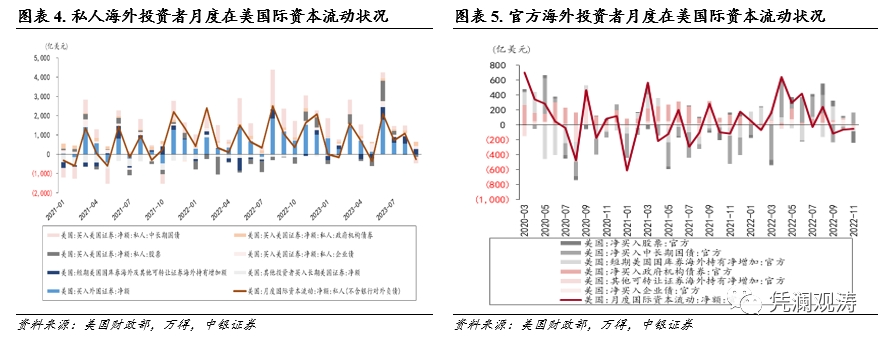

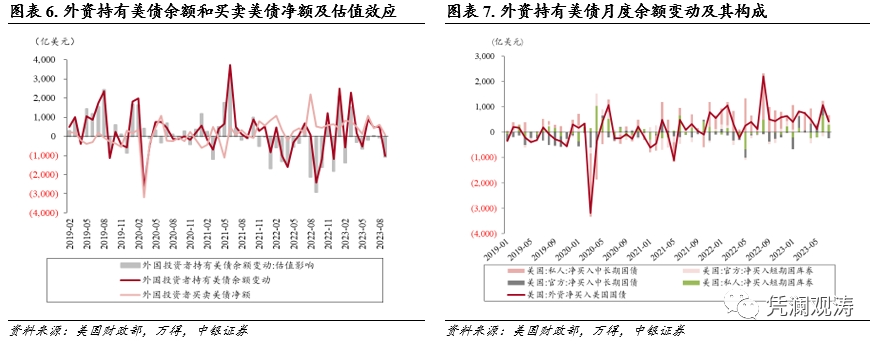

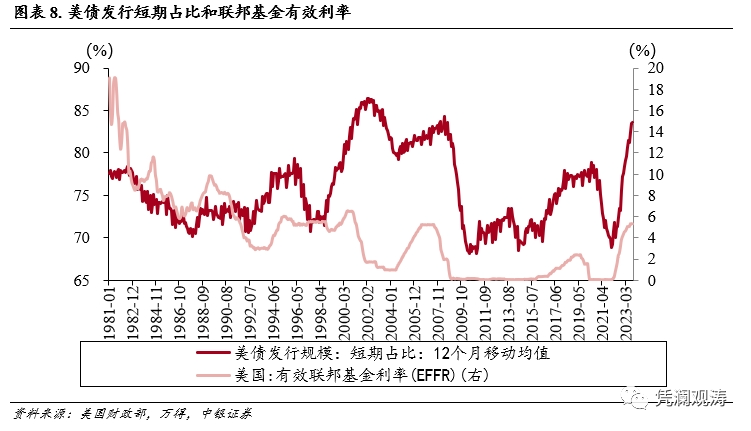

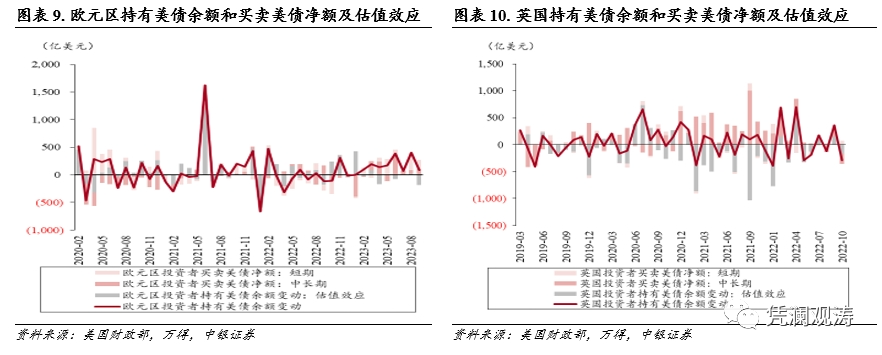

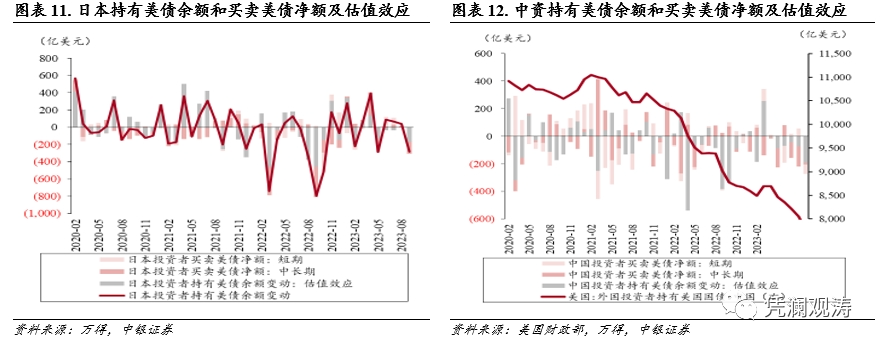

版权所有:北京五十人论坛顾问有限公司