财富管理领域的立法问题

作者:吴晓灵 发布:2011-07-18 阅读:10544次

自从我到人大工作这几年,就在不断地学习法律问题,因为参与立法工作就要不断地学习法律问题。今天有幸应邀参加《信托法》发布十周年的大会,既然是一个研讨会,我就借这个机会汇报一下我三年以来对法律问题的研究,特别是理财市场上法律问题研究的心得。谨代表我个人的一种学术观点。

我认为,财富管理是今后金融领域中非常重要的一种业态,它的主要工具是投资基金,它的法律关系是信托关系。我想财富管理可以分成两大类:第一类是财富管理的咨询,我们可以帮助客户制定各种各样的理财规划;第二类是财富的直接管理。财富的直接管理可以分为两类:第一类是实物资产的管理,第二类是货币资金的管理。实物资产的管理可以包括实物资产的经营管理、收购、兼并、重组,还有财产权的传承、财产权的代表、财产收益权的处置等等。货币资金的管理最主要的是资金信托,投资基金应该是资金信托当中非常重要的一个工具。

首先,我讲一下信托与公司的法律关系的区别。因为我们现在经常讲搞信托业务或搞信托计划等等,很多金融产品是信托的,信托与平常所讲的公司,它们在法律关系上有什么不同呢?《信托法》第二条规定,“本法所称信托是指委托人基于对受托人的信任,将其财产权委托给受托人,由受托人按委托人的意愿,以自己的名义为受益人的利益或特定目的进行管理或处分的行为。”我认为,信托最大的特点和核心问题是第三方受托管理,建立信托契约。

而公司呢,《公司法》第三条规定,“公司是企业法人,有独立的法人财产,享有法人财产权,公司以其全部资产和财产对公司的债务承担责任,有限责任公司的股东以其认缴的出资额为限对公司承担责任,股份有限公司的股东以其认购的股份为限,对公司承担责任。”它的核心是公司以出资额承担有限责任,投资人与公司是自管理的关系,经理层与投资人是代理关系,也可以说是一种委托关系。我个人认为,委托和代理基本属于同一法律关系,因为在权力行使方面,它们的方法是差不了太多的。时间关系我不展开说。

第二,投资基金与投资公司的区别。

我从2008年到现在在推动《证券投资基金法》的修法。在修法的过程当中,大家就不断地在问,基金和现在私募基金采取的公司制以及合伙制之间到底有什么区别?这个问题困扰着我一直到现在。我想了很长很长时间,前段时间又进行了一些交流,我们的《证券投资基金法》也在征求意见,反馈回来的意见矛盾的焦点也在这个方面,迫使我不断地在想这个问题,我把我最近想到的体会跟大家说一说。

1、投资基金是资金信托的主要形式,是重要的财富管理工具。投资基金有四个要素:

1)筹集资金。

2)专业机构受托管理。

3)按投资人与受托人的合同进行投资。

4)投资人承担风险,获取收益,管理人(受托人)收取管理费。

基金是资金的集合,是连接投资人与筹资人的管道,因而不应是经济活动的纳税主体,应由管理人代行报税义务。我们国家的法律体系有一个最大的缺憾,没有财团法人。一个公益组织,包括一个资金的集合,它去从事一些行为的时候没有法律地位。我想我们在修法的时候也不可能在这个问题上有什么大的突破去修民法。但确立投资基金是资金的集合,通过法律赋予它投资主体的地位,我希望这次修法中能够在这方面给予突破。

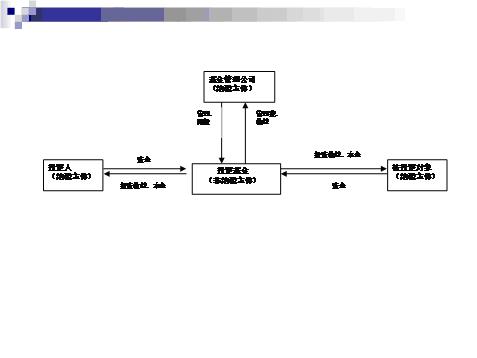

按照这样的框架大家可以看到,基金是中间这一块,它有投资人,有管理人,还有被投资对象。应该说在投资人的环节上它是可以纳税的,把资金投出去,获得投资收益,归还本金,在这个环节上可以纳税。它的被投对象本身是一个实业主体,或者不管它是一个什么样的实体,但毕竟它是一个实体,它的被投对象本身也应该是一个纳税环节。基金管理人来管理这个基金,它也应该是一个纳税的主体。有了这三方面纳税主体,税收是不会被遗漏的,不会被逃掉的,只是减少了资金集合的成本。

我们在银行间市场发行资产证券化证券的时候,就成功地与税务总局达成了协议,由国债登记公司向税务局报哪个机构买了资产证券,他分了多少红,一比对,税收上是不可能产生漏洞的。我想信托基金以及投资基金在这个环节当中也应该秉承这种纳税理念。

投资基金在分配的环节上,因为投资基金是管道,因而它的收益90%以上,或者我们还可以规定得更高,要分配给投资人。

投资基金的治理或投资基金的法律外壳。

我一直在想,什么叫公司型的基金,什么叫合伙企业型的基金?其实美国的投资公司法,不过就是基金的法律外壳。它并不是一个实体的公司,它用这个法律外壳,用的是它的治理结构。所以,我想我们的投资基金就是一个契约,投资人把这一堆钱集合在一起然后交给第三方去管,投资人和管理人之间本身就有一种契约,这个契约就是一个信托的契约。在这个契约的基础上,用什么样的方式来管这一堆钱,就是这堆钱应该怎么运作,我想应该采取三个方式,这个事儿我没想好,特别是第一个没想好,借助于各位专家,看看怎么样把这个事儿表述得好一点。因为我们1月份发下去的征求意见搞写的就是契约型基金、公司型基金、合伙型基金,大家都认为所有这些都是一种契约,怎么表述这个呢?我想它们的法律关系来说都是信托,而且都是信托契约,只是在治理上不一样。

1)签订一个标准合约,通过买卖、申购、赎回基金,本身就意味着我承认这个标准合约(合同)。这就是契约建立了。由基金持有人大会或持有人代表大会来代表投资人的利益。这是第一种治理方式。

2)采用公司的治理方式选举董事会,代表投资人利益,由其来选择管理人和受托人,监督管理人。

3)采用有限合伙制的方式,由合伙人大会选择管理人、受托人,商定利益分配办法和监督管理人。

2、投资公司。

1)投资公司是一个专门从事投资业务的企业,投资人它本身也是受托人,自己集合资金自己进行管理,没有第三方的独立管理人。我想要把信托基金投资方式和公司集合资金投资方式区分开,关键是看有没有第三方的介入。投资公司可以采取有限责任公司,股份制公司和有限合伙企业的形式。投资公司是按《公司法》和《合伙企业法》注册的企业法人,是经济活动的纳税主体。

第三,财富管理市场的立法。

《信托法》第四条规定,“受托人采取信托机构形式从事信托活动,其组织和管理由国务院制定具体办法”。我们国家这部信托法它只规定了信托的法律关系,但是对经营信托没有做出表述,而只是在第四条当中做了这样的表述。根据这样的表述,当初是人民银行,后来是银监会,制定了《信托公司集合资金信托计划管理办法》,也就是信托机构,他可以做资金信托这项业务,应该按照这个办法来做。证监会有《证券投资基金管理公司管理办法》,允许基金管理公司发起一个信托性质的证券投资基金,也做了一定的规定。再往后,除了这两个办法以外,还有很多其它信托关系型的资金信托,一会儿我下面再讲。

经营性的信托其实有多种经营形式,包括民事的、商事的、公益的,当然公益的它不是盈利性的,民事也不是盈利性的,但是这些行为需要由专门机构来做。民事信托、商事信托和公益信托,信托公司是可以做的,但也可以由其他专门的机构做这些业务,在我们的信托法中没有对这些做出规定。在商事信托当中,投资基金是一个最主要的工具,而且这个工具比较复杂。如果在《信托法》当中把它加进去的话,那就太庞大了,所以我在想可不可以把投资基金作为资金信托的主要工具,给它单独立法。

公募投资基金,发起和管理投资基金的机构肯定是个金融机构,因为它在做金融业务,应该受金融监管机构的监管。投资基金里有一种公募投资基金,现在证券投资基金是公募的,是证监会监管着。还有一种可以公募的基金,叫单位受益信托基金,在香港也有这样的法律,因为它是公开向社会募集基金份额,它应该由证监会来监管。它最典型的产品就是房地产信托投资基金REITs。我们现在对REITs的监管也有各种各样的争议,我认为从法理上来推论应该是证监会来监管。今天我是人大代表,不是央行副行长,以人大代表的身份研究这个问题,从法理和学术上的角度来谈对监管问题的看法。

信托公司,我认为应该允许它做公募投资基金,这应该是它的主业。我们的信托投资公司自从80年代成立以来屡遭整顿,就是因为信托投资公司从来市场定位不清,它的主营业务不清,运作的方式不清。从人民银行2000年制定《信托投资公司投资资金管理办法》开始时,就逐渐向资金信托方向规范。银监会成立以后,在非银部领导下,信托公司向资金信托的方向规范,这个思路越来越清楚。

资金信托就资金募集方式来分有两种,一种是公募的,一种是私募的。但是银监会囿于《证券投资基金法》的限定,信托投资公司不能做公募基金,各种各样的规定把信托公司(以后把“投资”两个字去掉了)都局限在私募基金的范围之内,我个人认为这不太合适。如果从法理上来说,应该给信托公司以发起公募基金的资格,但是如果发起公募基金的话,应该接受双重监管,机构的风险可以由银监会负责监管,但在业务方面应该接受证监会的功能监管,遵循统一的法则。

保险公司,现在保险公司做投资联结保险,我认为它本质上是一个公募基金,应该由保监会和证监会共同来监管。同样机构的风险归保监会监管,业务的合规应该接受证监会的监管。这个问题在修法的过程当中我和保监会多次交换过意见,这上面有不同的意见。去年国际保险业协会其实已经从会计准则上规定了,凡是有保障功能的才能够计入保费,没有保障功能的资金是不能够计入保费的,按照这个原则,好像投连险基金账户的钱是不能够计入保费收入的。所以,从国际上会计准则方面已经把这个问题分清楚了,国内我认为可以对这个问题进一步地探讨。

我表达个人的学术观点,投连险本身是一个投资基金。如果你不认为是个投资基金,是保险公司负债的话,就应当在合同当中向所有投连险的购买者,明示这个基金账户出了亏损由保险公司负责,如果你不敢承诺这个基金出现了亏损是保险公司负责,而是让账户持有人承担风险,它就是个投资基金。我认为我们做金融业务的时候,法律关系、法律责任必须是清晰的。

私募投资基金,我们现在各类金融机构都在做私募投资基金,基金管理公司在做一对多的账户资产管理,是证监会监管。证券公司在做集合资产管理也是证监会在监管。银行在做代客理财产品,对代客理财产品也有各种各样的争论。我认为,如果代客理财产品,银行有保本承诺的,特别是很多理财产品是结构性的,只要银行有保本承诺的,可以不算是基金,因为它是以银行的信誉在经营,它是银行的或有负债,这样它必须占用银行的资本金,而且必须纳入表内监管。如果这份理财产品完全由投资人来承担风险,银行在这里只承担资金集合的管理责任,这就是一个纯的信托投资产品,是投资基金,这个关系我希望能够得到清晰统一的认识。信托公司在做集合资金信托计划,由银监会监管。

我们还有合格的境内投资者QDII到海外投资,因为我们是三个监管当局在监管,即使是同样法律关系的产品也制定了三个不同的规则,就是证监会有证券公司QDII,保监会有保险公司的QDII,银行业有银行业的QDII。我认为,我们在相同的法律关系上的相同产品还是应该统一同样的规则。

在当前,中国金融业分业监管和机构监管的格局下,在私募投资基金层面,可以按机构主体归属分别监管,我承认这个现实,但是理念和标准必须一致。大家要承认它的法律关系,法律关系必须界定清楚。我们的标准和理念必须是一致的,但监管可以是分别的,因为是不同的金融机构在做这个事情。只要这个金融机构的行为有人负责,对社会公众,对社会金融秩序不会酿成风险,出了风险有人管,我想就达到目的了。

现在很多同志呼吁我们要修《信托法》,我想《信托法》不宜大修,最好就加那么一章,把经营性信托规定一下。在经营性信托当中,民事信托、商事信托、公益信托都可以由哪些机构来做,他们要由谁来管,把这些事情给明确了,然后再配之以具体的监管法规就可以了。

这是我在最近一段时间推动《证券投资基金法》修法过程当中对有信托关系产品的思考。我在上海讲过一次,凝聚共识,推动证券投资基金修法。我想我们所有的立法工作应该是民主的、公开的,充分的学术讨论有利于我们科学立法。这就是我的一些体会,有不对的地方请批评指正。

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司