资本流动不是该不该管而是怎么管的问题

由于资本流动管理是干预市场,有悖于改革开放的方向,实施起来难免瞻前顾后、有所顾忌。然而,经历了亚洲金融危机和2008年国际金融危机的洗礼后,全球范围内对于资本流动管理更加包容。2014年5月初,德国、法国等欧盟十国甚至达成一致,拟自2016年起开征金融交易税,以打击金融投机、增加政府税收及防范金融风险(但最终没有付诸实施)。

更为重要的是,资本流动管理本身也是门艺术,这方面中国有着丰富的实践经验。

比如说,2003年底,内地推出为香港银行办理个人人民币业务提供清算渠道,通过遴选人民币业务清算行、签订清算协议等市场化方式,基于商业自愿原则,将内地监管要求在尊重“一国两制”、金融自由的前提下,传递到香港。由于香港个人人民币业务平稳起步,2004年就扩大到了澳门,个人人民币业务本身也不断提高限额、放宽限制,并扩展到点心债、CNH市场等新业务,之后才有2009年的跨境贸易人民币结算试点。其实,在试点香港个人人民币业务时曾被质疑,人民币在境内都难于管理、乱象丛生,境外就更难管了。但是,相关部门与香港监管机构通力协作,通过精心设计、周密安排,在风险可控前提下为跨境人民币业务逐渐打开了空间。从这个意义上讲,越是有争议的改革开放措施,就越要大胆假设、小心求证,惟有不出乱子,才能够逐渐凝聚共识,稳步推进。

再如,亚洲金融危机期间,我国面临较大的资本外流、汇率贬值压力。我国政府承诺人民币不贬值,但没有采取消耗外汇储备的方式来稳定汇率,而是加强和改进外汇管理。1996年底,我国已接受《国际货币基金组织协定》第八条款义务,实现了人民币经常项目完全可兑换。当时,遵守经常项目可兑换原则,一方面,抓住可兑换管对外支付不管流入的规则,严格出口收入强制调回管理,打击出口逃汇;另一方面,利用可兑换不能限制汇兑但允许真实性审核的规定,通过开发银行、海关、外汇局联网的进出口报关单联网核查系统,用技术手段堵住了货到付款项下假报关单进口骗购外汇的漏洞;再一方面,坚持资本项目部分可兑换原则,严格限制购汇对外投资和提前偿还外债。后期,还联合税务部门,运用税收手段加强交易真实性审核,防范服务贸易项下的非法资金转移。

再比如,2010和2013年,外汇局两次启动应对外汇异常流入的应急预案,运用银行结售汇综合头寸管理政策,抑制远期结汇和国内外汇贷款的过快增长,缓解了外汇供大于求的矛盾。“8.11”汇改后,引入远期购汇缴纳外汇风险准备金、境内非居民人民币账户缴纳存款准备等宏观审慎措施,遏制了远期购汇的过快增长和跨境人民币的异常波动。

加强改进资本流动管理,为汇率改革和调整争取了时间。受2016年底出台规范企业对外投资并购、加强个人购汇信息统计申报、强化本外币跨境资金流动真实性审核等一揽子措施影响,2017年伊始,市场普遍预期的购汇高潮落空,离岸人民币流动性抽紧、利率飙升,加之国际市场美元走软,1月4日、5日境外人民币汇率CNH连续反弹,6日带动境内人民币汇率回升,揭开了全年人民币汇率成功逆袭的序幕。

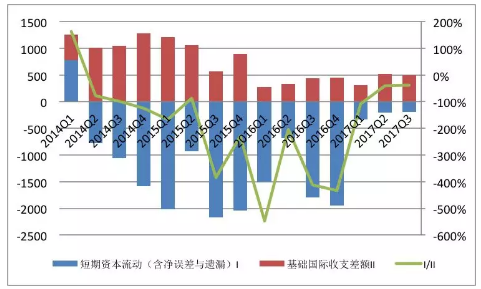

其中,规范企业境外投资有效化解了短期资本流动冲击风险。2017年前三季度,国际收支口径的对外直接投资净流出651亿美元,同比减少64%;外来直接投资净流入879亿美元,减少13%;跨境直接投资从2016年四季度开始恢复净流入,2017年前三季度累计净流入228亿美元,上年同期为净流出798亿美元(见图2)。前三季度,在经常项目顺差同比下降41%的情况下,因为对外直接投资重新回归理性,基础国际收支顺差(即国际收支口径的经常项目与直接投资差额合计)增长27%。同期,短期资本净流出规模骤降82%,短期资本净流出与基础国际收支顺差之比为55%,远低于上年同期380%的水平(见图1)。

图1:国际收支口径的短期资本流动状况

(单位:亿美元;%)

数据来源:国家外汇管理局;中国金融四十人论坛。

图2:国际收支口径的跨境直接投资状况

(单位:亿美元)

资料来源:国家外汇管理局;中国金融四十人论坛。

短期资本净流出重新小于基础国际收支顺差,促成外汇储备资产止跌回升,维护了国家金融安全。2017年,包含估值影响的外汇储备余额(如非特指,以下外汇储备均指外汇储备余额)增加1294亿美元,上年为减少1294亿美元,外汇储备再次站稳在3万亿以上。其中,前三季度,正估值影响仅贡献了外汇储备增幅的39%,表明年初以来的外汇储备回升基础扎实。

由于近年来我国国际收支平衡表中的净误差与遗漏长期为负且占比较高,这被认为是存在严重的资本外逃。然而,无论从资本项目总差额还是短期资本流动的变化看,净误差与遗漏均影响甚微(见表1和表2)。也就是说,2017年,我国跨境资本流动状况的大幅改善,与隐藏在“净误差与遗漏”负值中看不见、摸不着的资本外逃无关,而是因为政府及时采取措施,遏制非理性对外投资和购汇,吸引资本回流和结汇。

表1:资本项目差额变动的项目构成

(单位:亿美元;%)

数据来源:国家外汇管理局;中国金融四十人论坛。

表2:短期资本流动差额变动的项目构成

(单位:亿美元;%)

数据来源:国家外汇管理局;中国金融四十人论坛。

当然,对于资本流动管理措施的作用应该客观评估。2016年,以加强真实性审核的方式强化了资本流动管理。但在全年人民币兑美元汇率下跌6%以上的情况下,银行代客购汇较上年减少20%,结汇也减少14%,逆差收窄38%,依然高达3195亿美元。2017年,人民币兑美元升值6%以上,这较好解决了有管理浮动的汇率“中间解”的政策公信力问题。全年,银行代客购汇同比仅下降1.1%,结汇增长17.4%,逆差690亿美元,减少了78%。

之前我国外汇管理的成功实践,也大都是在人民币不贬值的情形下实现的。1994年汇率并轨,是一次性贬值后,通过实施从紧的财政货币政策和财税金融体制改革等,促成了外贸形势好转、外汇储备增加,人民币汇率稳中趋升,以强制结汇、经常项目有条件可兑换为基础的外汇管制才大获成功。亚洲金融危机期间,也是辅之以人民币不贬值政策,以打击出口逃汇和进口骗汇为目标的外汇管理才艰难取胜。之前,有人建议放开人民币汇率,加强资本管制,来应对资本流出冲击。但在大幅贬值的情况下,管理能否奏效值得斟酌,至少中国过去二十多年来没有可资借鉴的经验。

☞ 现在相比以前资本流动不好管了

加强和改进外汇管理是中国能够成功渡过亚洲金融危机的重要原因。甚至不少国家羡慕中国,正是因为中国资本账户不开放,才屡次免受外部金融冲击。但这次有人提出,上次危机时中国经济不开放,当时跨境资本流动好管,现在开放度大大提高,还接受了一系列国际义务,人民币也成为了特别提款权篮子货币,管制将受到诸多制约,效果也会大打折扣。上述看法确实指出了中国现在实施资本流动管理难度加大的要害。正是认识到人民币与港币已经实现事实可兑换,当年才研究设计了香港个人人民币业务清算渠道,变暗为明、规范管理的方案。

然而,管理是否有效不是0和1的关系,而是0和1之间的中间状态。中国作为少数几个没有发生过货币危机、债务危机孪生的国际收支危机的新兴市场的客观事实表明,良好的经济基本面辅之以适当的资本流动管理,中国涉外金融风险总体是可控的。至于各种关于国际游资炒作的故事,不排除确有个案,但总体影响难以考证。至少,2008年中国股市从6000多点跌到1000多点,当年人民币照升、外汇储备照涨,以及“8.11”汇改后,中国汇市剧烈震荡,而房市依然坚挺,就使得前期关于大量国际热钱境内买股、买楼的判断存疑(见图3和图4)。

图3:中国股市与汇市

(单位:元人民币/美元;亿美元)

数据来源:国家外汇管理局;上海证券交易所;中国金融四十人论坛。

图4:中国楼市与汇市

![1516873498322808.png 说明: C:\Users\Administrator\AppData\Roaming\Tencent\Users\29993609\QQ\WinTemp\RichOle\XA`P~M{{~KB6SS9]W3A00NS.png](/up/picture/2018-01-25/1516873498322808.png)

(单位:元人民币/美元;%)

数据来源:国家外汇管理局;国家统计局;中国金融四十人论坛。

诚然,今天中国对外经贸和人员往来的规模与二十年前不可同日而语,但今天的监管手段和理念也较以前大为改善。例如,亚洲危机时期,1998年打击逃骗汇的外汇大检查是靠人海战术,把海关报关单和银行结算水单一张张比对。现在,外汇检查基本都在信息化、电子化基础上,依靠大数据非现场排查,掌握线索以后再入场有针对性地核查。再如,亚洲危机时个人还没有5万美元的年度结售汇限额,而是到港澳地区500美元/人次,到港澳以外地区1000美元/人次。但现在通过在个人因私结售汇管理信息系统中预设参数,就可以控制额度内结售汇,以及识别异常交易和可疑交易,实施黑名单管理。还如,现在通过借鉴国际上反洗钱、反避税、反恐融资(以下统称“三反”)的经验,在外汇监管方面也实施“了解客户、了解业务、尽职调查”的展业原则,将大大理顺外汇管理政策的传导机制。同时,“三反”方面的许多制度安排如最近实施的打击跨境逃税的金融账户涉税信息自动交换标准中“统一报告标准”(CRS),本身也为或者将为加强跨境资本流动管理提供有力支持。

☞ 管理资本流出没有管流入有效

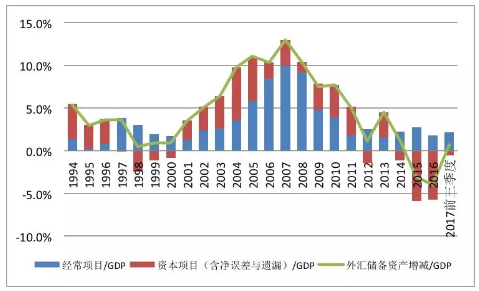

得出这一判断可能有失偏颇。在本轮资本流向逆转之前,资本持续大量流入我国,外汇管理部门一直忙着“控流入、扩流出、减顺差、促平衡”。但过去十多年的“防热钱”工作难言成功。因为直到2014年人民币汇率走势反转之前,我国国际收支持续“双顺差”格局基本未变,2007年外汇储备资产增幅与GDP之比高达13.0%,2013年依然有4.5%;人民币升值尾声的2011和2013年,资本项目顺差与GDP之比还超过了经常项目顺差占比(见图5)。当然,没管好流入,不过就是外汇储备多增一点,而理论上央行可以无限发行本币,故其干预本币升值的能力也是无限的。尽管当时关于热钱流入的舆论让监管部门不胜其烦,但远逊于资本外逃、储备流失所造成的压力。

图5:主要国际收支项目差额与GDP之比

(单位:%)

数据来源:国家外汇管理局;国家统计局;中国金融四十人论坛。

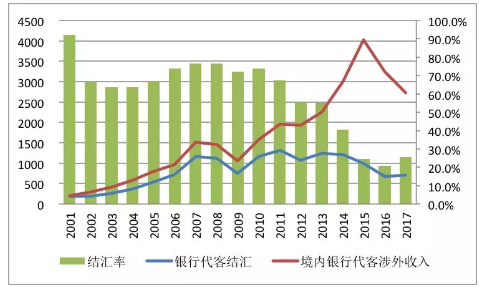

前期控流入效果不佳,一方面与人民币汇率长期单边升值,受经济利益驱动的赚取人民币汇差、利差的套利交易活跃有关,管理防不胜防;另一方面也反映了我国“宽进严出”的资本流动管理框架调整滞后,国际收支调节机制不平衡、不充分;再一方面还担心打热钱会影响国家支持或鼓励的外贸出口和利用外资。如2004年7月1日起,对外商投资企业资本金结汇实施支付结汇制,以防止国际套利资金流入境内。但实施前,银行代客直接投资结汇/银行代客直接投资跨境收入为60%多;实施后,该比例反而升至70%以上;直到2010年跨境人民币结算试点扩大到外商直接投资,部分企业在香港结汇,以人民币汇入,该比例才下降(见图6)。

图6:外商直接投资汇入及结汇情况

(单位:亿美元;%)

数据来源:国家外汇管理局;国家统计局;中国金融四十人论坛。

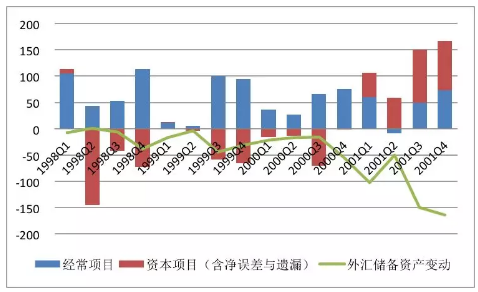

相反,因“宽进严出”的传统,外汇管理部门通常对资本流出的反应较快,效果也较为直接。例如,亚洲金融危机时期,1998年上半年一出现贸易顺差而贸易结售汇逆差(即所谓“贸易顺差逆收”),就立即开展全国外汇大检查,打击逃骗汇。甚至在启用进出口报关单联网核查系统之前,还采取了50万美元以上货到付款进口付汇,要到海关手工二次核对的临时性措施,以加强交易真实性的审核。1998年二季度,刚出现外汇储备资产减少的苗头,三季度起就因监管部门强势出手而被迅速扭转,危机期间外汇储备不降反增(见图7)。至于2012年和2014年,我国也发生了资本净流出,但当时没有启动控流出措施,反而抓住市场预期分化、外汇供求平衡的有利时机,实施了扩大汇率浮动区间、完善人民币汇率形成机制的改革。

图7:亚洲金融危机期间国际收支主要项目构成(季度)

(单位:亿美元)

资料来源:国家外汇管理局;中国金融四十人论坛。

这次规范企业对外直接投资也是立竿见影,促成了当前跨境资本流动形势的好转。长期以来,我国国际收支口径的直接投资一直为净流入,但因为对外直接投资异常增长,2015年净流入大幅下降,2016年直接转为净流出,基础国际收支顺差同比下降60%。结果,2016年,短期资本净流出较上年减少23%,但仍近4倍于基础国际收支顺差,导致外汇储备资产多降31%(见图1和图2)。2016年底,政府果断出手,切实有效遏制了非理性对外投资,2017年房地产、体育和娱乐业对外投资没有新增项目,全年非金融部门对外直接投资下降8.7%,上年为增长44%。

☞ 限制资本流出会影响资本流入

“8.11”汇改后没有立即采取控流出措施,一方面是因为2006年底就已判断外汇储备较为充裕,抛售外汇储备稳汇率一度成为重要政策工具;另一方面是试图以加快金融市场开放、扩大资本流入,来对冲资本流出;再一方面是担心加强资本管制会适得其反,影响人民币国际化,打击市场信心,加速资本外流和抑制资本流入。2016年初,日本央行行长在国际会议上呼吁中国采取资本管制措施,令这个问题变得更为敏感和复杂。事实上,在场的国际货币基金组织总裁对此并无异议,只是含糊表示,目前大规模使用外汇储备不是一个好主意。

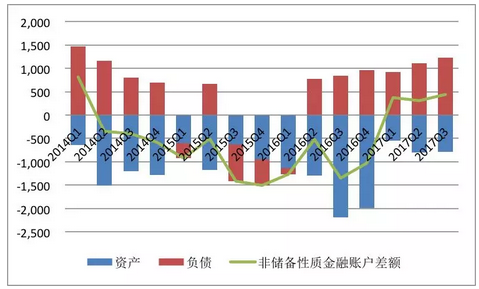

担心抑制资本流入是质疑资本管制的一个重要理由。然而,从本次的情况看,我国非储备性质金融账户的负债项下(即外来直接投资、证券投资、其他投资等)从2016年二季度起就恢复了净流入(见图8),2017年前三季度净流入同比增长120%,为同期金融账户转为顺差贡献了41%(见表1)。这反映了近年来我国扩大证券市场对外开放,便利企业海外融资的积极成果。虽然这是政策上有意为之,但最终外资愿意进来,境内机构能在海外融到钱,就已说明问题。其实,这并非是中国的专利。美联储对1980-2014年间37个出现资本流入枯竭(sudden stop)的案例研究结果显示,加强资本管制的新兴市场通常会重现资本回流,而不采取资本管制的新兴市场通常会面临资本外流冲击。

图8:非储备性质金融账户差额变化及构成

(单位:亿美元)

资料来源:国家外汇管理局;中国金融四十人论坛。

如前所述,2016年,在管制收紧的背景下,银行代客结汇大幅下降。这主要反映的是贬值预期下,境内主体持汇意愿较强,而并非是纯外资流入减少。对应的是,2016年,国际收支口径的金融账户资产项下(即对外直接投资、证券投资、其他投资等)净流出规模居高不下。但自2017年初起,随着人民币升值,该项净流出逐步收敛,前三季度同比下降54%(见图8),为同期金融账户转为顺差贡献了近60%(见表1)。可见,加强管制会不会影响资本流入,关键在于能否达到汇率稳定、储备止跌的预期效果。否则,只会进一步影响政府声誉,挫伤市场信心。

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司