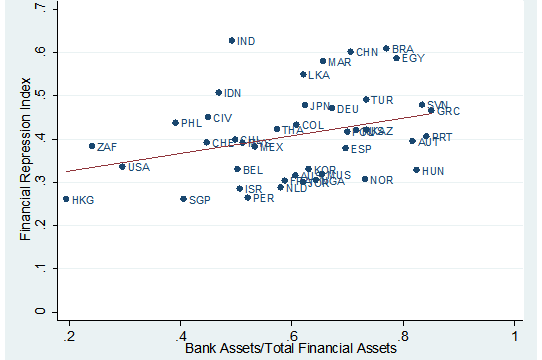

为什么民营企业融资变得很困难?改革开放之初,中国只有一个金融机构,经过40年的发展,现在中国的金融体系中机构数量众多、资产规模庞大。但这个体系有两个突出的特点:一是在金融资产中,银行占比非常高;二是金融抑制的程度很高。概括地说,这个体系适合支持大企业,不擅长服务小企业;适合支持制造业,不擅长支持服务业;适合支持粗放式扩张,不擅长服务创新型增长。

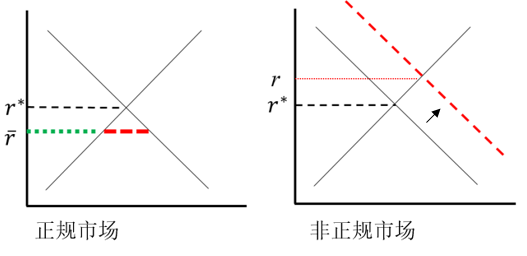

民营企业融资难、融资贵的问题一直存在,但为什么最近变得更加严重?这与上面提到的金融体系的特征有关系。起码在改革开放的最初几十年,这个金融体系有效地支持了高速经济增长和基本金融稳定。现在经济要转型,从要素型增长转向创新型增长,在这个过程中,民营企业要发挥更大的作用。问题是金融部门还没有转过来。这个金融体系对民营企业确实有一定的歧视,有两个方面:一是决策靠历史数据和抵押资产,特别是政府对国有企业的担保,其实就是对民营企业的变相歧视;二是在正规部门把利率压得很低,让银行能够真正服务的民营企业的数量变得更少。中小企业被挤出正规市场,非正规金融的利率被推高。

怎么解决这个问题?第一,利率市场化很关键。简单来说,就是风险定价。现在政策转向,既要求银行增加对民营企业的贷款,同时还要求降低贷款利率。这是违背基本市场规律的,很难持续。因此,利率市场化不仅是为了控制风险、提高资金配置效率,更重要的是为了实现市场化风险定价,这是金融机构能否真正为民营企业提供金融服务的一个资本前提。

第二,资本市场可能不是主要解决方案。我们一直说要发展直接融资和多层次的资本市场,但要意识到一点:在中国这样一个经济当中,在可预见的未来,即使发展资本市场,小微企业的融资问题也很难得到解决。现在我们资本市场占非金融企业外部融资的15%左右,跟日本和德国差不多。即使在美国,直接融资所占的比重也不到50%。因此,发展资本市场很重要,但要解决民营企业融资问题,还是要回到银行,回到间接融资渠道。这涉及很多问题,包括风险定价、利率市场化、取消不公平担保、风险控制等。对于没有抵押资产、历史数据和担保的企业,银行和金融机构在提供融资服务时要学会做风险控制。

第三,不应消灭非正规金融部门。不管影子银行还是金融科技,确实带来一些风险,但它们在实体经济中是有需求的,是实质性的金融市场化的产物。举个例子,传统银行一般不向小微企业提供融资,但是金融科技提供了新的普惠金融方案,有些网络银行通过大数据解决了风控问题。

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司