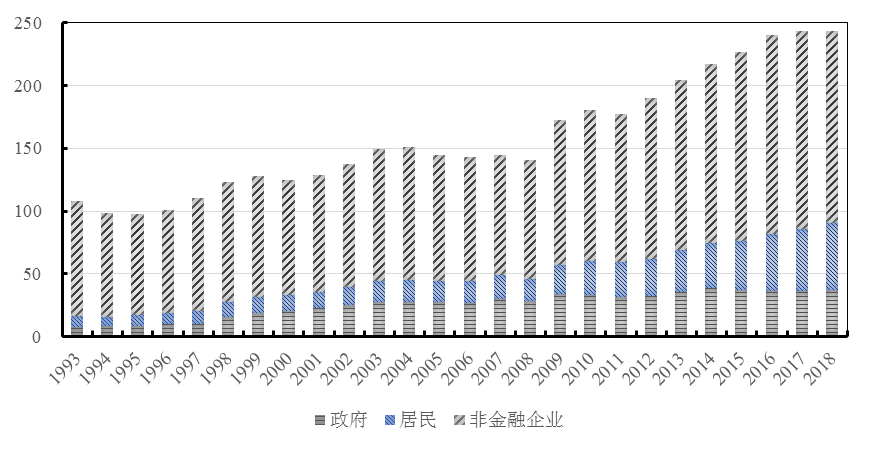

现在市场上盛传各种灰犀牛,涉及到债务和杠杆率的最多。我们来解剖一下这个灰犀牛,看看风险到底在哪里。图1是1993-2018年我国的宏观杠杆率。2008-2016年,杠杆率每年上升12个百分点以上;2017年,杠杆率得到有效控制,仅上升2个多百分点;2018年杠杆率实现了首次下降。尽管只回落0.3个百分点,下降得不多,但这一份成绩来之不易,中国经济也为此付出了一些代价。比如去年金融市场上有各种各样的声音,甚至是恐慌;还有就是一些民营企业“很受伤”。

图1 中国宏观杠杆率(1993-2018)

宏观杠杆率下降得益于企业杠杆率的下降。分部门来看,政府杠杆率微升,居民杠杆率上升非常快,只有企业部门杠杆率出现下降。企业杠杆率自2017年1季度达到161.4%的峰值后持续下降,当前水平相比峰值时期已下降7.8个百分点,除今年1季度稍有反弹外,下降趋势保持了7个季度。这是个好现象,说明结构性去杠杆至少部分达标。因为中央提出结构性去杠杆,重点就是降低企业杠杆,以及降低地方政府的隐性杠杆。

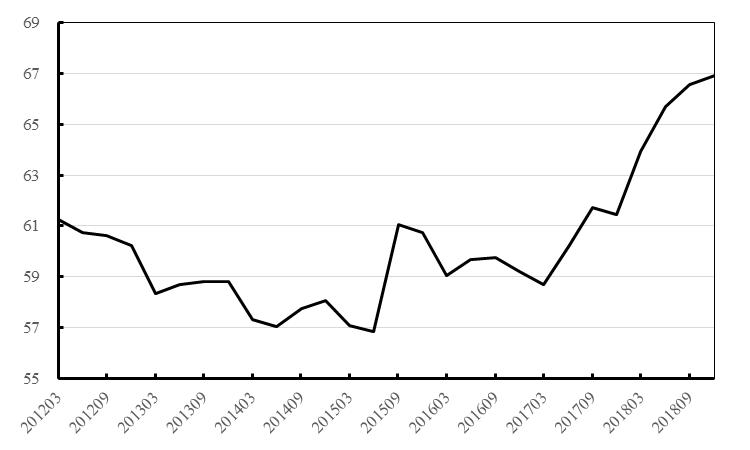

图2:国企债务占非金融企业部门全部债务的比重(%)

在企业降杠杆率过程中,作出最大贡献的是民营企业。尽管我们看到,国有企业的微观杠杆率(也就是国企的资产负债率)有所下降,这似乎意味着国企在去杠杆;但从宏观上看,也就是从国企债务占企业债务比重来看,从2015年2季度57%的低点上升到2018年四季度的67%,上升了10个百分点(见图2)。之所以出现国企微观杠杆与企业杠杆率的背离,一个重要原因在于国企的资产扩张速度快于债务扩张速度。由此可见,这些年国企债务占比不断攀升,企业去杠杆的贡献主要来自于非国有企业。

那么,杠杆率的风险到底在哪里?2018年,我国实体经济部门总杠杆率是243.7%,这个数字跟美国很接近,说明我们还是有风险,特别是在治理上还有很大问题。接下来看宏观杠杆率的结构。居民杠杆率是53.2%,应该说在全球范围内还不算非常高,当然近几年增长比较快,也是一个风险。企业部门杠杆率是153.6%,这在国际上可能排名第一。企业杠杆率为什么这么高?问题在于政府显性杠杆率太低,只有37%。在企业杠杆率中,融资平台及相关债务为55%左右(占GDP比重),这部分其实是地方政府隐性债务,本应计入政府部门。如果计入政府部门,政府部门杠杆率就会超过90%。为什么没有计入?因为有了新的《预算法》。但是从宏观经济管理特别是从防范金融风险的角度,这部分最终恐怕还是由政府承担责任。

进一步,我们把国企与政府杠杆率合计,形成所谓公共部门杠杆率,达到139.8%,占实体经济部门全部债务的近六成,已经超过私人部门杠杆率(即居民部门加上非国有企业部门,合计为103.9%)。这个现象在国际上是少见的。除了日本,其他国家都是私人部门杠杆率远高于公共部门杠杆率。而形成这样“中国特色”的原因主要是体制性的:国企与地方政府债务的大量积累,源于软预算约束、政企不分、中央政府兜底、金融体系的体制性偏好等等这些传统体制的弊端。所以说,传统体制才是最大的灰犀牛。有人认为,中国的高杠杆率来自于间接融资为主以及效率低下。我认为:第一,间接融资为主不是高杠杆率的主要原因。比如德国也是间接融资为主,但是它的企业杠杆率还不到60%,实体经济总杠杆率也不到200%。第二,效率低下也是传统体制带来的结果,很难将它作为高杠杆率的直接成因。

对于去杠杆的政策建议,我认为应该坚持“稳中求进”。第一要“稳”,着眼于短期,突出需求侧管理。而要稳住总杠杆,需要中央政府加杠杆(比如多发债),以改变过去主要靠居民部门加杠杆来稳住总杠杆的困局。第二是“进”,着眼于中长期,突出供给侧改革,这包括推进无效特别是僵尸企业的破产重组,让市场清理机制发挥作用;硬化国企与地方政府的预算约束,破除政府兜底幻觉;突出竞争中性,纠正金融体系的体制偏好。总之,要通过供给侧改革来消除传统体制的弊端。

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司