原创 管涛 刘立品 凭澜观涛 2022-01-26 16:56

分析师:管涛(中银证券全球首席经济学家)

分析师:刘立品

研报发布时间:2022年1月26日

2021年,美元强、人民币更强,境内外汇供求状况是主要原因。2022年,需要重点关注市场因素和政策因素带来的汇率纠偏风险。

2021年,人民币单边升值态势并未持续,保持高位小幅震荡,年均汇率中间价涨幅较大,增强中国经济实力,但多边汇率升值较多引发出口竞争力隐忧。

2021年,美元强、人民币更强,主要反映了市场供求状况。受益于出口高增长景气,货物贸易结售汇顺差明显增加,与服务贸易、直接投资共同推升银行结售汇总顺差。

2021年,人民币汇率预期总体稳定,尤其是9月份以来,市场汇率预期主要偏贬值方向,显示这波人民币汇率的独立行情主要是实际需求而非升值预期驱动。市场继续加大对人民币汇率波动风险的防范力度,汇率风险中性意识增强。

2021年,由于陆股通项下净买入额增加,港股通项下净买入额减少,股票通由上年净流出转为净流入;由于中美货币政策重新错位,中美利差收窄,境外机构净增持境内人民币债券减缓。风险属性更强的权益类投资净流入增加,债券类投资净流入放缓,有可能放大我国外来证券投资的波动性。

自2020年6月份人民币强势升值以来,政府部门多次发声并出台政策管理市场预期, 2022年需要重点关注市场因素和政策因素带来的汇率纠偏风险。新年伊始,人民币汇率恢复与美元指数的跷跷板效应,与上年同期相比,升值动能有所减弱。

1月21日,国家外汇管理局发布了2021年12月份外汇收支数据。现结合全年数据对2021年境内外汇市场运行情况具体分析如下:

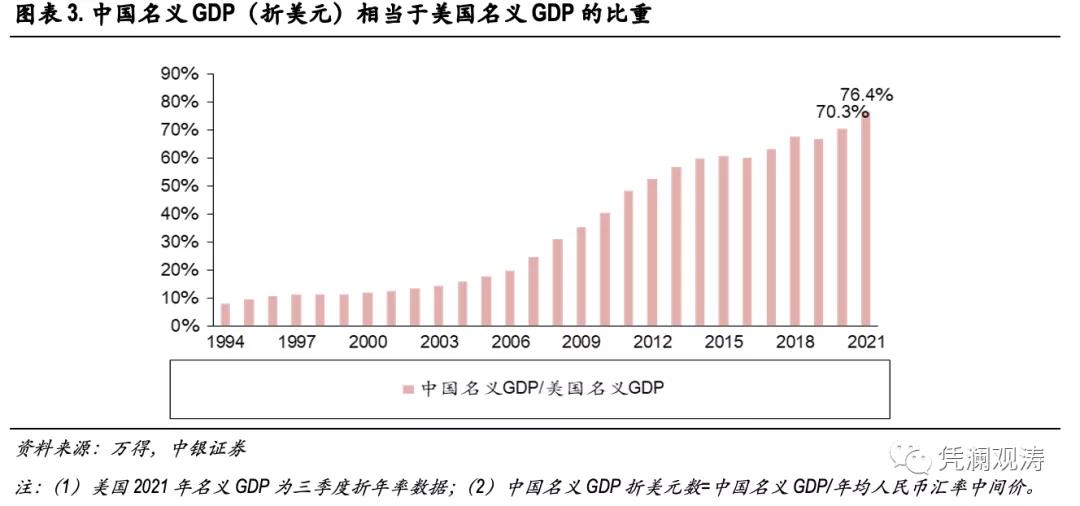

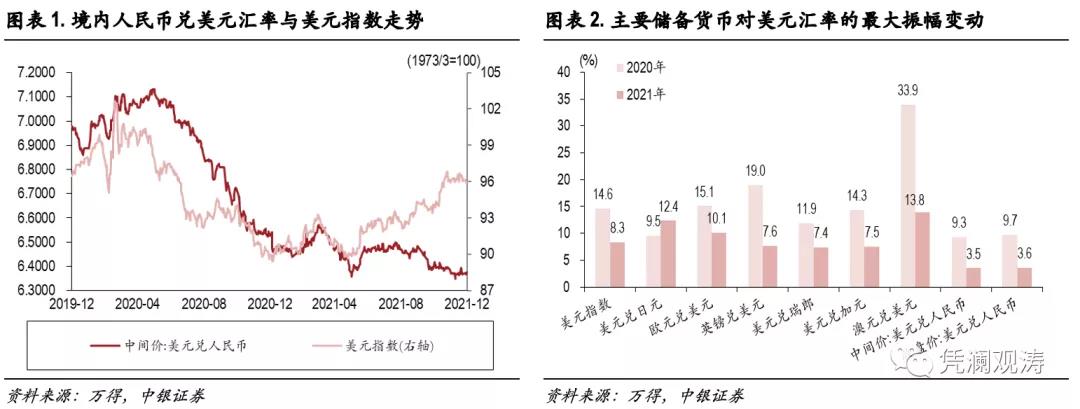

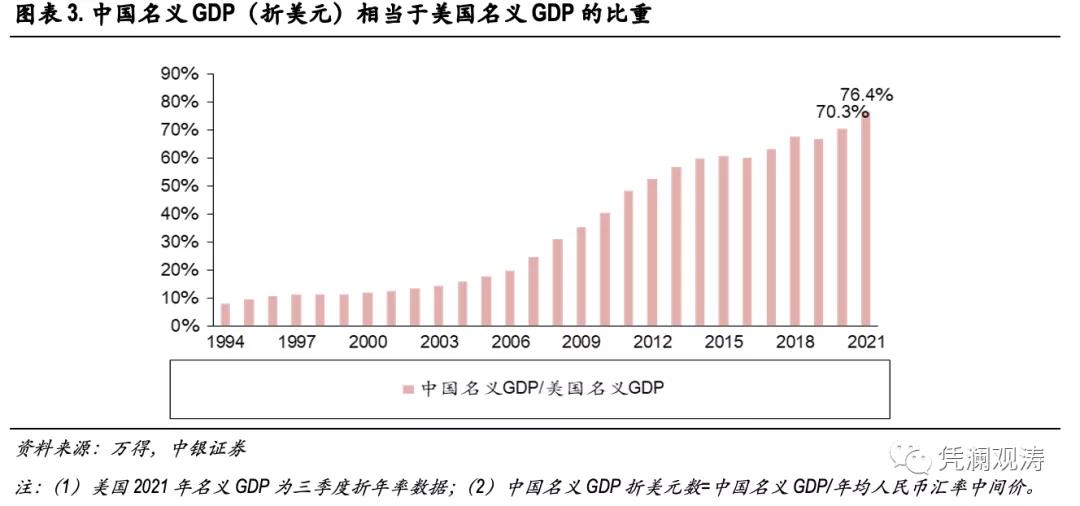

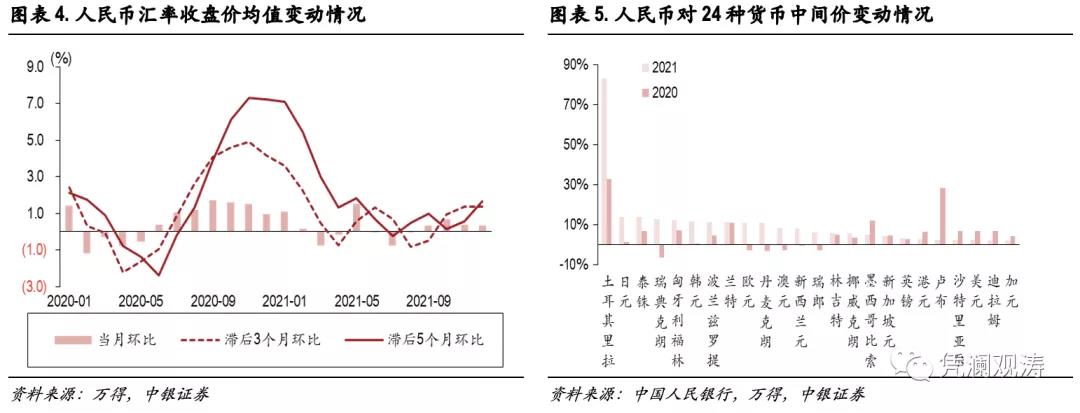

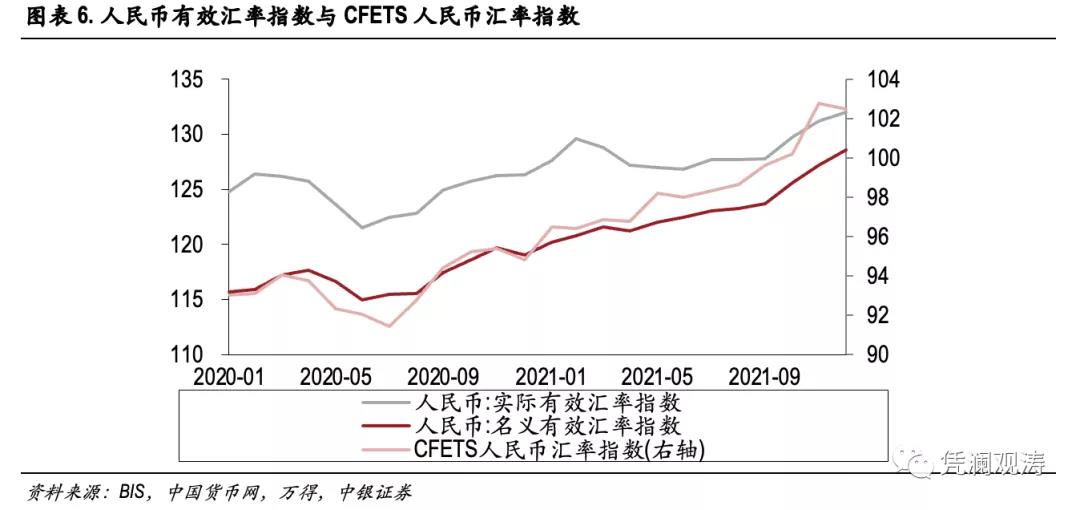

全年人民币汇率在高位小幅震荡,年均汇率中间价涨幅较大2020年,人民币汇率跟随美元指数先贬后升,前5个月,中间价累计贬值2.2%,6至12月持续升值9.3%。不过,2021年人民币汇率单边升值态势并未持续,这符合我们在2020年12月19日发布的研报《逻辑比结论重要:关于明年货币政策与人民币汇率的猜想》中关于“人民币汇率没有那么强”的猜测(报告的另一个猜测“货币政策没有那么紧”也猜对了)。前8个月,中间价跟随美元指数呈现先涨后跌再涨再跌的“W”型走势;9至12月,中间价迎着美指反弹压力持续走高。全年,中间价累计上涨2.3%,最高升至6.3498比1,最低贬至6.5713比1,最大振幅为3.5%,远小于2020年的9.3%,也明显低于其他主要储备货币最大振幅,表明人民币汇率在主要货币中保持了基本稳定(见图表1、2)。由于全年人民币汇率中间价在高位小幅震荡,中间价均值为6.4515比1,较上年升值6.9%,远超过同期人民币时点汇率的涨幅(上年为基本持平)。2021年,中国名义GDP达到114.37万亿元人民币,折合17.73万亿美元,较上年增长21%,为2012年以来增速最快的年份,相当于2021年三季度美国折年率名义GDP的76%,占比较上年提高6.1个百分点(见图表3)。 人民币多边汇率升幅超过双边汇率,对出口的影响由财务冲击转向竞争力隐忧关于最优汇率选择(包括汇率制度安排和汇率政策操作)的国际共识是没有一种选择适合所有国家以及一个国家所有时期。其背后的政策逻辑就是,每种选择都是有利有弊。自1994年初汇率并轨以来,人民币实行以市场供求为基础的、有管理的浮动汇率制度。在此汇率制度下,当前人民币汇率实行的是灵活的汇率政策,央行基本退出外汇市场的常态干预,让市场在汇率形成中发挥越来越大的作用,进而让汇率浮动成为吸收内外部冲击的减震器,或者说是宏观经济稳定和国际收支平衡的自动稳定器。但是,汇率灵活面临的挑战是,市场汇率容易出现偏离经济基本面的汇率超调。这轮人民币升值自2020年6月启动以来,前期主要是双边汇率持续走强,影响出口企业财务状况。企业出口从接单、生产、发货到收款一般有一个时间差,期间人民币汇率变动会产生汇兑损益。到2020年11月份,滞后3个月和滞后5个月环比的收盘价均值分别上涨4.9%、7.3%,这意味,如果出口企业在此前3至5个月内出口货物,并在11月份把取得的货款结汇,将遭受4%以上的汇兑损失。但2021年人民币兑美元汇率总体保持窄幅震荡,故人民币升值对出口企业的财务影响明显减轻,滞后3个月和滞后5个月环比的收盘价均值最大涨幅均出现在1月份,分别为3.6%、7.1%,此后涨幅明显收窄,甚至阶段性出现下跌,4至12月环比变动幅度均在2%以内(见图表4)。最近表现为,在美元指数走强背景下,由于其他大部分货币兑美元汇率贬值,因此人民币兑美元升值意味着人民币兑其他货币偏强,人民币多边汇率加速升值造成的出口竞争力冲击。2021年,人民币兑银行间外汇市场(即中国外汇交易中心系统,CFETS)交易的24种货币的中间价均出现升值(见图表5)。全年,CFETS人民币汇率指数累计上涨8.0%,远超过同期人民币兑美元双边汇率的涨幅;国际清算银行编制的人民币实际有效汇率指数上涨4.5%,其中四季度上涨3.3%,折年率达到13.8%,显示后期人民币多边汇率升值对企业出口竞争力影响加大(见图表6)。这或是11月18日央行首提“偏离程度与纠偏力量成正比”,并于12月9日人民币汇率创新高之际,晚间再次大幅提高金融机构外汇存款准备金率的重要原因。

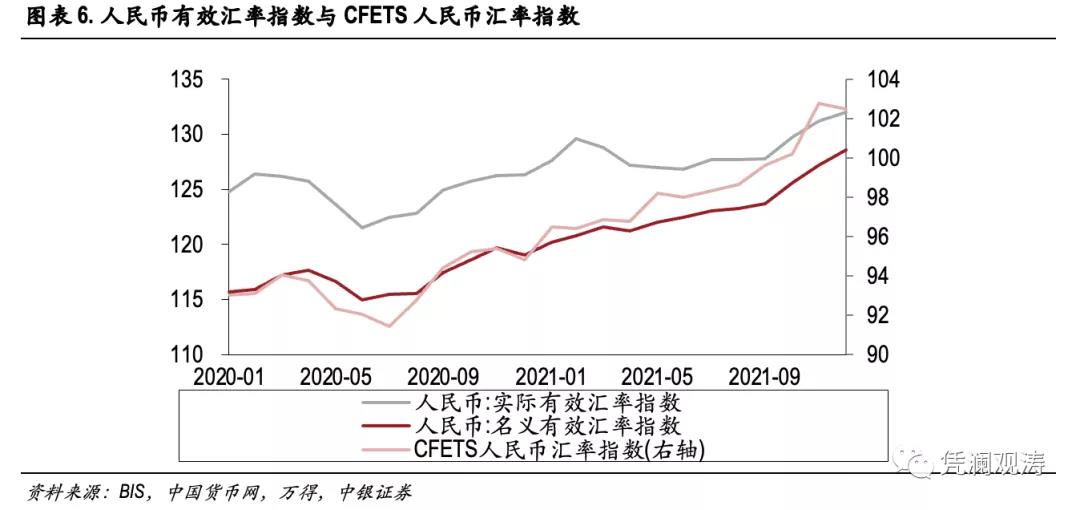

人民币多边汇率升幅超过双边汇率,对出口的影响由财务冲击转向竞争力隐忧关于最优汇率选择(包括汇率制度安排和汇率政策操作)的国际共识是没有一种选择适合所有国家以及一个国家所有时期。其背后的政策逻辑就是,每种选择都是有利有弊。自1994年初汇率并轨以来,人民币实行以市场供求为基础的、有管理的浮动汇率制度。在此汇率制度下,当前人民币汇率实行的是灵活的汇率政策,央行基本退出外汇市场的常态干预,让市场在汇率形成中发挥越来越大的作用,进而让汇率浮动成为吸收内外部冲击的减震器,或者说是宏观经济稳定和国际收支平衡的自动稳定器。但是,汇率灵活面临的挑战是,市场汇率容易出现偏离经济基本面的汇率超调。这轮人民币升值自2020年6月启动以来,前期主要是双边汇率持续走强,影响出口企业财务状况。企业出口从接单、生产、发货到收款一般有一个时间差,期间人民币汇率变动会产生汇兑损益。到2020年11月份,滞后3个月和滞后5个月环比的收盘价均值分别上涨4.9%、7.3%,这意味,如果出口企业在此前3至5个月内出口货物,并在11月份把取得的货款结汇,将遭受4%以上的汇兑损失。但2021年人民币兑美元汇率总体保持窄幅震荡,故人民币升值对出口企业的财务影响明显减轻,滞后3个月和滞后5个月环比的收盘价均值最大涨幅均出现在1月份,分别为3.6%、7.1%,此后涨幅明显收窄,甚至阶段性出现下跌,4至12月环比变动幅度均在2%以内(见图表4)。最近表现为,在美元指数走强背景下,由于其他大部分货币兑美元汇率贬值,因此人民币兑美元升值意味着人民币兑其他货币偏强,人民币多边汇率加速升值造成的出口竞争力冲击。2021年,人民币兑银行间外汇市场(即中国外汇交易中心系统,CFETS)交易的24种货币的中间价均出现升值(见图表5)。全年,CFETS人民币汇率指数累计上涨8.0%,远超过同期人民币兑美元双边汇率的涨幅;国际清算银行编制的人民币实际有效汇率指数上涨4.5%,其中四季度上涨3.3%,折年率达到13.8%,显示后期人民币多边汇率升值对企业出口竞争力影响加大(见图表6)。这或是11月18日央行首提“偏离程度与纠偏力量成正比”,并于12月9日人民币汇率创新高之际,晚间再次大幅提高金融机构外汇存款准备金率的重要原因。

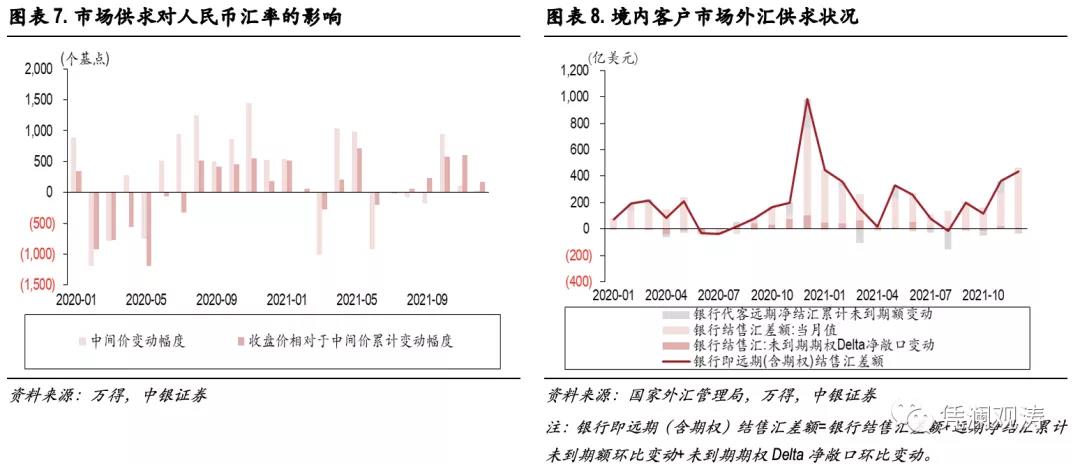

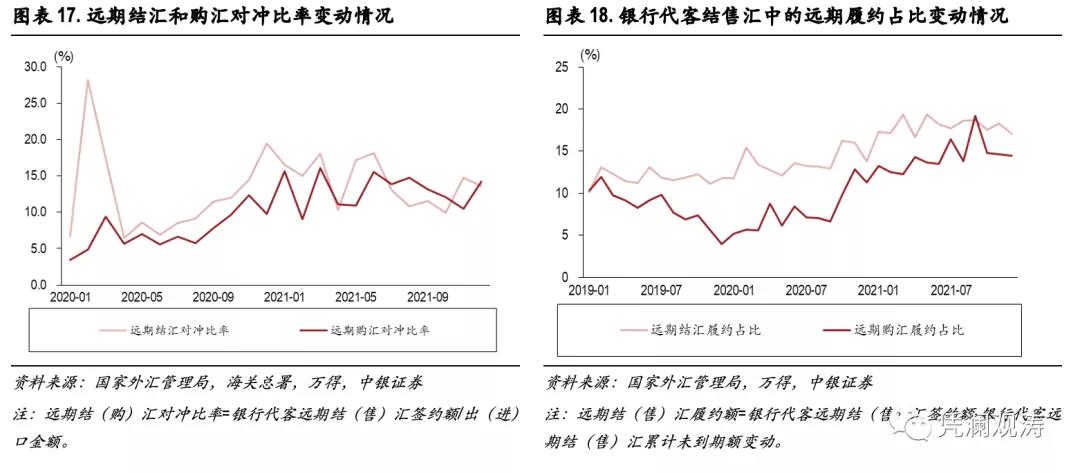

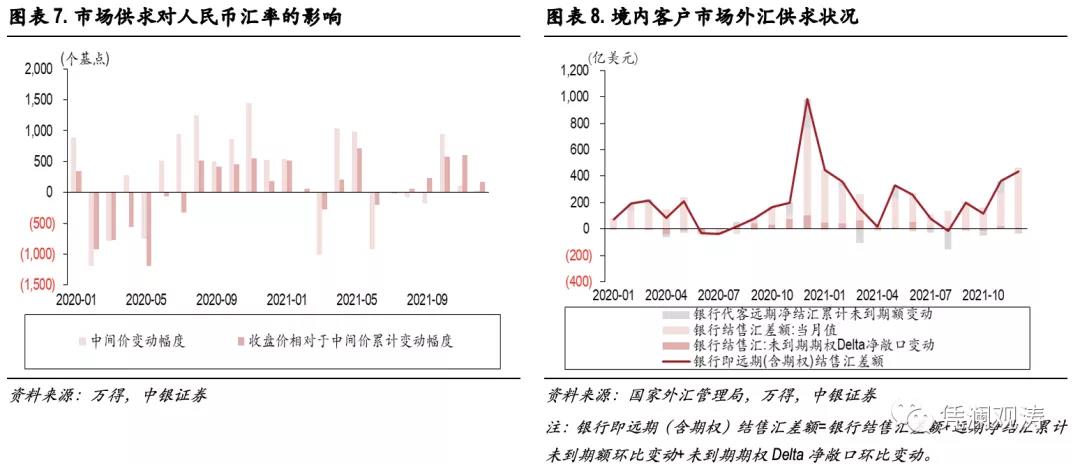

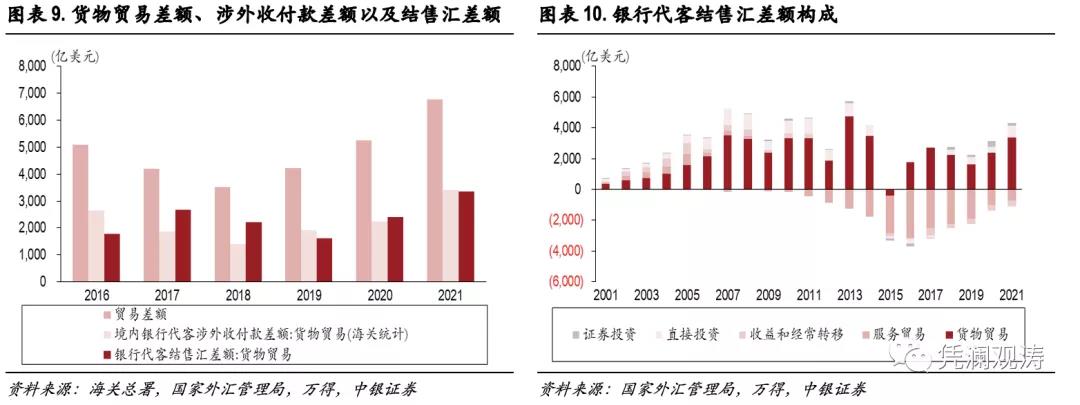

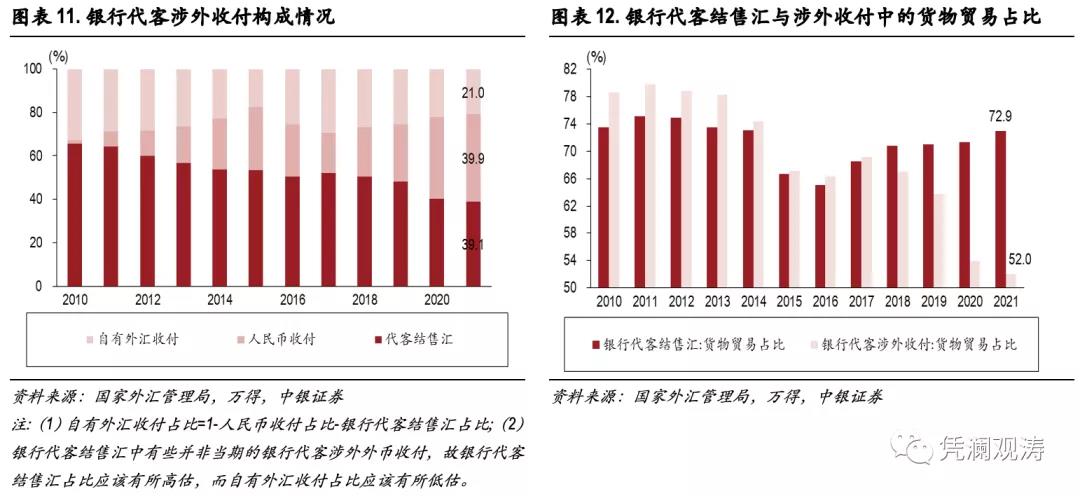

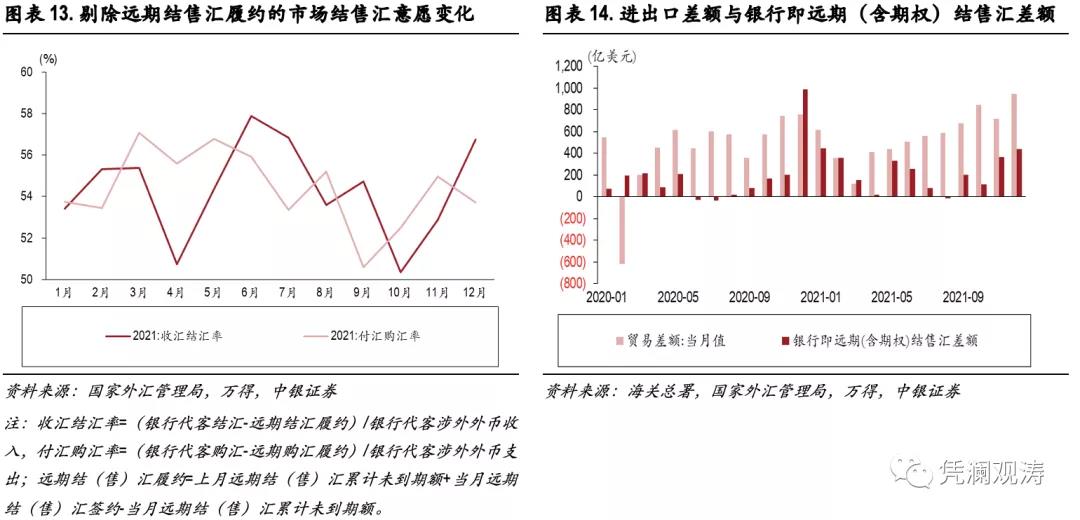

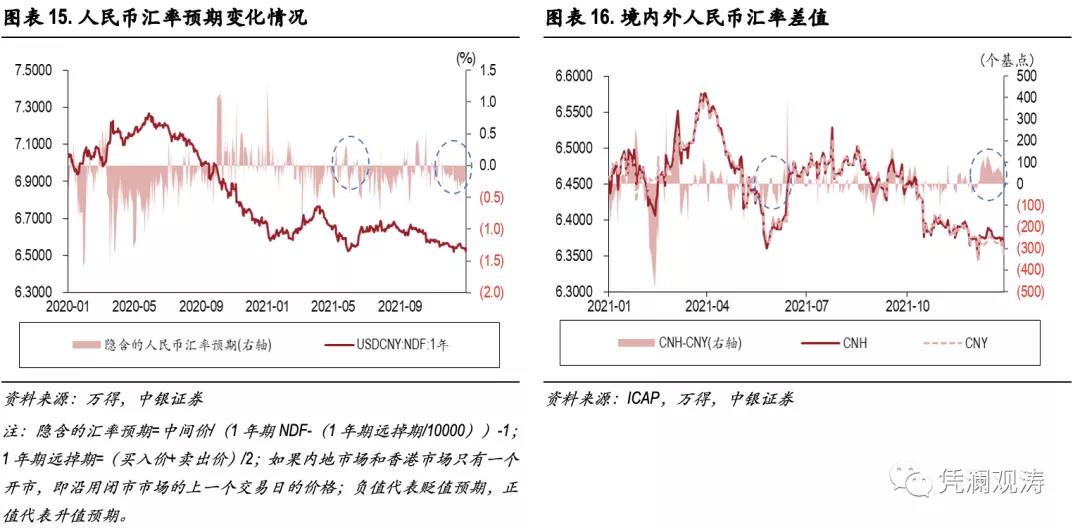

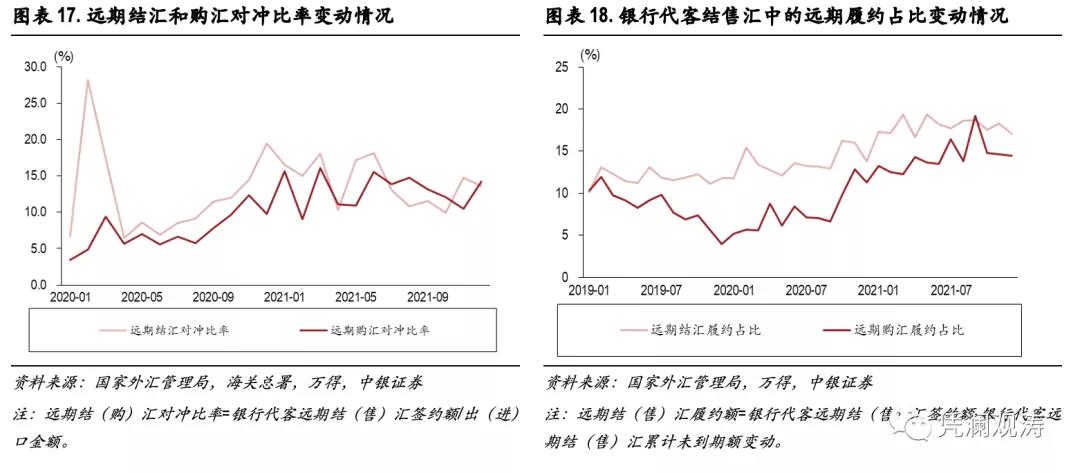

根据人民币汇率中间价报价公式(中间价=上日收盘价+隔夜篮子货币汇率走势),短期人民币汇率走势由市场供求和国际金融市场变化共同决定。2021年,由于美联储紧缩预期加强,ICE美元指数止跌反弹,累计上涨6.7%,但人民币汇率不跌反涨,尤其是四季度人民币汇率和美元指数出现大幅背离(见图表1),这主要反映了市场供求状况。全年,中间价累计上涨0.1492元,收盘价相对中间价偏强累计贡献了177%。其中,1月、5月、10至12月,市场供求对人民币汇率的影响尤为明显,贡献率均超过50%(见图表7)。全年,银行即远期(含期权)结售汇顺差总计2742亿美元,同比增加590亿美元,除了8月份为小幅逆差之外,其他月份均为顺差。这不同于2020年的情形。当年,境内外汇供求也出现大规模盈余,但中间价累计上涨0.4513元,收盘价相对中间价偏弱累计为负贡献30%(见图表7、8)。这说明,人民币汇率由市场决定不等于由供求关系决定,后者只是影响人民币汇率的因素之一。分项来看,2021年银行即期结售汇顺差2676亿美元,为2014年以来新高,同比增加1089亿美元(银行代客结售汇顺差3074亿美元,同比增加1633亿美元),贡献了银行结售汇总顺差增加额的184%;银行代客远期净结汇未到期额累计减少178亿美元,未到期期权Delta敞口净结汇余额增加244亿美元,两项合计,外汇衍生品交易增加外汇供给66亿美元,上年增加外汇供给564亿美元,对银行结售汇总顺差增加为负贡献84%(见图表8)。 受益于出口高增长景气,贸易大顺差的实需驱动是境内外汇供大于求的主因2021年,进出口总额突破6万亿美元,其中出口同比增长30%,贸易顺差6764亿美元,同比增长29%,创历史新高。受此影响,尽管可比口径的货物贸易涉外收付顺差仅有3395 亿美元,较海关进出口顺差少了3369亿美元,其中出口少收汇贡献了72%,但因为海关进出口顺差足够大,同期银行代客货物贸易结售汇顺差3365亿美元,同比增长40%,增加968亿美元(见图表9)。同期,疫情冲击下,服务贸易结汇需求增加,结售汇逆差继续收窄,同比减少309亿美元;国内经济增长韧性促进外商直接投资流入,直接投资结售汇顺差757亿美元,为2014年以来新高,同比增加386亿美元。前述三项分别贡献了银行即远期(含期权)结售汇顺差增加额的164%、52%和65%。虽然证券投资结售汇顺差同比收窄,但规模较小,难以抵消货物贸易结售汇顺差增幅,表明扩大资本流出政策在购汇层面反映的效果有限(见图表10)。由于部分金融开放业务涉及的本外币兑换要求在离岸市场办理,因此近年来跨境收付中人民币占比明显提高,2021年已经升至39.9%,创历史新高,但本外币兑换交易占比降至39.1%(见图表11)。并且,银行代客涉外收付中的货物贸易占比降至52.0%,银行代客结售汇中的货物贸易占比升至72.9%(其中,前8个月占比72.5%,后4个月占比73.6%)(见图表12)。这导致在岸人民币汇率更容易受到外贸形势的影响,是升值环境下人民币汇率易涨难跌的微观市场基础。2021年9月份以来,当全年贸易顺差基本已成定局情况下,为避免年底集中结汇造成的踩踏,企业采取了增加结汇或以自有外汇对外支付的操作。9月份,不含远期结售汇履约的银行代客收汇结汇率环比上升1.1个百分点,付汇购汇率下降4.6个百分点;12月份,分别上升3.9个百分点、下降1.3个百分点。9至12月份,银行代客收汇结汇率均值较前8个月回落1.0个百分点,付汇购汇率均值回落2.1个百分点(见图表13);在海关进出口顺差合计同比增长31%的情况下,银行即远期(含期权)结售汇顺差合计同比下降 22%,其中12月份结售汇顺差同比下降56%(见图表14)。市场汇率预期基本稳定,市场主体的汇率风险中性意识增强2021年,1年期NDF隐含的人民币汇率预期均值为-0.12%,明显低于2015年至2020年各年日均水平,全年升贬值预期交替出现,最强升值预期仅为1.3%,最强贬值预期仅为1.1%。尤其是9月份以来,市场汇率预期主要偏贬值方向,显示这波人民币汇率的独立行情主要是实际需求而非升值预期驱动(见图表15)。事实上,12月9日晚央行年内宣布外汇提准措施后,离岸市场做多人民币的投机势力迅速退场,以致到年底前,CNH相对CNY持续处于偏贬值方向。这与5月底6月初那波因顺周期羊群效应触发的人民币急涨行情不同,5月31日央行宣布提高外汇存款准备金率后,CNH相对CNY在6月上旬仍然以偏升值为主,此后正负差额交替出现(见图表16)。2021年,以远期结汇签约额与出口额比重衡量的远期结汇对冲比率为13.9%,略大于以远期售汇签约额与进口额比重衡量的远期售汇对冲比率13.1%,二者分别较上年上升2.1、5.7个百分点,表明市场加大了对人民币汇率波动风险的防范力度。尤其在人民币强势背景下,市场防范人民币贬值风险的力度明显增强。下半年,远期结汇对冲比率基本位于远期售汇对冲比率下方(见图表17)。各月,远期结汇履约占比变动较小但仍处于高位,全年占比为18.0%,较上年上升4.3个百分点,这有助于缓解人民币升值对出口企业的财务影响;远期购汇履约占比有所上升,最高升至9月份的19.2%,全年占比为14.5%,较上年上升6.4个百分点,也印证了市场防范人民币贬值风险的力度加大(见图表18)。

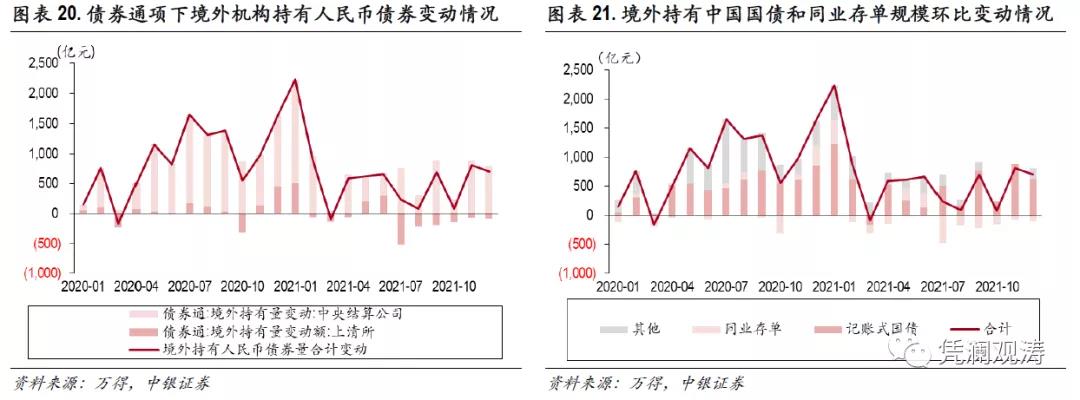

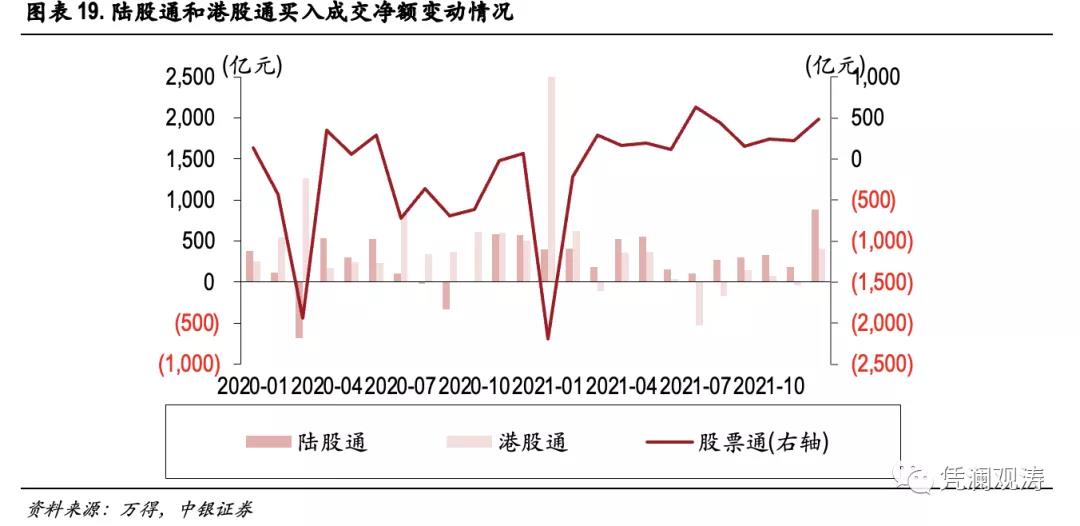

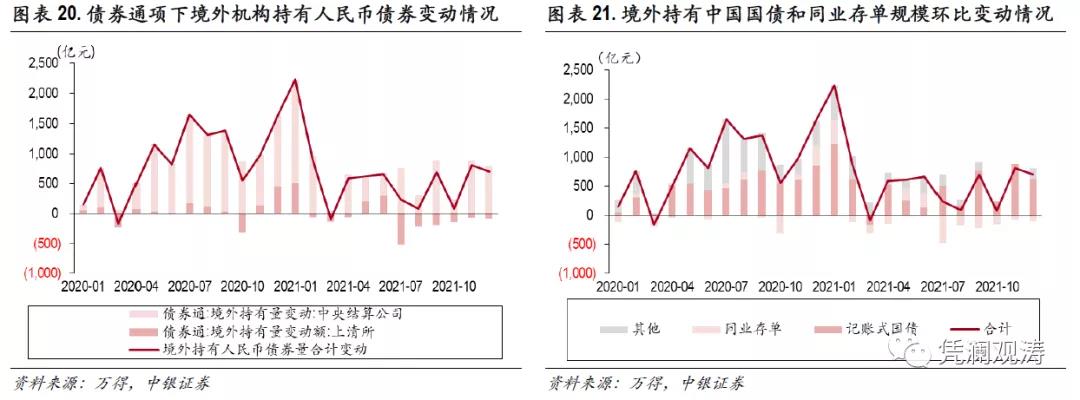

受益于出口高增长景气,贸易大顺差的实需驱动是境内外汇供大于求的主因2021年,进出口总额突破6万亿美元,其中出口同比增长30%,贸易顺差6764亿美元,同比增长29%,创历史新高。受此影响,尽管可比口径的货物贸易涉外收付顺差仅有3395 亿美元,较海关进出口顺差少了3369亿美元,其中出口少收汇贡献了72%,但因为海关进出口顺差足够大,同期银行代客货物贸易结售汇顺差3365亿美元,同比增长40%,增加968亿美元(见图表9)。同期,疫情冲击下,服务贸易结汇需求增加,结售汇逆差继续收窄,同比减少309亿美元;国内经济增长韧性促进外商直接投资流入,直接投资结售汇顺差757亿美元,为2014年以来新高,同比增加386亿美元。前述三项分别贡献了银行即远期(含期权)结售汇顺差增加额的164%、52%和65%。虽然证券投资结售汇顺差同比收窄,但规模较小,难以抵消货物贸易结售汇顺差增幅,表明扩大资本流出政策在购汇层面反映的效果有限(见图表10)。由于部分金融开放业务涉及的本外币兑换要求在离岸市场办理,因此近年来跨境收付中人民币占比明显提高,2021年已经升至39.9%,创历史新高,但本外币兑换交易占比降至39.1%(见图表11)。并且,银行代客涉外收付中的货物贸易占比降至52.0%,银行代客结售汇中的货物贸易占比升至72.9%(其中,前8个月占比72.5%,后4个月占比73.6%)(见图表12)。这导致在岸人民币汇率更容易受到外贸形势的影响,是升值环境下人民币汇率易涨难跌的微观市场基础。2021年9月份以来,当全年贸易顺差基本已成定局情况下,为避免年底集中结汇造成的踩踏,企业采取了增加结汇或以自有外汇对外支付的操作。9月份,不含远期结售汇履约的银行代客收汇结汇率环比上升1.1个百分点,付汇购汇率下降4.6个百分点;12月份,分别上升3.9个百分点、下降1.3个百分点。9至12月份,银行代客收汇结汇率均值较前8个月回落1.0个百分点,付汇购汇率均值回落2.1个百分点(见图表13);在海关进出口顺差合计同比增长31%的情况下,银行即远期(含期权)结售汇顺差合计同比下降 22%,其中12月份结售汇顺差同比下降56%(见图表14)。市场汇率预期基本稳定,市场主体的汇率风险中性意识增强2021年,1年期NDF隐含的人民币汇率预期均值为-0.12%,明显低于2015年至2020年各年日均水平,全年升贬值预期交替出现,最强升值预期仅为1.3%,最强贬值预期仅为1.1%。尤其是9月份以来,市场汇率预期主要偏贬值方向,显示这波人民币汇率的独立行情主要是实际需求而非升值预期驱动(见图表15)。事实上,12月9日晚央行年内宣布外汇提准措施后,离岸市场做多人民币的投机势力迅速退场,以致到年底前,CNH相对CNY持续处于偏贬值方向。这与5月底6月初那波因顺周期羊群效应触发的人民币急涨行情不同,5月31日央行宣布提高外汇存款准备金率后,CNH相对CNY在6月上旬仍然以偏升值为主,此后正负差额交替出现(见图表16)。2021年,以远期结汇签约额与出口额比重衡量的远期结汇对冲比率为13.9%,略大于以远期售汇签约额与进口额比重衡量的远期售汇对冲比率13.1%,二者分别较上年上升2.1、5.7个百分点,表明市场加大了对人民币汇率波动风险的防范力度。尤其在人民币强势背景下,市场防范人民币贬值风险的力度明显增强。下半年,远期结汇对冲比率基本位于远期售汇对冲比率下方(见图表17)。各月,远期结汇履约占比变动较小但仍处于高位,全年占比为18.0%,较上年上升4.3个百分点,这有助于缓解人民币升值对出口企业的财务影响;远期购汇履约占比有所上升,最高升至9月份的19.2%,全年占比为14.5%,较上年上升6.4个百分点,也印证了市场防范人民币贬值风险的力度加大(见图表18)。 股票通项下转为净流入,债券通项下境外机构净增持人民币债券规模下降从股票市场来看,2021年,陆股通项下(北上)累计净买入成交额为4322亿元,上年为2089亿元,各月均为净买入,其中12月份净买入890亿元,单月净买入额创历史新高(仅12月9日净买入217亿元,为历史次高),反映了国内经济稳增长预期以及多重利好政策影响;港股通项下(南下)累计净买入成交额为3791亿元,上年为5967亿元,全年有4个月为净卖出,7、8月份净卖出规模较大,主要受教育、互联网等行业监管政策影响,此后随着政策影响逐步消退,南下资金基本转为净买入;陆股通与港股通累计净买入成交额轧差合计,股票通项下累计净流入531亿元,上年净流出3877亿元(见图表19)。陆股通净买入增加和港股通净买入减少,对股票通项下跨境资金流动由净流出转为净流入贡献各半。从债券市场来看,2021年,债券通项下境外机构净增持人民币债券7487亿元,同比减少3183亿元。上清所数据显示,境外机构净减持人民币债券499亿元,上年净增持592亿元,主要贡献项是同业存单,境外机构由上年净增持16亿元转为净减持726亿元,净减持主要集中在三季度,与同期同业存单收益率回落、美元/人民币掉期成本上升有关。中债登数据显示,境外机构净增持人民币债券7986亿元,同比减少2092亿元,主要贡献项是政策性金融债,净增持规模由上年4217亿元降至1652亿元;虽然受中美货币政策重新错位的影响,中美利差由上年末的221个基点收窄至2021年末的126个基点,但记账式国债净增持规模为5756亿元,同比增加48亿元,全年只有3月份“缩减恐慌”时出现净减持(见图表20、21)。2021年,陆股通和债券通北向通项下资金净流入合计1.18万亿元,较上年减少7.4%。这显示,中美利差收敛总体减缓了外资流入,却未改变外资大规模流入的基本态势。不过,风险属性更强的权益类投资净流入增加,债券类投资净流入放缓,反映未来中国跨境资本流动的波动性或将进一步加大,美联储货币紧缩加速或是试金石。

股票通项下转为净流入,债券通项下境外机构净增持人民币债券规模下降从股票市场来看,2021年,陆股通项下(北上)累计净买入成交额为4322亿元,上年为2089亿元,各月均为净买入,其中12月份净买入890亿元,单月净买入额创历史新高(仅12月9日净买入217亿元,为历史次高),反映了国内经济稳增长预期以及多重利好政策影响;港股通项下(南下)累计净买入成交额为3791亿元,上年为5967亿元,全年有4个月为净卖出,7、8月份净卖出规模较大,主要受教育、互联网等行业监管政策影响,此后随着政策影响逐步消退,南下资金基本转为净买入;陆股通与港股通累计净买入成交额轧差合计,股票通项下累计净流入531亿元,上年净流出3877亿元(见图表19)。陆股通净买入增加和港股通净买入减少,对股票通项下跨境资金流动由净流出转为净流入贡献各半。从债券市场来看,2021年,债券通项下境外机构净增持人民币债券7487亿元,同比减少3183亿元。上清所数据显示,境外机构净减持人民币债券499亿元,上年净增持592亿元,主要贡献项是同业存单,境外机构由上年净增持16亿元转为净减持726亿元,净减持主要集中在三季度,与同期同业存单收益率回落、美元/人民币掉期成本上升有关。中债登数据显示,境外机构净增持人民币债券7986亿元,同比减少2092亿元,主要贡献项是政策性金融债,净增持规模由上年4217亿元降至1652亿元;虽然受中美货币政策重新错位的影响,中美利差由上年末的221个基点收窄至2021年末的126个基点,但记账式国债净增持规模为5756亿元,同比增加48亿元,全年只有3月份“缩减恐慌”时出现净减持(见图表20、21)。2021年,陆股通和债券通北向通项下资金净流入合计1.18万亿元,较上年减少7.4%。这显示,中美利差收敛总体减缓了外资流入,却未改变外资大规模流入的基本态势。不过,风险属性更强的权益类投资净流入增加,债券类投资净流入放缓,反映未来中国跨境资本流动的波动性或将进一步加大,美联储货币紧缩加速或是试金石。

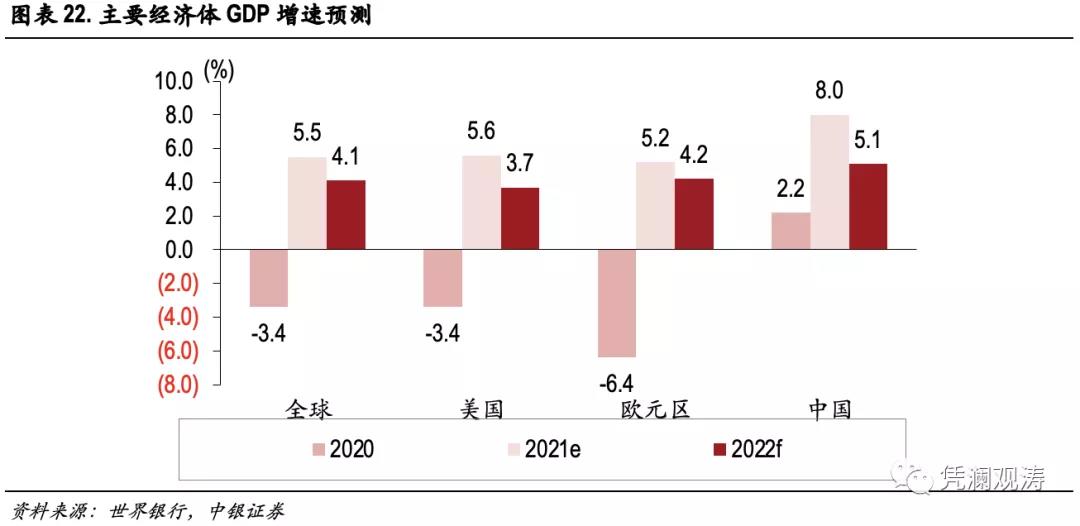

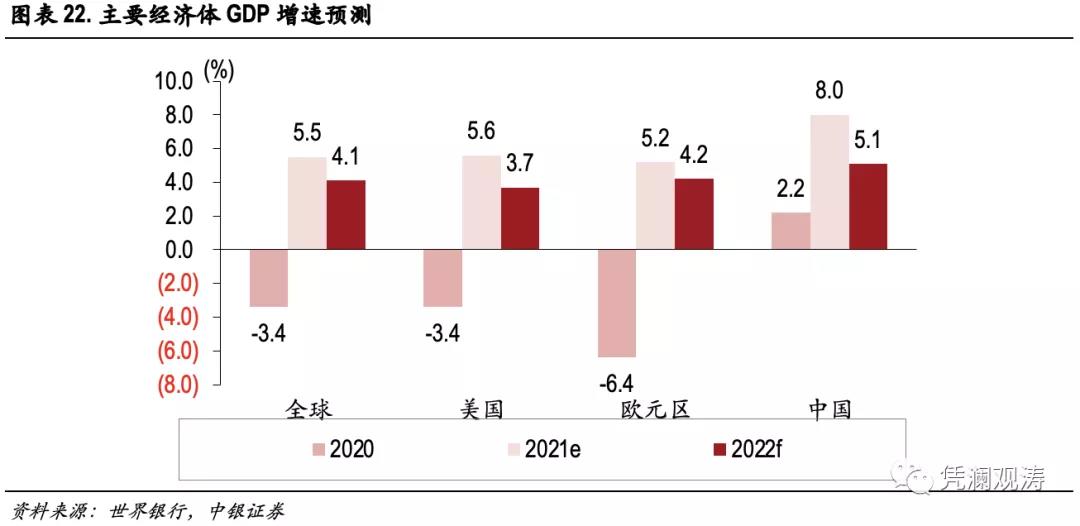

人民币汇率存在超调隐忧,关注市场和政策因素带来的纠偏风险如前所述,境内外汇供求状况是影响2021年人民币汇率的重要因素,因此2022年中国出口高景气能否持续、贸易顺差如何变化,对于判断人民币汇率走势十分关键。基准情形下,如果全球疫情逐步好转,供应链问题在下半年得到解决,中国可能面临出口订单分流、增速回落的情况,而国内经济稳增长会增加进口需求,这将收敛外汇供大于求的缺口。但如果全球疫情恶化,中国可能继续享受先进先出的红利,贸易顺差以及外汇供求缺口进一步扩大,对人民币汇率形成支撑。不过,人民币汇率的影响因素众多。市场因素方面,除了出口前景之外,随着美联储紧缩步伐加快,而中国经济强调稳字当头,货币政策稳健略偏宽松,中美利差可能进一步收窄,内外部均存在金融风险隐患,并且中国经济相对于其他国家的领先优势可能进一步消退(见图表22),这些因素都可能利空人民币。 政策因素方面,2020年6月份以来人民币强势升值态势引发各界关注,政府部门多次发声并出台多项政策引导市场预期。例如,2020年12月中央经济工作会议时隔两年后重提“保持人民币汇率在合理均衡水平上的基本稳定”,2021年11月全国外汇市场自律机制第八次工作会议强调“偏离程度与纠偏力量成正比”,2022年1月刘国强副行长在2021年金融统计数据新闻发布会上强调“汇率可能在短期偏离均衡水平,但从中长期看,市场因素和政策因素会对汇率偏离进行纠正”。为避免汇率超调,不排除2022年相关政府部门会出台针对性的调控措施,保持人民币汇率在合理均衡水平上的基本稳定。新年伊始,人民币汇率屡创三年半来的新高,恢复了与美元指数走势的跷跷板效应。截至1月25日,ICE美元指数总体偏弱,最多较上年末跌了1.1%,人民币汇率中间价升至6.3418,累计上涨0.5%;境内银行间市场即期询价日均外汇成交量301亿美元,较上月日均回落了10%,特别是21、24和25日,境内人民币汇率收盘价升破6.34、6.33,这三个交易日的外汇成交量连续低于300亿美元。此外,2020年底银行结售汇近千亿大顺差,2021年初人民币汇率升破6.50,首月最大涨幅1.3%。上月,海关贸易顺差近千亿,而2022年初至今人民币尚未升破6.30,最大涨幅不足0.8%,或显示人民币的升值动能减弱。

政策因素方面,2020年6月份以来人民币强势升值态势引发各界关注,政府部门多次发声并出台多项政策引导市场预期。例如,2020年12月中央经济工作会议时隔两年后重提“保持人民币汇率在合理均衡水平上的基本稳定”,2021年11月全国外汇市场自律机制第八次工作会议强调“偏离程度与纠偏力量成正比”,2022年1月刘国强副行长在2021年金融统计数据新闻发布会上强调“汇率可能在短期偏离均衡水平,但从中长期看,市场因素和政策因素会对汇率偏离进行纠正”。为避免汇率超调,不排除2022年相关政府部门会出台针对性的调控措施,保持人民币汇率在合理均衡水平上的基本稳定。新年伊始,人民币汇率屡创三年半来的新高,恢复了与美元指数走势的跷跷板效应。截至1月25日,ICE美元指数总体偏弱,最多较上年末跌了1.1%,人民币汇率中间价升至6.3418,累计上涨0.5%;境内银行间市场即期询价日均外汇成交量301亿美元,较上月日均回落了10%,特别是21、24和25日,境内人民币汇率收盘价升破6.34、6.33,这三个交易日的外汇成交量连续低于300亿美元。此外,2020年底银行结售汇近千亿大顺差,2021年初人民币汇率升破6.50,首月最大涨幅1.3%。上月,海关贸易顺差近千亿,而2022年初至今人民币尚未升破6.30,最大涨幅不足0.8%,或显示人民币的升值动能减弱。

披露声明

本报告准确表述了证券分析师的个人观点。该证券分析师声明,本⼈未在公司内、外部机构兼任有损本⼈独立性与客观性的其他职务,没有担任本报告评论的上市公司的董事、监事或⾼级管理⼈员;也不拥有与该上市公司有关的任何财务权益;本报告评论的上市公司或其它第三⽅都没有或没有承诺向本⼈提供与本报告有关的任何补偿或其它利益。

中银国际证券股份有限公司同时声明,将通过公司⽹站披露本公司授权公众媒体及其他机构刊载或者转发证券研究报告有关情况。如有投资者于未经授权的公众媒体看到或从其他机构获得本研究报告的,请慎重使用所获得的研究报告,以防⽌被误导,中银国际证券股份有限公司不对其报告理解和使用承担任何责任。

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司