控制通胀已成为美联储的头等大事。用高利率来反通胀,美联储主席鲍威尔首先要有沃尔克的勇气,冒着经济衰退、失业激增的风险。尽管鲍威尔也强调,他相信美联储可以在不引发经济衰退的情况下降低通胀,但从沃尔克时期的经验看,采取货币紧缩政策后,情况可能未必如此。

对标普500席勒市盈率、月均联邦基金利率和月均10年期美国国债收益率去自然对数后做相关性分析显示,利率变动对股价和房价都有预期中的影响,而且对全球无风险收益之锚——10年期美国国债收益率变动的影响力更大。

虽然当前美国的通胀尚未达到20世纪七八十年代滞胀时期的两位数水平,但是鲍威尔面临的挑战并不比沃尔克少。鲍威尔要在物价稳定、经济复苏、金融稳定之间“走钢丝”,这可不是一件轻松惬意的活儿。

当地时间3月3日,美联储主席杰罗姆·鲍威尔在出席参议院银行委员会的半年度听证时重申,支持本月议息会议宣布加息25个基点。他表示,鉴于俄乌局势的不确定性,美联储需要谨慎行动,同时承诺美联储会不惜一切稳定物价。面对40年来最严重的通胀局面,美联储即将迎来第二个“沃尔克时刻”。

沃尔克反通胀的“一招鲜”

鲍威尔的第一个挑战:增长和就业

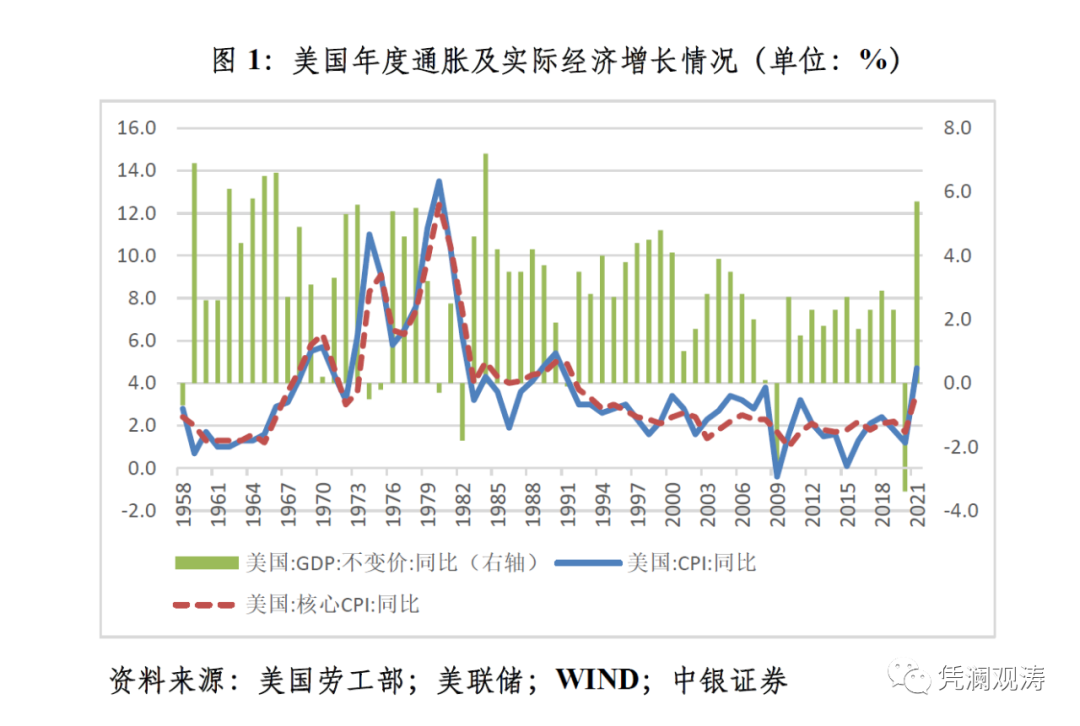

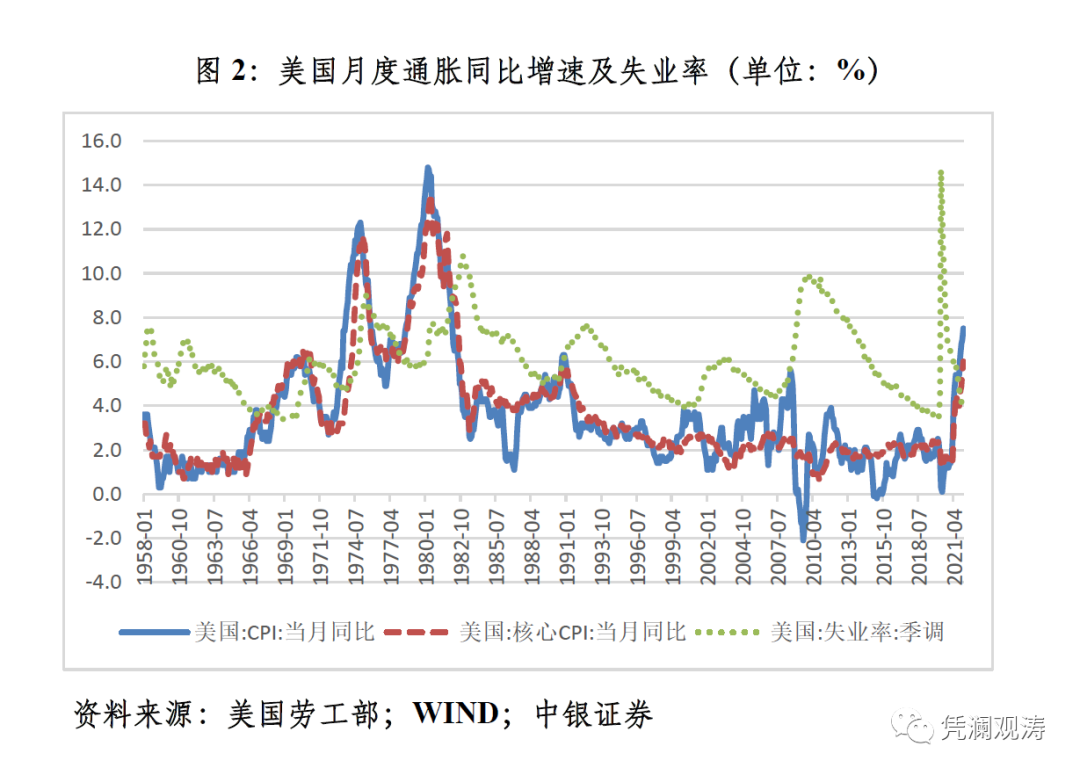

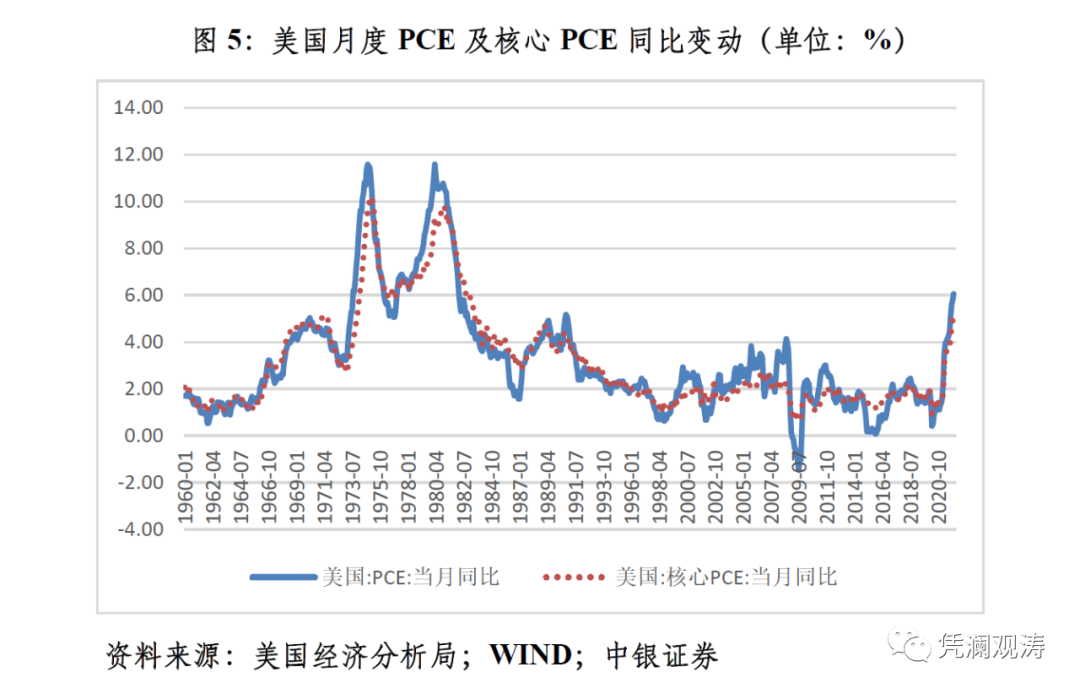

自2021年4月以来,美国的通胀数据持续“爆表”,迫使美联储改口“通胀暂时论”,加快货币紧缩进程,加息和缩表均已提上议事日程。到2022年1月,美国CPI和核心CPI分别同比增长7.5%和6.0%,PCE和核心PCE分别增长6.1%和5.2%,均创下40年来的新高(见图2和图5)。

控制通胀已成为美国政府也是美联储的头等大事。日前,鲍威尔虽然承认俄乌局势带来了不确定性,但依然表示撤出新冠肺炎疫情时期支持政策的必要性没有改变,支持本月开启加息周期,同时对在通胀过热情况下采取更大幅度的加息持开放态度。由此可见,俄乌局势只会影响美联储货币紧缩的节奏和力度,但不会影响美联储退出宽松货币政策的方向。

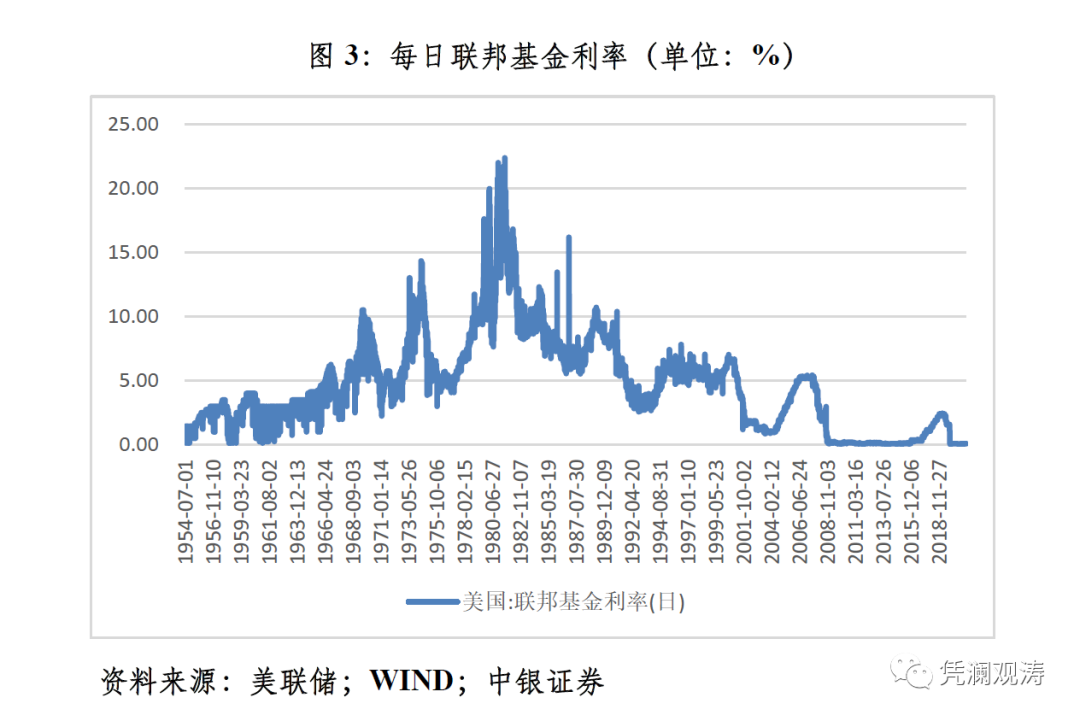

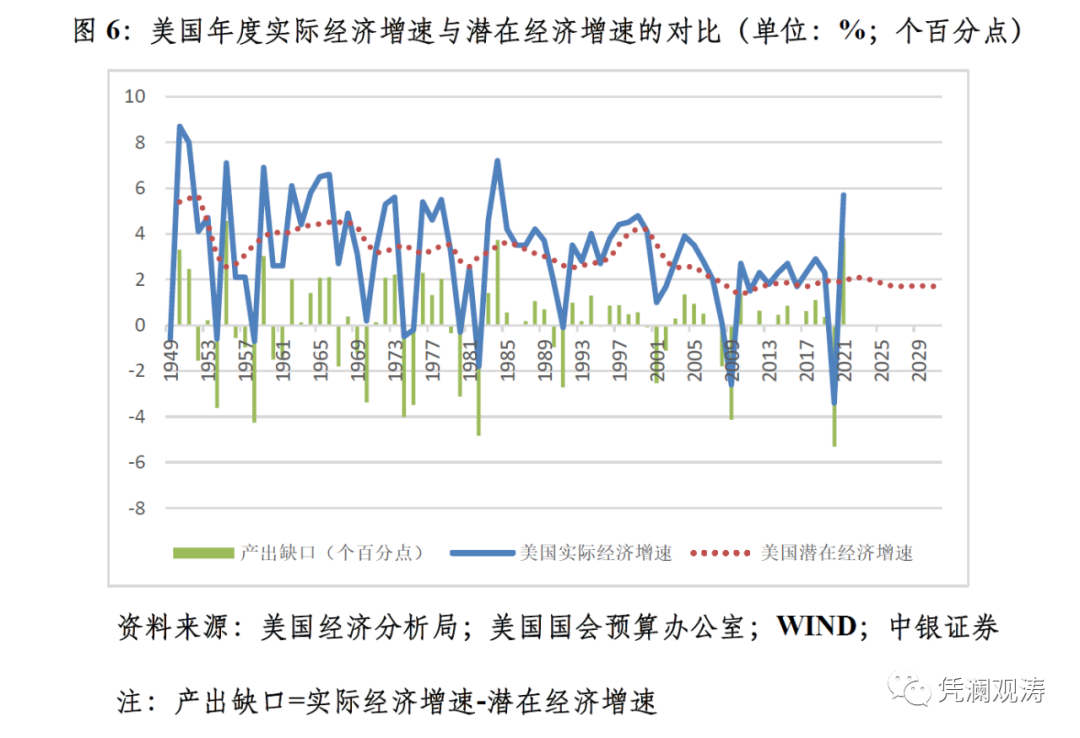

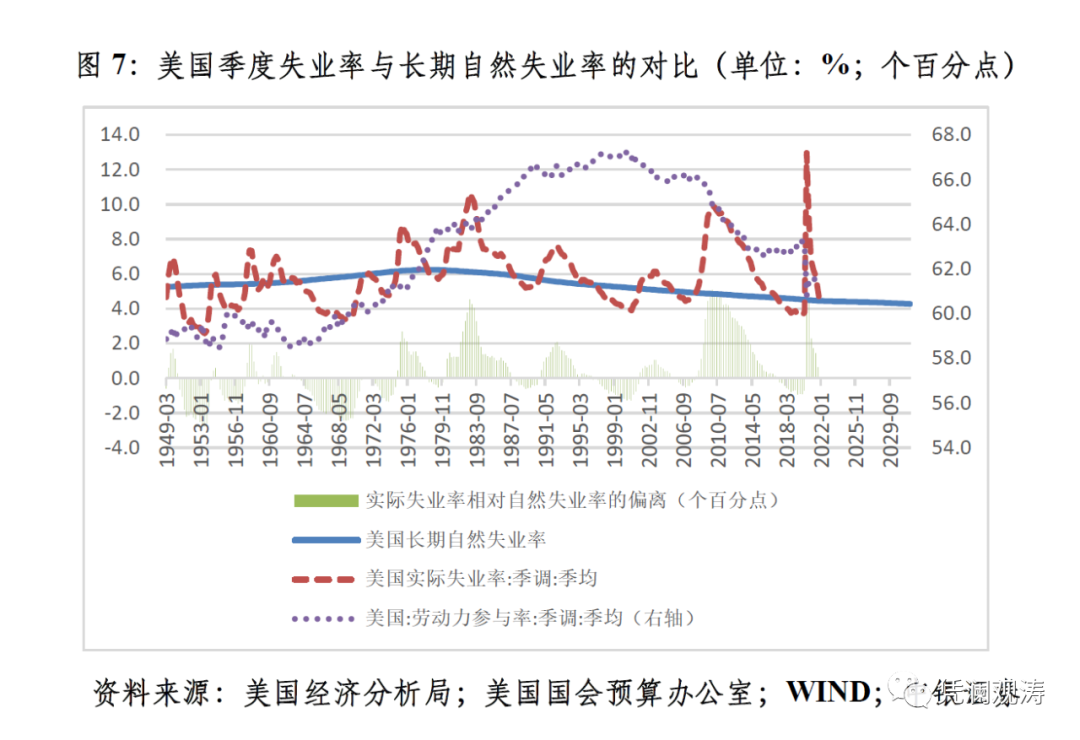

当然,用高利率来反通胀,鲍威尔首先要有沃尔克的勇气,冒着经济衰退、失业激增的风险。事实上,从实际经济增速相对潜在经济增速的偏离度看,1979年至1982年,美国都是负产出缺口。故即便美国仅在1979年和1982年出现经济负增长,但失业率依然高企(见图6和图2)。现在,美国的潜在经济增速已从20世纪七八十年代的3%左右降至2%左右,长期自然失业率也由6%左右降至4.5%左右。根据国际货币基金组织等国际组织的最新预测,2022年美国经济增长预测值为3.7%至4.0%,高于同期2.1%的潜在增速。同时,在2021年四季度,美国平均失业率为4.2%,也低于同期长期自然失业率4.5%(见图7)。这正是当前市场预期美联储加息条件成熟的重要原因。鲍威尔在前述听证会上也坦承“我们本应该早一些行动”。

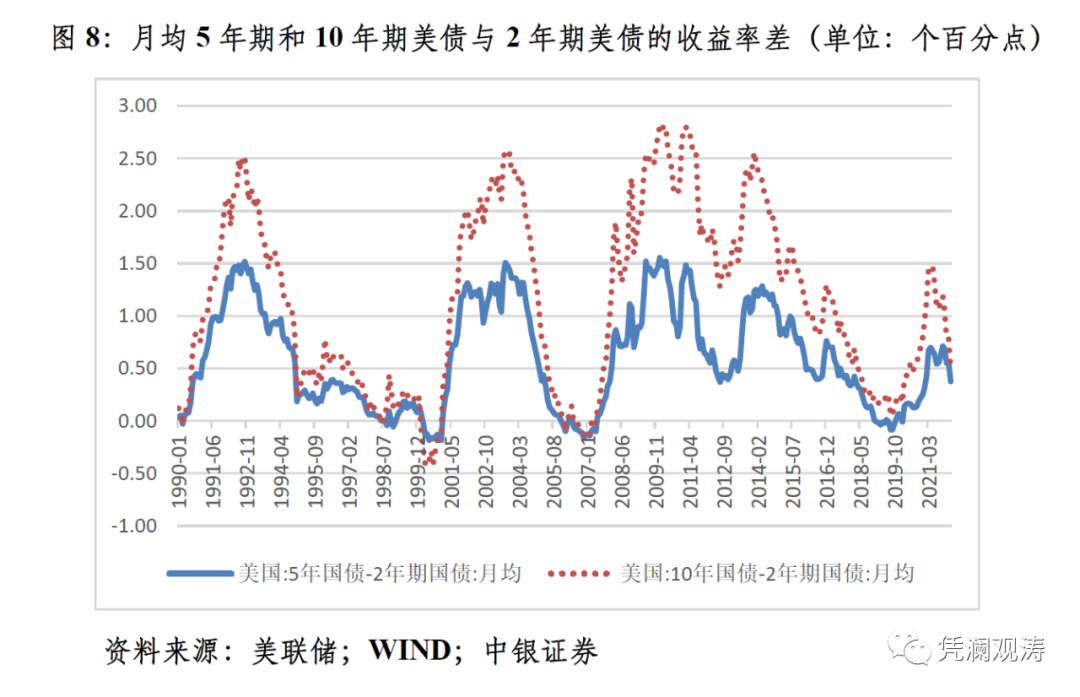

尽管鲍威尔也强调,他相信美联储可以在不引发经济衰退的情况下降低通胀,但从沃尔克时期的经验看,采取货币紧缩政策后,前述“安全垫”可能迅速消失。实际上,自2021年11月份美联储正式启动缩减债券购买规模以来,5年期、10年期美国国债与2年期美国国债的收益率差值均趋于收敛。到2022年2月,月均差值分别较2021年11月份收敛了32和55个基点(见图8)。这说明市场已开始预期,加息之后美国经济可能陷入衰退,美联储或将在一两年之内又会重启降息。

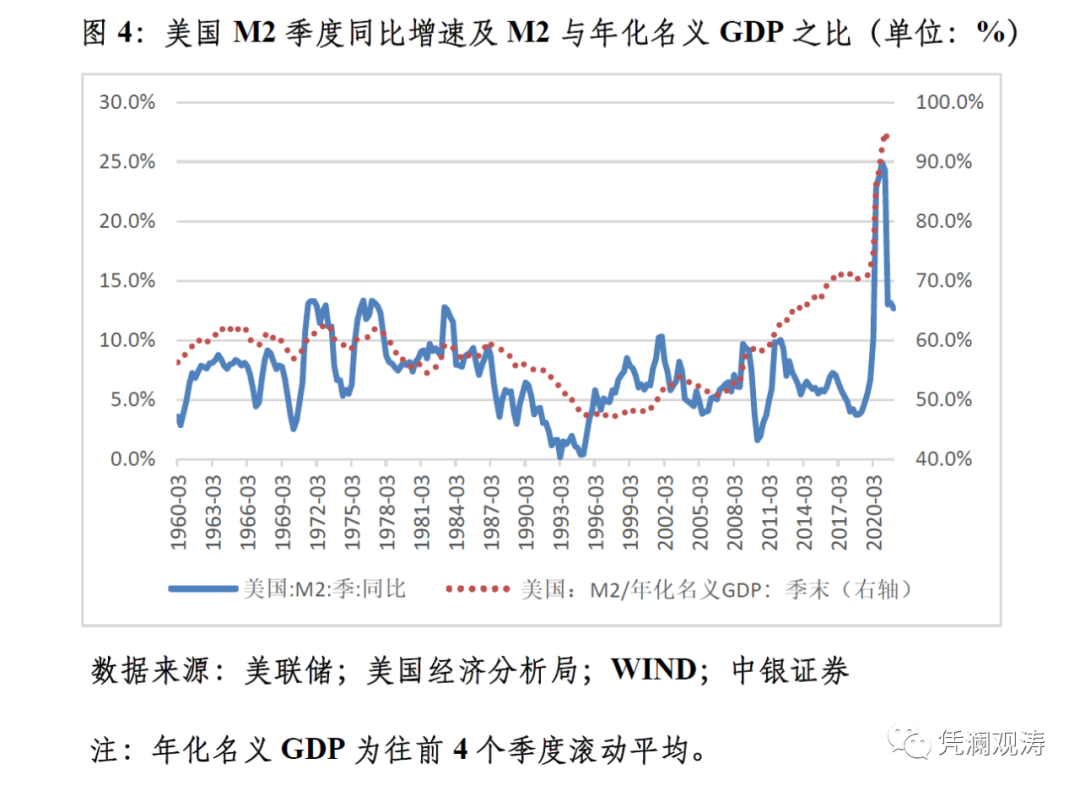

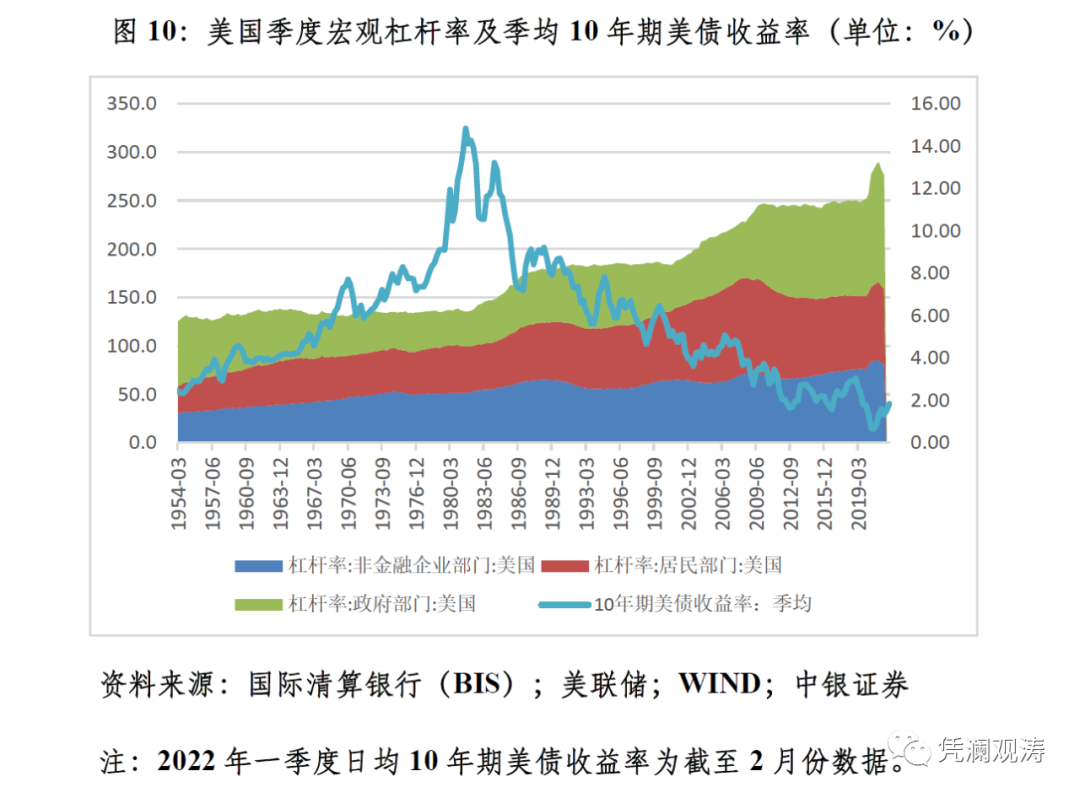

两头“拦路虎”:高债务杠杆和高资产价格

鲍威尔还面临两个比前辈沃尔克更加头疼的问题:一个是高债务杠杆。20世纪七十年代的高通胀主要是受1973年至1974年和1979年至1980年两次石油危机的影响(见图9)。当时,美国的宏观杠杆率变化不大。到1979年6月底,宏观杠杆率为135.2%,仅较1973年9月底(第一次石油危机爆发前夕)上升了0.6个百分点。反倒是在沃尔克离任时的1987年9月底,宏观杠杆率升至175.3%,较1979年6月底上升了40.1个百分点,其中政府部门杠杆率为53.5%,上升了17.3个百分点。而鲍威尔面对的美国债务泡沫则要比沃尔克大得多。到2021年9月底,美国的宏观杠杆率为276.3%,较2019年底跳升25个百分点,较2008年9月底更是跳升44.4个百分点。其中,政府部门杠杆率为116.7%,分别跳升16.8和55.1个百分点(见图10)。

现代货币理论(MMT)的一个重要前提条件是,无通胀或低通胀情形下可以维持零利率或者低利率,政府可以低成本为赤字融资,由央行印钞买单。但是,若迫于通胀压力快速加息,大幅推高政府融资成本,则政府债务的可持续性堪忧。

2021年底,美国国债余额与名义GDP之比为128.8%,较2008年底上升56.3个百分点,但美国联邦政府利息支付成本由3.9%降至1.8%(见图11)。1994年至2021年,美国国债利息成本与年均10年期美国国债收益率的相关性高达+0.971。2021年,日均10年期美国国债收益率较上年提高了56个基点,增长63%;2022年前两个月,日均10年期美国国债收益率较上年四季度又上升了31个基点,增长20%(见图10)。美国国债收益率若因通胀上行、紧缩预期的影响持续飙升,则意味着美国政府“寅吃卯粮”的好日子可能就要“到头了”。

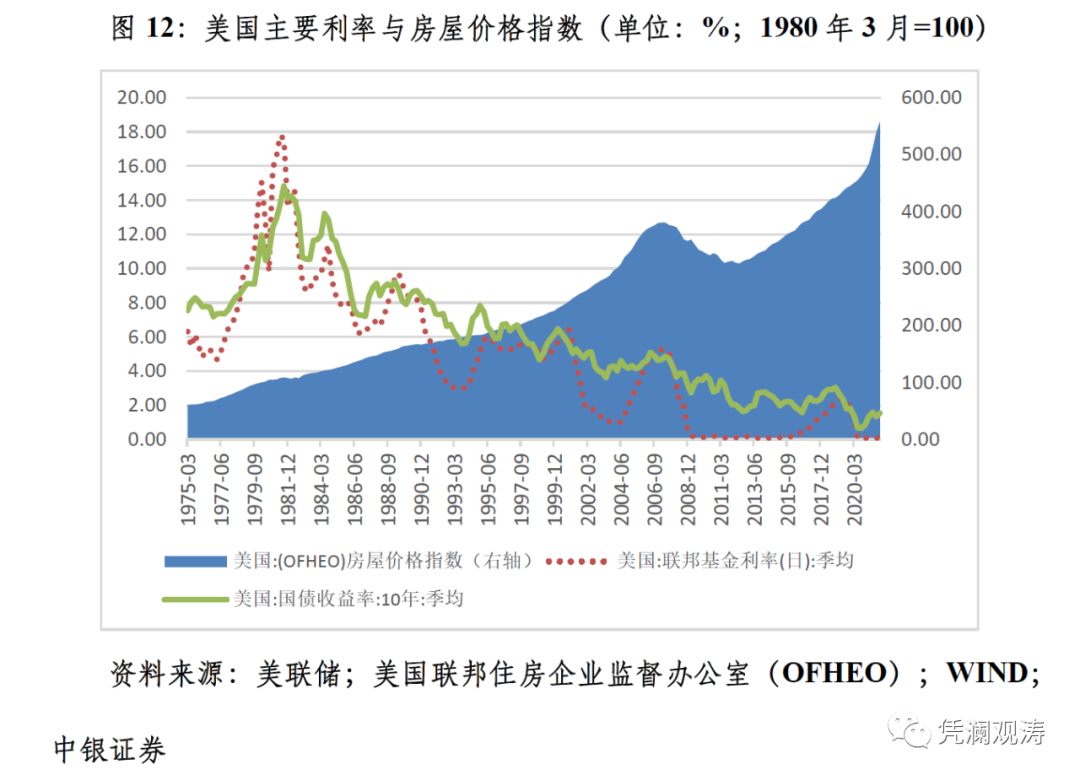

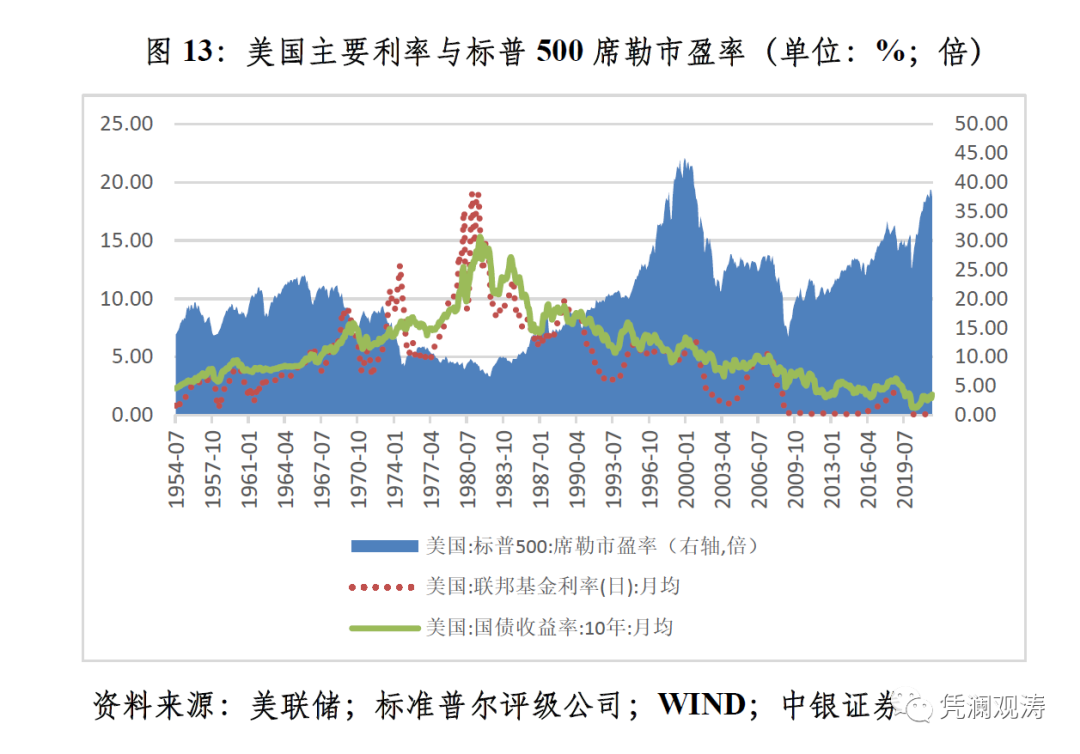

另一个是高资产价格。在沃尔克反通胀期间,美国爆发了20世纪八十年代的储贷危机,但其根本原因并非房地产泡沫破灭,而缘于储贷机构过于单一的业务模式、风险的高度集中和资产负债久期错配,七十年代的高利率只是一个诱因。这一时期,美国的房地产市场表现强劲。1975年二季度至1979年四季度,美国OFHEO房屋价格指数累计上涨64%;1980年初至1995年底危机处置期间,进一步上涨了95%(见图12)。当时,美国股市的泡沫并不严重。1977年初至1982年底,标普500席勒市盈率基本不到10倍,处于历史低位(见图13)。

现在的情形则不然。经过这轮美联储的大水漫灌,美国不论股价还是房价均处于历史高位。到2021年底,美国OFHEO房屋价格指数较2019年底上涨了25%,较次贷危机前的2006年底上涨了47%。到2022年2月,标普500席勒市盈率为35.80倍,较2019年底上升了18%,较2009年3月份低点上升了1.69倍,处于1910年初以来的96.8%分位(见图13)。

对标普500席勒市盈率、月均联邦基金利率和月均10年期美国国债收益率去自然对数后做相关性分析显示,从1958年7月至2022年2月,标普500席勒市盈率月环比变动与联邦基金利率月环比变动的相关性为-0.447,与10年期美国国债收益率月环比变动的相关性为-0.622。对房屋价格指数和相关利率做类似处理后做相关性分析显示,从1975年一季度至2021年四季度,美国OFHEO房价指数季度环比变动与联邦基金利率季度环比变动的相关性为-0.690,与10年期美国国债收益率季度环比变动的相关性为-0.831。由此可见,利率变动对股价和房价都有预期中的影响,而且对全球无风险收益之锚——10年期美国国债收益率变动的影响力更大。

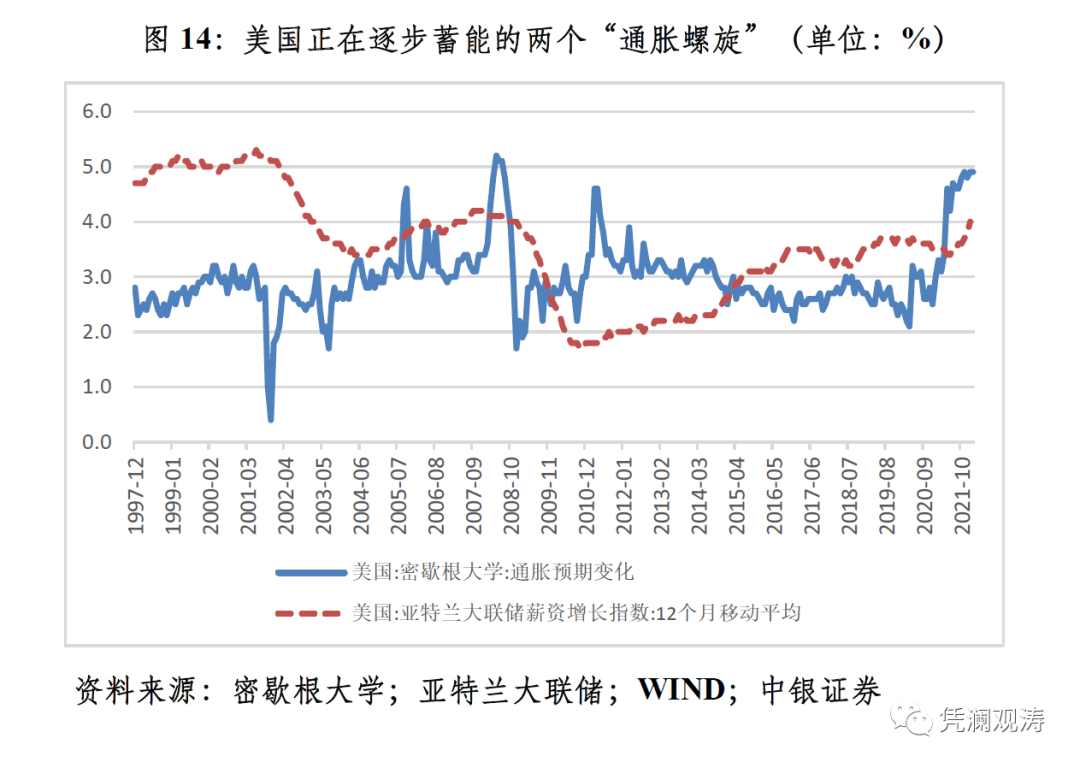

综上所述,虽然当前美国的通胀尚未达到20世纪七八十年代滞胀时期的两位数水平,但是鲍威尔面临的挑战并不比沃尔克少:货币紧缩力度小了,可能不足以遏制形成通胀—通胀预期、薪资—物价上涨的两个“通胀螺旋”(见图14);货币紧缩力度大了,又可能会扼杀经济复苏或者刺破资产泡沫。鲍威尔要在物价稳定、经济复苏、金融稳定之间“走钢丝”,这可不是一件轻松惬意的活儿。如果做成了,鲍威尔至少会比本·伯南克(前美联储主席)更伟大,因为伯南克只做了放水的活儿。

(作者系中银证券全球首席经济学家)

END

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司