要点

近期人民币下跌不是外资减持人民币资产的原因而是结果。只要疫情蔓延势头得到有效控制,或是防疫措施更加精准、科学,加上宏观政策靠前发力、适时加力,经济复苏前景明朗,市场信心恢复,外资随时都可能回来,人民币汇率也会重新得到支撑。反倒是汇率政策僵化,既可能掣肘国内货币政策,又可能影响外国投资者信心。

注:本文发表于《第一财经日报》2022年4月24日。

又猜到了这轮人民币汇率调整

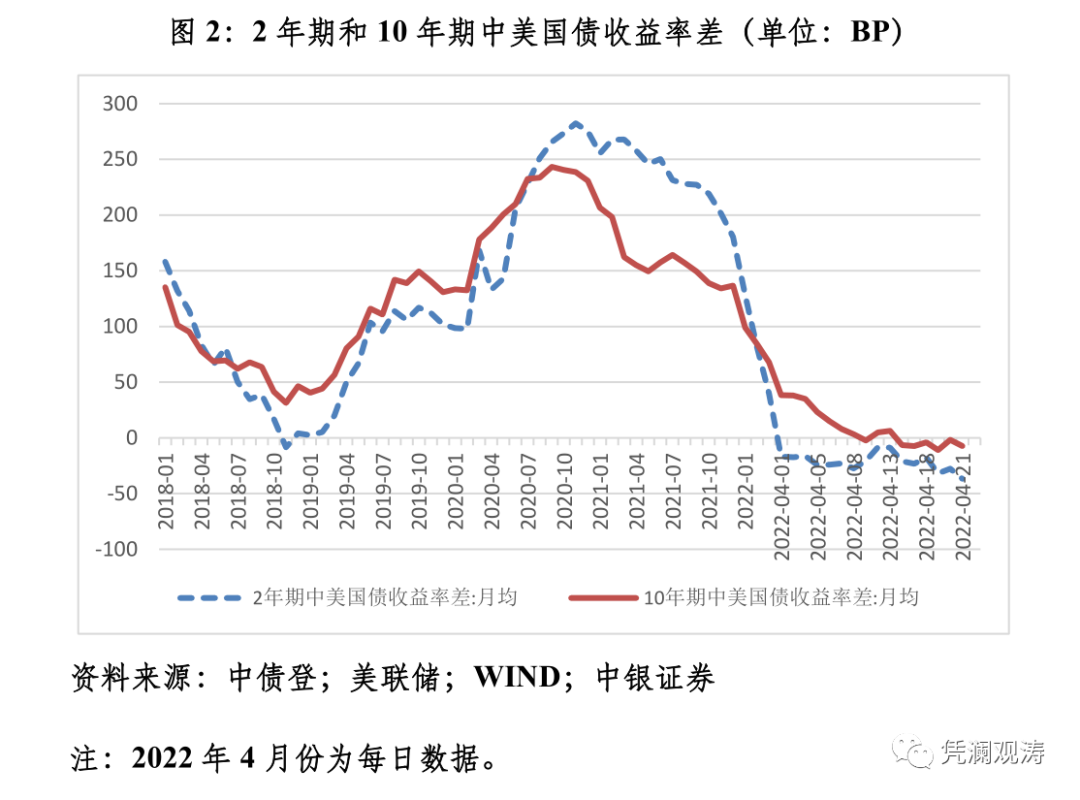

今年,笔者又预警了美联储紧缩可能带来的风险。2月底,笔者应邀撰文,提出了七个溢出渠道、四种影响场景和六大应对之策,该文于3月底正式对外发表(参见《管涛:发达经济体货币紧缩对中国的溢出渠道及应对》)。日前,笔者参加清华五道口全球金融论坛时进一步指出,美联储政策紧缩是今年影响人民币汇率走势的重要因素,并做出了四个场景或者四个阶段的判断(参见《管涛:若美联储货币紧缩力度超预期,人民币汇率或会重新承压》)。

第一个场景或阶段,美联储温和有序紧缩,中国外资流入减缓,人民币升值减缓;第二个场景或阶段,美联储更加激进的加息甚至同时启动缩表,会引起美国经济金融市场动荡,导致中国阶段性资本外流,人民币汇率有涨有跌、双向波动;第三个场景或阶段,美联储货币紧缩力度超预期,有可能刺破资产泡沫,引发经济衰退,中国将难以独善其身,人民币汇率会重新承压;第四个场景或阶段,危机之后,美联储重回货币宽松,如果中国能继续保持经济复苏在全球的领先地位,就可能重现资本回流,人民币汇率会更加强势。

最近这波急跌是市场情绪的集中宣泄

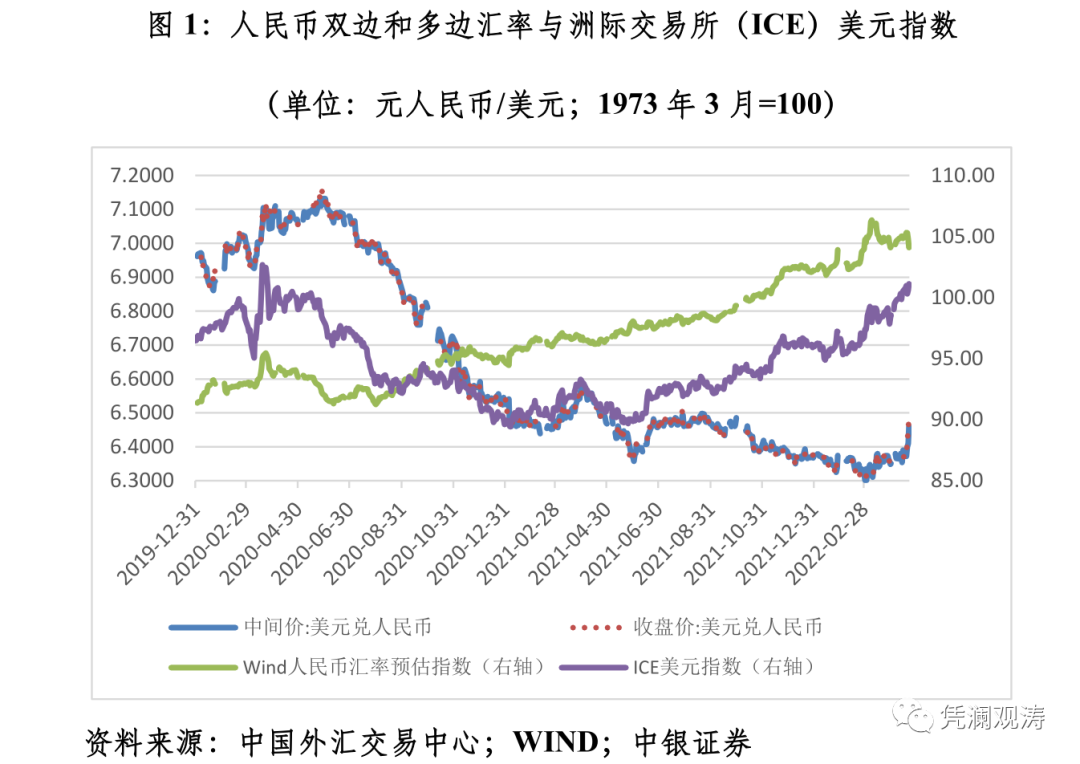

2020年6月初起,国内疫情防控好、经济复苏快,外部美元指数弱、中美利差大等利好共振,一起指向人民币汇率升值,到年底累计涨了近10%。去年,经济复苏放缓、金融市场动荡、美元指数反弹、中美利差收敛等因素的支撑作用减弱,但疫情防控领先、外需景气延续,驱动人民币汇率迎着美指反弹继续小幅升值(见图1)。

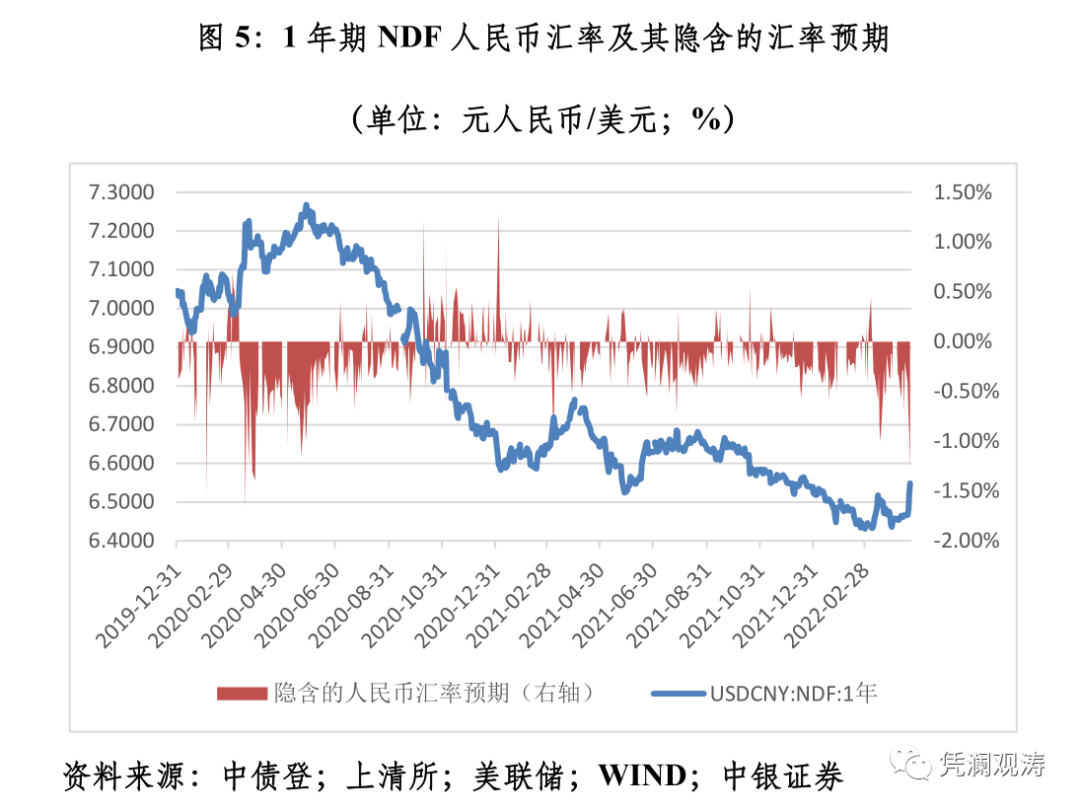

3月初,人民币汇率还创下近四年来新高,但自中旬起出现调整的苗头。当时,俄乌冲突风险外溢叠加中概股监管加强、国内疫情大幅反弹,人民币汇率快速回调,一举抹去年内所有涨幅,之后围绕去年底的水平反复震荡。上周,因个别城市疫情蔓延未得到有效控制,经济循环畅通问题更加突出,加重了市场对国内经济复苏和出口前景的担忧。周三,IMF下调中国今年经济增长预测值0.4个百分点,人民币汇率于当日起跌破6.40。到周五,中间价和收盘价较上月底分别下跌1.7%和2.2%,较去年底分别下跌1.3%和1.8%(见图1)。

宜平常心看待人民币汇率的涨跌

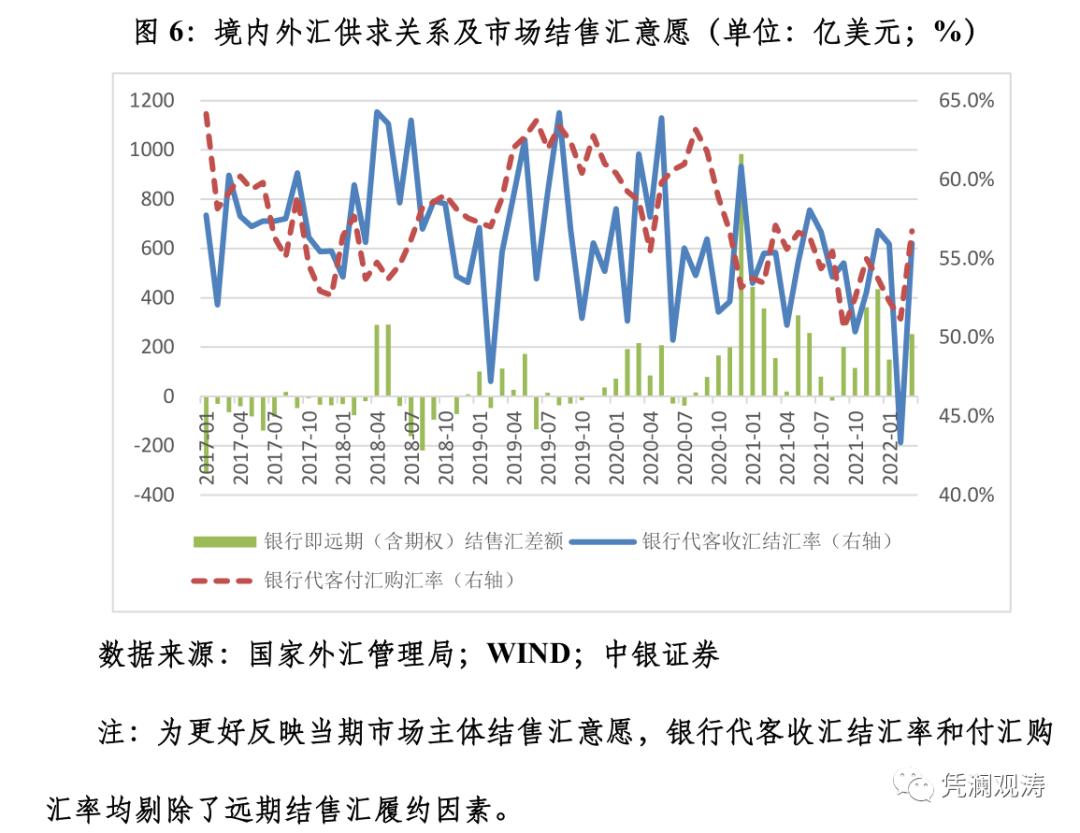

3月份,人民币汇率中间价和收盘价均先涨后跌,分别累计下跌0.4%和0.5%(见图1)。但从银行结售汇数据看,当月,银行即远期(含期权)结售汇由上月逆差65亿转为顺差252亿美元;剔除远期履约的银行代客收汇结汇率为56.0%,环比上升12.6个百分点,付汇购汇率为56.7%,上升5.6个百分点(见图6)。

历史地看,发生“逢高结汇”情形的概率并不低。2018年初暂停逆周期因子使用后,人民币汇率延续了上年的强势。收盘价1月份单月上涨3.5%,一季度累计上涨3.8%。当时,市场主体没有着急结汇,各月境内外汇持续供不应求。4、5月份,随着美指反弹,人民币汇率开始回调,市场结汇盘蜂拥而出,剔除远期履约的银行代客收汇结汇率从一季度的50%多跳升至60%多,同期银行即远期(含期权)结售汇顺差各291亿美元。后因中美经贸摩擦冲击,人民币汇率由3月底的6.27一路跌至7月底的6.82,累计下跌8.1%,但其间市场均未出现贬值恐慌。自2020年6月初这轮人民币升值启动以来,也出现过较大回撤。从收盘价看,去年3月和6月份月度跌幅分别达到1.5%和1.6%,同期银行即远期(含期权)结售汇顺差分别为155亿和257亿美元(见图6)。

深化汇率市场化改革,就要相信市场。如果这次人民币汇率快速回调过程中也是类似的情况,则各方就不必过虑,让汇率浮动成为吸收内外部冲击的减震器。没有只涨不跌的货币,汇率灵活性增加,有助于及时释放压力,避免预期积累。汇率不论涨跌均各有利弊,各方应以平常心看待,不必一惊一乍。人民币汇改,机制比水平更重要。人民币汇率涨跌是市场运行的结果,而非政策追求的目标,不存在监管满不满意的问题。之前,中国没有用升值来对冲输入性通胀,现在也不会用贬值来刺激出口。

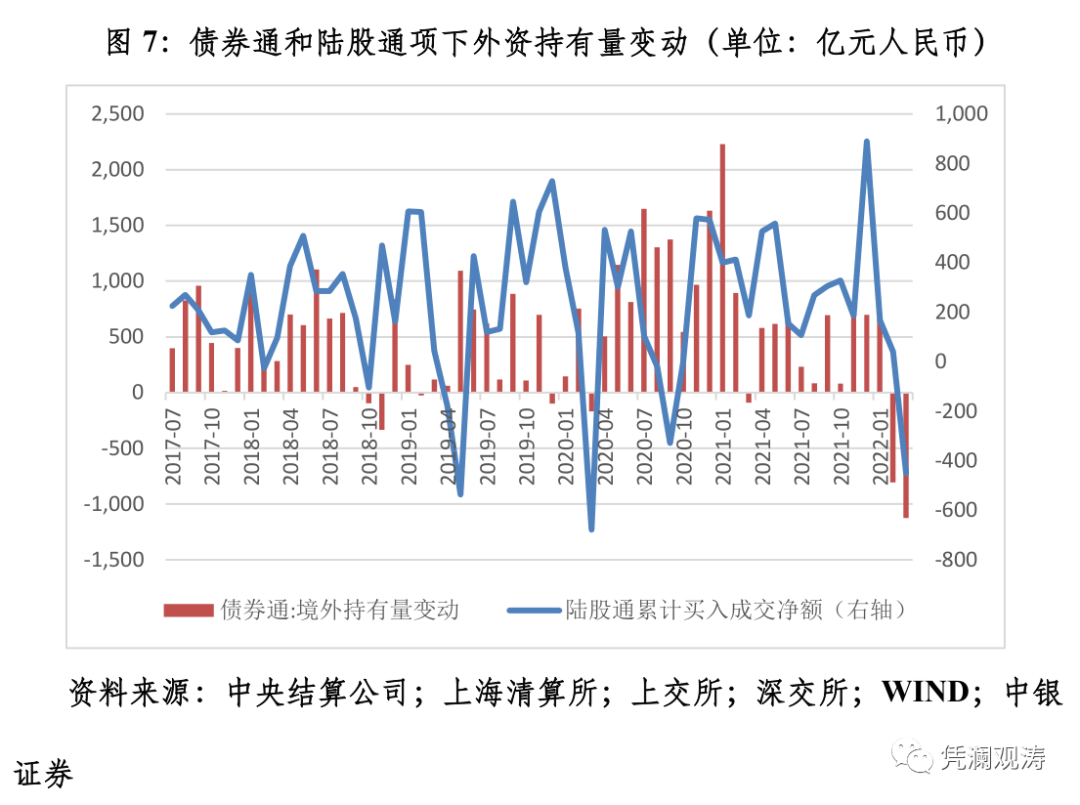

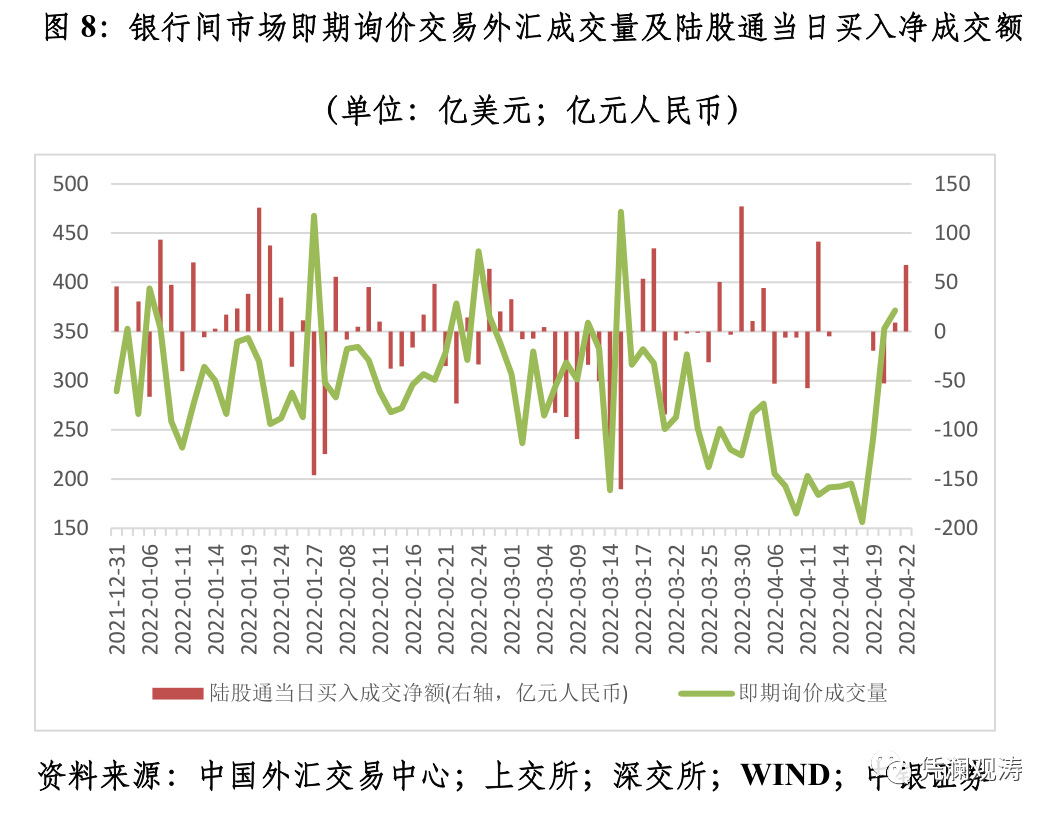

对于资本外流与汇率贬值有可能形成恶性循环的担心,至少从高频的陆股通数据看并不成立。3月份,陆股通项下累计净卖出451亿元。但4月20日人民币汇率跌破6.40后,21和22日陆股通项下连续净买入,一举扭转了4月份以来累计净卖出的情况,到22日累计净买入12亿元人民币(见图8)。

(作者系中银证券全球首席经济学家)

END

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司