《经济研究》智库经济形势分析课题组

8月份,我国经济总体延续恢复发展态势,但经济恢复的基础仍不牢固,部分经济指标走强受到去年同期基数下降影响。当前,部分发达经济体持续较快加息,一些新兴和发展中国家也继续提升国内利率,以缓解通胀和维持内外平衡,这增加了全球经济增长放缓的压力。同时,国际地缘政治冲突仍在持续演绎,对全球供应链的影响还有待评估。如果通胀超预期上行,从而迫使一些主要经济体货币政策收紧步伐超出市场预期,则可能引发明年全球经济衰退。未来数月,外需对我国经济增长的拉动作用可能趋弱,增加内需特别是基建投资和消费需求是保持经济运行在合理区间、力争实现最好结果的关键。为此,应在密切关注经济恢复态势的基础上,及时推出促进经济回暖的接续财政支持政策。随着经济增速总体有所放缓,降息对于促进微观主体融资需求有重要意义,但在全球货币政策趋紧的情况下,货币政策在坚持以我为主的基础上,要更加兼顾好内外平衡。

一、8月份我国经济运行的主要特征

(一)我国经济总体延续恢复发展态势

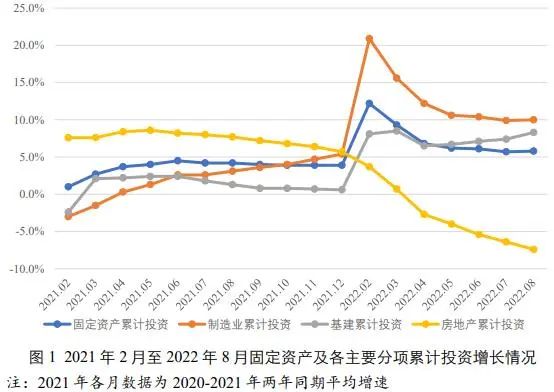

固定资产投资增速企稳回升,基建和制造业投资是拉动固定资产投资增长的两大支柱性力量。1-8月份,全国固定资产投资(不含农户)同比增长5.8%,增幅较前值提高0.1个百分点,比前两年同期平均增速高出1.6个百分点。从固定资产投资各主要分项看,1-8月份,制造业投资同比增长10.0%,增幅较前值提高0.1个百分点,比前两年同期平均增速高出6.9个百分点;房地产投资同比下降7.4%,降幅较前值扩大1.0个百分点,比前两年同期平均增速低15.1个百分点;基建投资(不含电力、热力、燃气及水生产和供应业)同比增长8.3%,增幅较前值提高0.9个百分点,比前两年同期平均增速高出7.0个百分点。

8月份,全国固定资产投资(不含农户)同比增长6.6%,较上月提高2.8个百分点。在固定资产投资各主要分项中,制造业投资同比增长10.6%,增幅较上月提高3.0个百分点,超过固定资产投资整体增速4.0个百分点;房地产投资同比下降13.8%,降幅较上月扩大1.5个百分点;基建投资(不含电力、热力、燃气及水生产和供应业)同比增长14.2%,增幅较上月大幅提高5.1个百分点,在固定资产投资三大分项中增速仍保持最快,超过固定资产投资整体增速7.6个百分点。制造业投资和基础投资成为拉动固定资产投资增长的两大支柱性力量。

8月份,固定资产投资增速变化的主要原因可能有以下方面:一是制造业投资仍处在上一轮疫情影响后的修复阶段。上半年的疫情过后,制造业生产得到修复,制造业投资增速在经历3-5月份的较快回落后逐步企稳;同时汽车购置优惠政策的推出,有力地推动的汽车行业生产和投资的增长,这也促进了制造业投资的增长。今年1-8月份,汽车制造业投资同比增长12.9%,增速较1-7月份和上半年分别加快3.0个百分点、 4.0个百分点。二是房地产投资受前期房地产商拿地面积下降以及商品房销售走弱影响,投资增速仍在下滑。8月份,虽然在保交楼政策的推动下,我国房地产竣工面积同比下降2.5%,较上月大幅收窄33.5个百分点,但房地产新开工面积和施工面积仍分别下降45.7%、47.8%,降幅较上月有所扩大。三是基建投资,在前期专项债发行进度明显快于往年以及近期政策性开发性金融工具接续支持的情况下,增速继续加快。三季度是基建投资发挥稳增长作用的黄金期。截至8月26日,首批3000亿元金融工具已全部完成投放,支持重大项目超过900个。8月份,包括铁路、道路运输业以及水利、公共设施管理业在内的基础设施建设投资增速呈现全面回升。

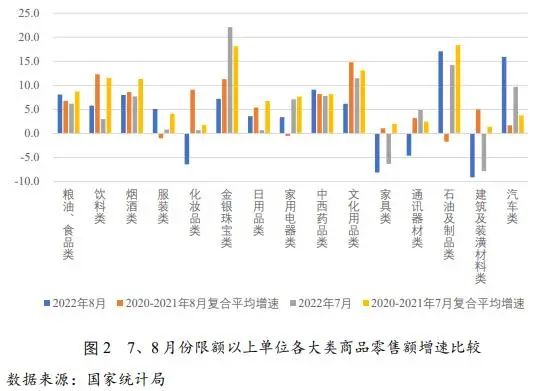

主要受上年同期基数显著下降影响,包括餐饮在内的消费增速明显提高;剔除基数变动影响,8月份消费增速有所下降。1-8月份,社会消费品零售总额同比增长0.5%,较前值提高0.7个百分点。8月份,社会消费品零售总额同比实现了5.4%的增长,增幅比7月份提高2.7个百分点;在社会消费品零售中,8月份,因暑期出行和去年同期基数下降影响,餐饮收入同比由负转正,增长8.4%,较上月提高9.9个百分点;商品零售同比增加5.1%,增幅较上月提高1.9个百分点。受部分乘用车购置税减半政策及前两年同期基数下降影响,汽车销售同比增长15.9%,增幅较上月提高6.2个百分点;剔除汽车以外的消费品零售额同比增长4.3%,增幅较上月提高2.4个百分点。在统计的除汽车以外的14类限上单位零售商品中,在剔除前两年同期基数变化影响后,部分生活必须品消费增速与上月变化不大;由于汽油和柴油价格下降,在剔除基数变化影响后,石油及制品类消费增速反而有所回落;受较长时间房地产销售同比负增长影响,房地产后周期商品销售延续负增长或缓慢正增长。8月份,虽然我国局部地区疫情出现反弹,对暑期出行带来一些不利影响,但与去年同期疫情导致暑期出行提前结束相比,今年疫情的影响明显较小,这促使部分服务业仍保持较好复苏势头。8月份,全国铁路客运量2.20亿人次,环比虽小幅下降2.7%,但在去年同期基数大幅下降的情况下,同比增长42.9%,这也是今年3月以来,铁路客运量单月增速首次由负转正。

8月份,我国消费增速变化的主要原因可能有以下方面:一是前两年同期基数变化主导了较多品类商品消费增速的变化。2020年8月份,我国消费增长处于疫情影响后的恢复阶段,消费增速处于上行阶段;而2021年8月份由于新冠德尔塔变异毒株影响,我国暑期出行高峰提前结束,消费增速较当年7月显著下滑。如果使用近三年同期消费复合平均增速,以剔除基数变化影响,可以发现,8月份社会消费品零售总额年均增速为2.8%,增幅较上月低0.5个百分点;餐饮收入年均下降1.3%,跌幅较上月扩大1.3个百分点。二是受较长时间房地产销售同比负增长影响,房地产后周期商品销售延续负增长或缓慢正增长,仍是影响消费增速的重要因素。三是随着部分乘用车购置税减半等提升汽车需求政策的推出,使得汽车销售增速出现回升。

外贸出口增速明显放缓、进口同比微增,顺差规模由升转降。1-8月份,我国实现外贸出口23759.7亿美元,同比增长13.5%,增幅较前值下降1.1个百分点;我国外贸进口18154.5亿美元,同比增长4.6%,增幅较前值下降0.7个百分点;我国实现贸易顺差5605.2以美元,同比增长54.6%。8月份,我国实现外贸出口3149.2亿美元,同比增长7.1%,增幅较上月下降10.9个百分点;我国外贸进口2355.3亿美元,同比增长0.3%,增幅较上月下降2.0个百分点;我国实现贸易顺差793.9亿美元,较上月下降218.8亿美元,这是自今年2月以来我国外贸月度顺差首次收窄。

8月份,我国出口同比增速明显放缓、进口同比微增的主要原因有:一是受海外需求逐步回落影响,出口增速趋于下行。在发达国家财政救助政策效应衰减、货币政策加快收紧的背景下,8月摩根大通全球综合PMI较7月继续回落1.5个百分点,降至49.3%,这是全球综合PMI自2020年7月以来首次降至荣枯线以下。二是前两年同期基数变化对出口和进口同比增速均产生了一定影响。前两年6-8月份,出口复合平均增速分别为15.0%、13.0%、17.1%,前两年7月份的基数较低部分解释了上月出口同比增幅的提升,同样基数抬升也是本月出口增速放缓的部分原因。实际上,剔除基数效应的影响,出口增速在7月份已转为下降,8月份的出口下降只是这一趋势的延续。进口方面,前两年6-8月份,我国进口复合平均增速分别为19.2%、13.0%、14.5%,剔除基数效应的影响,7月份进口增速实际上也在下降,8月份的基数变化可以解释当月进口增速下降的70%以上。在我国进口中,有相对一部分中间产品在加工或组装后用于出口,因此内需偏弱叠加出口增速下降会对进口增速形成持续的抑制作用。三是境内疫情对出口增长也形成了一些制约。8月份,我国部分地区疫情出现反复,可能对家具、灯具、陶瓷等制品的出口产生了影响。四是价格因素对出口增长的贡献减弱,也限制了出口增速。

受去年同期基数变化影响,工业和服务业生产同比增速有所提高;剔除基数变动影响,工业生产增速与上月基本持平,服务业生产增速有所下降。1-8月份,全国规模以上工业增加值同比增长3.6%,增幅较前值提高0.1个百分点。8月份,全国规模以上工业增加值同比增长4.2%,增幅比上月提高0.4个百分点。在工业生产的三大门类中,受去年同期煤炭等能源“保供稳价”抬升基数影响,采矿业增加值同比增长5.3%,增幅较上月下降2.8个百分点;在去年同期我国部分地区“拉闸限电”压低基数的情况下,制造业增加值同比增长3.1%,增幅较上月提高0.4个百分点;受今年夏季持续高温影响,电力、热力、燃气及水生产和供应业增加值同比增长13.6%,增幅较上月扩大4.1个百分点,创下2021年4月以来最高增幅。分行业看,8月份,41个大类行业中有24个行业增加值保持同比增长,比上月减少1个;617种产品中有250种产品产量同比增长,比上月减少10种。如果使用近三年同期复合平均增速,以剔除基数变动影响,可以发现,8月份规模以上工业增加值复合平均增速为5.0%,与7月份平均增速持平。

8月份,受上年同期基数显著下降影响,全国服务业生产指数同比增长1.8%,增幅较上月提高1.2个百分点。分行业看,8月份,现代服务业延续了前期的良好表现,增速快于服务业整体水平;其中,信息传输软件和信息技术服务业、住宿和餐饮业、金融业生产指数同比分别增长8.9%、7.4%、4.8%,分别高于服务业整体水平7.1、5.6、3.0个百分点。8月份,我国包括海南、新疆等地疫情出现反弹,对服务业复苏带来一定影响;居民出行同比虽明显增加,但环比有所下降。近三年8月份,服务业生产指数复合平均增速为3.5%,较7月份平均增速下降0.4个百分点。

(二)城镇调查失业率继续下降,结构性失业问题有所缓解

8月份,我国城镇调查失业率为5.3%,较上月小幅下降0.1个百分点,这是自5月以来的连续第四个月下行。从结构来看,我国25-59岁人口城镇调查失业率为4.3%,与上月持平;随着高校毕业生陆续找到工作或退出劳动力市场,16-24岁人口城镇调查失业率为18.7%,较上月下降1.2个百分点,这是自2021年10月以来,我国16-24岁人口城镇调查失业率的首次下降,也带动了8月全国城镇人口总体失业率的下降。未来数月,随着更多高校毕业生逐步找到工作或退出劳动力市场,我国16-24岁人口城镇调查失业率有望继续下行。8月份,我国31个大城市城镇调查失业率为5.4%,比上月下降0.2个百分点,这是6月以来的连续第三个月下行。1-8月份,我国实现城镇新增就业898万人,完成了全年目标的81.6%,较去年同期进度放慢3.6个百分点。

(三)PPI同比较快回落、CPI环比小幅下行,调整后PPI-CPI剪刀差继续收窄

8月份,我国PPI环比下降1.2%,降幅较上月收窄0.1个百分点;这是自乌克兰危机发生以来,我国PPI环比连续第二个月下降。受国际原油、有色金属等大宗商品价格前期回落以及国内基建投资拉动相关工业品价格降幅收窄的综合影响,我国PPI生产资料价格环比下降1.6%,降幅较上月收窄0.1个百分点;在食品类生活资料价格由升转平以及耐用消费品类价格由升转降的情况下,我国PPI生活资料环比由上月上涨0.2%转为下降0.1%。从影响PPI环比涨幅的各主要分项看,随着前期国际原油价格较快回落,石油和天然气开采业价格下降7.3%、石油煤炭及其他燃料加工业价格下降4.8%、化学原料和化学制品制造业价格下降3.7%,降幅均较上月有所扩大;受国内基建投资带动和前期价格跌幅已经较大的综合影响,黑色金属冶炼和压延加工业价格下降4.1%、有色金属冶炼和压延加工业价格下降2.0%、非金属矿物制品业价格下降1.0%,降幅较上月均有所收窄。在环比下降和翘尾因素减弱的共同影响下,8月份,我国PPI同比上涨2.3%,较上月下降1.9个百分点;剔除翘尾因素,今年新涨价因素贡献约-0.2个百分点,较上月下降1.2个百分点。

8月份,受猪肉、鲜菜价格涨幅明显收窄以及非食品价格跌幅扩大影响,我国CPI环比由上月上涨0.5%转为下降0.1%;剔除食品和能源的核心CPI环比与上月持平。在影响CPI环比涨幅的各主要分项中,食品价格上涨0.5%,涨幅较上月回落2.5个百分点;其中,猪肉价格上涨0.4%,涨幅较上月回落25.2个百分点;鲜菜价格上涨2.0%,涨幅较上月回落8.3个百分点。在国际原油价格下降的背景下,国内汽油、柴油价格分别下降4.8%、5.2%,降幅分别较上月扩大1.4个百分点、1.8个百分点。8月份,CPI同比上涨2.5%,涨幅较上月回落0.2个百分点;剔除翘尾因素,今年新涨价因素贡献约1.7个百分点,较上月回落0.1百分点。

虽然,8月份的PPI同比涨幅已经低于CPI同比涨幅,但如果以2021年1月份的价格为基数,计算去年初至今年8月份的PPI和CPI上涨情况,以消除翘尾因素影响,可以发现2022年8月,我国PPI相对于2021年1月上涨8.8%,CPI相对于2021年1月上涨2.0%;经基期调整后的PPI-CPI剪刀差仍有6.8个百分点,但较上月继续收窄了1.2个百分点。PPI-CPI剪刀差的持续收窄会限制上月行业的利润增速,但有利于缓解中下游行业的成本压力。

二、近期国际经济形势变化及对我国的影响

虽然受国际原油价格继续回落影响,部分发达经济体通胀有所下行,但剔除食品和能源的核心通胀反而有所上行,反映出高通胀可能会较预想的持续更长时间,这加大了部分发达经济体货币政策继续收紧的压力。在原油价格回落的情况下,8月份,美国CPI能源项环比下降5.0%,降幅较上月扩大0.4个百分点;但美国CPI居住项环比上涨0.8%,涨幅较上月扩大0.4个百分点,仍处在较高水平。在各方面因素的共同作用下,8月份,美国CPI环比由上月的持平转为上涨0.1%,剔除食品和能源项的核心CPI环比上涨0.6%,涨幅较上月扩大0.3个百分点,仍高于美联储实现年通货膨胀率2%目标所要求的月度环比上涨0.2%左右的水平;8月份,美国CPI同比上涨8.2%,虽较上月下降0.3个百分点,但仍处在非常高的水平。美联储在9月的议息会议后,宣布将联邦基金利率目标区间再上调75个基点至3%-3.25%之间。8月份,欧盟27国调和CPI环比上涨0.7%,涨幅较上月扩大0.5个百分点,同比继续上行,涨幅高达10.1%,再创1997年开始公布该项数据以来的新高。这迫使欧央行在9月8日的货币政策会议后宣布将欧元区三大关键利率均上调75个基点。这是今年7月欧央行宣布加息50个基点后的年内第二次加息,也是自2002年实体欧元货币面世以来最大幅度加息。

部分发达经济体持续较快加息,促使一些新兴和发展中经济体提升国内利率,以缓解通胀和维持内外平衡,这增加了全球汇率波动的程度,全球经济增长放缓的压力也在加大。当前,国际地缘政治冲突仍在持续演绎,对全球供应链的影响还有待评估。如果通胀超预期上行,从而迫使一些主要经济体货币政策收紧步伐超出市场预期,则可能引发明年全球经济衰退。今年以来,美联储已累计加息300个基点,欧央行加息125个基点;8月份,印度、巴西、墨西哥中央银行在前期已经较快加息基础上,分别宣布再加息50BP、50BP、75BP,使本国基准利率分别上升至5.4%、13.75%、8.5%。受各国货币政策调整步伐存在差异等原因的综合影响,全球汇率波动程度加大。目前,美元指数已升至110附近;年初至9月20日,人民币兑美元中间价累计下调4060个基点,贬值5.8%,同期欧元和日元兑美元分别贬值11.4%、19.7%,这也使得人民币兑欧元和日元均出现较大幅度升值;其他国家货币之间汇率也出现了较大幅度的波动。目前来看,此轮加息仍远未结束,这明显加大了全球经济增长放缓的压力。摩根大通8月全球综合PMI下降为49.3%,较上月下降1.5个百分点,这是2020年7月以来首次跌至荣枯线以下;其中,全球制造业PMI为50.3,较上月下降0.8个百分点,全球服务业PMI为49.2%,较上月下降0.9个百分点。当前,乌克兰危机等全球地缘政治冲突仍在演绎,其未来走向尚不明朗,对全球供应链影响还有待评估。世界银行最近的一份研究报告认为,如果通胀超预期上行,从而迫使一些主要经济体在今年底和明年初加快货币政策收紧步伐,使得2023年经过GDP规模加权平均的全球短期名义利率较预期的3.8%高出200个基点,达到5.8%,那么可能使2023年全球经济增速降至仅0.5%,考虑人口增长因素,则人均产出将下降0.4%。如果全球经济总量增速下移,那么贸易增速也会相应受到影响。

三、下一步我国经济运行可能的基本态势和简短政策探讨

(一)我国经济总体可能继续小幅回暖

未来数月,如果疫情防控形势总体较为平稳,我国消费需求增长可能会缓慢修复,但在去年同期基数抬升的情况下,同比读数可能会维持在相对较低水平。近期国务院常务会议提出,在用好新增3000亿元以上政策性开发性金融工具基础上,根据实际需要扩大规模;对之前符合条件但因额度限制未投放项目自动纳入支持,以在三季度形成更多实物工作量。同时,国务院再派出一批督导和服务工作组,赴若干省份推动政策落实。适时核查回访,重点核查项目建设三季度实物工作量完成、完善手续等情况。随着前期专项债资金以及新增政策性开发性金融工具的持续支持,以及政策督导和服务力度加大,基建投资有望继续保持较为强劲增长。制造业投资,虽然面临外需转弱、整体利润增速放缓等问题,但在多项支持设备更新改造政策的推动下,制造业投资有望继续维持在较高水平,从而和基建投资一起发挥稳投资的重要作用。从高频数据看,9月上旬,我国八大枢纽港口外贸集装箱吞吐量同比下降14.6%,沿海台风对中旬的外贸出口也会产生一定影响,我国外贸增速可能会继续放缓。综合来看,我国经济总体有望缓步回暖。

(二)总体失业率可能继续下降

随着我国经济总体逐步回暖,我国城镇调查失业率可能继续小幅下降。通常情况下,在高校毕业生陆续就业或退出劳动力市场后,9月份,全国16-24岁城镇调查失业率有望较上月继续下降,使得结构性失业问题进一步缓解。1-8月份,全国城镇调查失业率平均为5.6%,超过5.5%,但7、8月份全国城镇失业率分别为5.4%、5.3%,如果9月份失业率再次下降,将进一步拉低全年城镇调查失业率,从而为实现城镇调查失业率全年控制在5.5%以内的目标打下更好的基础。

近期国际原油等大宗商品价格继续震荡回落;但煤炭受国内供需以及海外价格较高影响,价格有所走高;黑色金属受国内房地产投资下行等因素影响,价格有所下降。9月份,我国PPI环比可能继续下行,但下降幅度会小于上月。考虑翘尾因素,PPI同比读数可能回落到0.5%以下。从近期国内农产品期现货市场价格走势来看,受季节性等因素影响,鲜菜价格先涨后降,鲜果价格较上月有所下降;猪肉价格有所上涨。非食品价格中,工业品价格上涨向下游工业消费品传导的压力缓解;部分地区疫情仍是影响服务类价格的重要因素。在考虑翘尾因素的情况下,8月份CPI同比涨幅可能会维持在2.5%左右。

(四)要抓住经济恢复的紧要关口,为实现经济社会发展最好结果打下基础

8月份,我国经济总体延续恢复发展态势,但经济恢复的基础仍不牢固,部分经济指标走强主要受到去年同期基数下降影响。目前,世界经济增长趋缓已较为确定,国际地缘政治冲突仍在持续演绎,我国经济发展面临的外部不确定性增加。未来数月,外需对我国经济增长的拉动作用可能趋弱,增加内需特别是基建投资和消费需求是保持经济运行在合理区间、力争实现最好结果的关键。进入冬季后,北方部分地区基建投资可能会受到一定影响,因此要抓住当前时机,推动已出台的各项举措尽快落地,形成实物工作量。应在密切关注经济恢复态势的基础上,及时推出促进经济回暖的接续财政支持政策。在经济增速总体有所放缓的情况下,降息对于促进微观主体融资需求有重要意义,但在全球货币政策趋紧的情况下,货币政策在坚持以我为主的基础上,要更加兼顾好内外平衡。

课题负责人:黄群慧

执行负责人:杨耀武

课题组成员:刘洪愧、李天健、孙小雨、贺 颖、周慧珺

本报告执笔:杨耀武

(编辑:刘益建、张佶烨;责任编辑:张佶烨)

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司