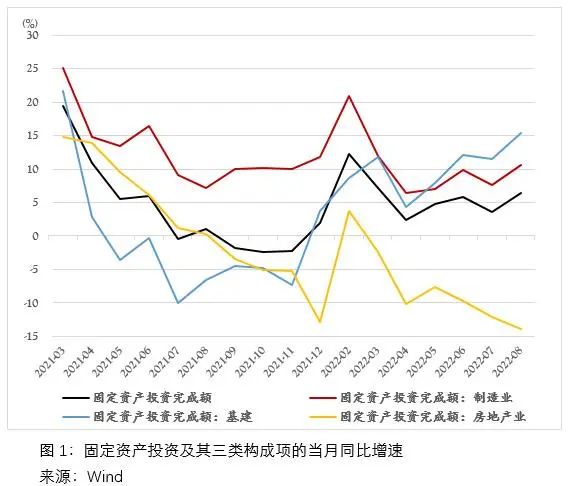

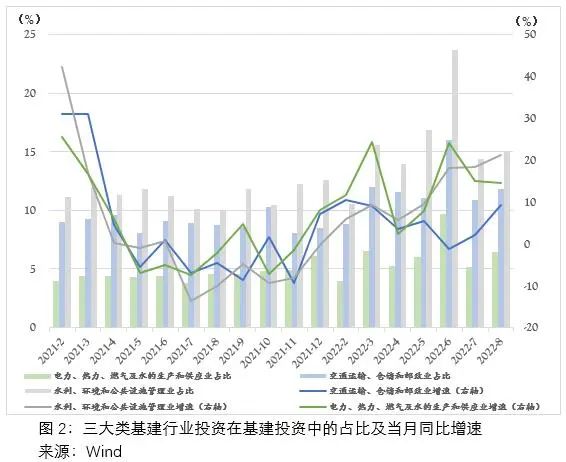

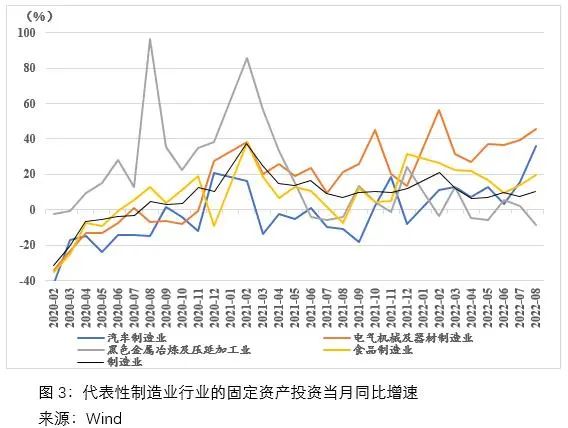

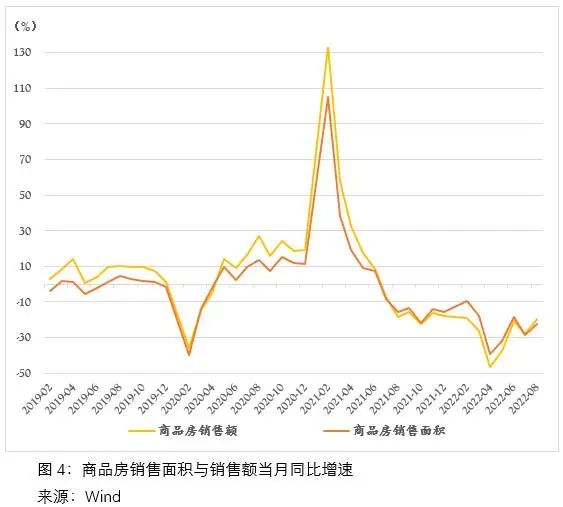

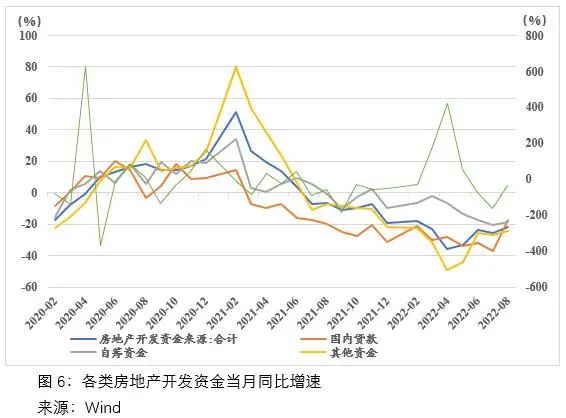

《经济研究》智库经济形势分析课题组 1-8月全国固定资产投资(不含农户)累计同比增速为5.8%,基本与前值持平(1-7月为5.7%)。剔除基数效应,8月份全国固定资产投资(不含农户)的当月同比增速从上月的3.6%小幅提升至6.4%。分项来看(图1),基建投资作为房地产投资下行、消费低迷背景下稳经济的重要抓手,持续保持高速增长。8月当月基建投资增速达到15.4%,为今年以来最高增速。制造业投资在多项政策的支持下当月同比增速再度回升至10%以上水平,达到10.6%。房地产投资增速背离其他分项,向负区间进一步深化,当月同比增速由-12.1%降至-13.8%。尽管房地产投资增速的降幅边际缩窄,但仍严重拖累整体固定资产投资增速。 展望未来:在面临较大稳增长压力的背景下,政策支持下的制造业投资、基建投资仍将是稳增长的重要举措,为对冲房地产投资低迷发挥显著的作用。一方面,侧重于技术改造投资的针对性支持政策及利率下调为市场保持合理充裕流动性提供了保障,有助于培育经济增长的内生动力;另一方面,用好用足地方政府专项债券资金及各项政策性金融工具将有助于平衡好稳增长和防风险的关系,发挥基建投资的托底作用,有效缓解当前需求不足的问题。房地产投资受到多重因素的制约,市场预期较弱,仍面临较大的下行压力。在相关政策支持下,基建与制造业有望维持较快增速,推动年内国内经济维持稳步增长趋势。 一、专项债支出进度提速推动基建投资明显发力 1-8月基础设施投资累计同比增长10.4%,比1-7月加快0.8个百分点。从基建投资的分项数据来看,三大类基建投资增速呈现分化(图2)。8月份水利、环境和公共设施管理业投资同比增速在18.4%的高位上进一步提升至21.2%;交通运输、仓储和邮政业投资同比增速从2.1%提升至9.3%;电力、热力、燃气及水的生产和供应业投资同比增速从15.1%略微降至14.4%。根据2022年水利基础设施建设进展和成效新闻发布会上的介绍,1-8月,已落实水利建设投资9776亿元,较去年同比增长50.9%。水利基础设施建设的提速离不开水利投融资改革政策的落地见效。1-8月,水利项目落实地方政府专项债券1877亿元,同比增长143%,落实银行贷款和社会资本2388元,同比增长近70%。随着一批事关防洪安全、供水安全和粮食安全的重大水利工程项目建设工作朝节点目标的加快推进,8月当月完成水利投资1361亿元,创单月完成投资的纪录。 在资金层面:第一,政策性金融工具从多渠道弥补基建项目的资本金缺口。今年上半年集中前置发行的新增专项债为基建投资提供了有力的配套资金支持,但大规模专项债发行背景下项目开工建设受到基建项目资本金到位情况的限制。为解决资本金的问题,在6月先后提出的政策性银行8000亿元信贷额度、3000亿元金融债券基础上,8月24日国常会上决定增加3000亿元金融工具额度,推动第三季度形成更多实物工作量。 第二,专项债资金加速拨付推动项目开工建设的落实。在专项债前置发力、“新增专项债力争在8月底前基本使用完毕”的要求下,外加8月1日起《关于完善建设工程价款结算有关办法的通知》的生效,工程进度款支付比例下限被提升至80%,8月地方财政部门集中加速专项债资金的拨付和使用。但需注意的是,由于财政部门主要对专项债券的支出进度进行监测及通报预警,8月底前加速拨付的工程进度款也可能是向项目单位超进度拨付的债券资金,未必立即形成实物工作量。在加强项目资金转化为后续开工建设的基础上,8月专项债资金的加速拨付有望带来第三季度较为持续的实物工作量和基建增速。 第三,用好5000多亿专项债结存限额。在7月中央政治局会议提出的“用好地方政府专项债券资金,支持地方政府用足用好专项债务限额”的基础上,9月7日召开的国常会进一步明确,依法盘活地方2019年以来结存的5000多亿元专项债限额,70%各地留用,30%中央财政统筹分配并向成熟项目多的地区倾斜。由于相关结存限额要求在10月底前尽快发行完毕,外加北京、上海、江苏、河南、河北、福建、山东、广东等较发达地区的省份额度较多,且中央统筹使用时将适度向成熟项目多的地区倾斜,相关专项债资金将有望较快转化为支出及实物工作量。 展望未来,随着多渠道资金及支持政策针对条件成熟的在建基础设施项目集中发力,基建增速有望在三季度持续维持高位,巩固经济回升向好的态势。同时也需注意到在上半年大量前置发行专项债的基础上,此次专项债务结存限额的发行及使用时间紧、任务重。应针对各地不同的经济社会发展情况,需充分考虑各地财力、债务风险水平、项目质量和建设条件等因素,统筹安排、合理分配各地的专项债限额的额度,适当扩大专项债券资金投向,均衡好稳增长和防风险的关系。 二、多项政策支持下制造业投资延续高速增长 1-8月基础设施投资累计同比增长10.0%,基本保持稳定。8月份当月同比增速从7.6%提升3个百分点至10.6%。从各行业当月同比增速来看,各类制造业投资增速进一步延续了前月的走势(图3)。8月份,黑色金属冶炼与压延加工业等上游原材料制造业投资进一步转弱。出口相关产业链中的汽车制造业,医药制造业,计算机、通信和其他电子设备制造业维持较高的增速。其中值得关注的是,在扩内需、促消费的政策推动下汽车制造快速恢复并持续高速增长,汽车制造业工业增加值同比增速大幅提升至30.5%,投资也由15.5%大幅提升至36.2%。下游行业中农副食品加工制造业为代表的消费品制造业投资增速进一步提升。 在政策支持及企业自身需要的共同作用下,技改投资成为推动制造业投资的强劲动力。1-8月,制造业技改投资同比增长12.1%,增速高于全部制造业投资2.1个百分点;技改投资占全部制造业投资的比重为41.3%,比去年同期提高0.7个百分点。支撑技改投资的主要因素有以下几点:第一,企业存在相对明确的“上游低碳化、中游智能化、下游数字化”的技改方向。根据国家电网科学研究院的研究,为实现2030年实现碳达峰需要四个领域尤其是工业节能领域的碳减排,同时,数字经济、智能制造等领域方兴未艾,相关领域的技改投资成为企业把握新一轮科技革命和产业变革新机遇的战略选择。 第二,资金方面,各级政府对专精特新中小企业的专项财政奖补资金支持、四大技改行动计划、留抵退税政策、碳减排及煤炭清洁高效利用专项再贷款等结构性货币政策对缓解企业资金约束、促进制造业投资起显著支撑作用。8月份新一轮技改投资支持政策密集部署:对制造业等在第四季度更新改造设备,支持银行以不高于3.2%的利率投放中长期贷款,并由人民银行按贷款本金的100%予以专项再贷款支持;对于设备购置和更新改造新增贷款提供2.5个百分点的中央财政贴息,并要求在今年第四季度对现行按75%比例税前加计扣除研发费用的行业,统一提高扣除比例到100%,鼓励改造和更新设备,上述政策有望进一步推动工业和技改投资良好的增长势头。 8月以来对制造业的扶持政策力度进一步加大,并更加具有针对性,比如追加对部分领域设备更新改造的支持政策,延长制造业缓税补缴期限、从五个方面加力稳定外贸等。展望未来,在一系列综合措施的协同发力推动下,年内制造业投资有望保持较快增长势头。与此同时,汽车消费仍具备上行动力,协同出口带动制造业投资保持较强韧性。 三、竣工销售端边际改善但房地产投资持续下行 尽管房地产竣工销售端边际改善,但房地产投资的下行拐点仍未显现。1-8月份房地产投资增速由-6.4%下降至-7.4%,8月当月同比增速降至-13.8%。从销售端来看,随着保交楼政策的落地,并受8月22日5年期以上LPR下调的影响,近期百城房贷利率均有所下调, 8月份房地产销售额和销售面积增速下行的势头被遏止,增速分别上升到-19.9%和-26.6%,大体回升到6月份的水平,但商品房销售整体仍维持低位负增速区间(图4)。在贷款利率下调、因城施策、地产企业信贷恢复等政策不断出台的背景下,房地产销售仅出现小幅边际改善,说明政策对经济的刺激效果已位于较低水平,当前房地产行业预期整体偏弱。 房地产投资端,随着“保交楼”纾困支持政策的落地下,房地产分项中竣工面积明显回升,但房地产新开工环节和施工环节的单月增速仍然低迷(图5)。8月份房地产新开工面积和施工面积累计同比增速分别为-45.7%和-47.8%。拿地端土地成交同比增速在去年较低基数的作用下有所改善,8月100大中城市住宅类土地成交建面单月同比增速为-1%,回暖的持续性有待进一步的观察。房地产竣工环节单月增速大幅改善。1-8 月房地产竣工面积累计同比-21.1%。8月当月同比增速一改今年以来房地产竣工面积单月增速不断下行的趋势,由-36%大幅上升至-2.5%,环比上升33.5个百分点。前期房地产竣工环节的低迷源于部分房企资金紧张。随着“保交楼”相关政策支持及销售回暖,房企资金紧张状况有望得到一定程度的缓解。 从房地产开发资金来源的融资端看(图6),8月份房地产开发资金的当月同比增速由-25.8%回升至-21.7%,所有资金来源分项的增速均有所上升。利用外资的当月同比增速由-163.7%回升至-34.3%,国内贷款由-36.8%提升至-17.6%,自筹资金由-26.5%提升至-24.5%。其他资金由-31.2%回升至-26.0%。 展望后市,尽管8月份在中央和地方多重“保交楼”的举措下,房屋竣工面积同比增速降幅显著收窄,政策效果或已初步显现。但考虑到投资前端新开工面积和施工面积增速均较上月变化不大,房地产销售端未见明显起色,意味着下半年虽然在“保交楼”政策的持续推进下,年内地产竣工可能进一步改善,但中长期房地产投资仍难有明显好转。 (参考文献略) 课题负责人:黄群慧 执行负责人:杨耀武 课题组成员:刘洪愧、李天健、孙小雨、贺 颖、周慧珺 本报告执笔:贺 颖

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司